El objetivo de este ensayo de definición es describir el contexto del Sistema Financiero Mexicano, mediante la recopilación de una amplia gama de referencias y fuentes de consulta de calidad, para adentrar en el tema de manera ágil a un lector no especializado. El lector encuentra en este texto un documento de consulta con sólidas referencias, útil para entender el diseño y alcance del Sistema Financiero Mexicano desde sus orígenes, los organismos reguladores, la legislación vigente y las sanas prácticas y comportamiento ético que los participantes en su operación deben asumir para beneficio de los mercados financieros.

Palabras clave: sistema financiero mexicano, estructura, normatividad.

I. Introducción

Planteamiento del problema

El conocimiento del sistema financiero es en general pertinente dentro de la cultura financiera de las personas, sobre todo ante la complejidad del fenómeno financiero que implica contar con un marco normativo adecuado, entidades reguladoras responsable y eficientes, y un comportamiento sustentado en valores por parte de todos los participantes en las actividades de oferta y demanda de dinero (Cortiñaz, 2020). Un sano sistema financiero incide en un eficiente desarrollo de la economía de los países. Herrera (2020) señala que para entender de forma plena el funcionamiento del sistema financiero, haciendo énfasis en el caso Latinoamericano, es pertinente tener presente tanto el contexto actual en el cual se desarrolla la economía del país al que se hace referencia, el nivel de eficiencia de sus entidades reguladoras, así como el despliegue de un marco normativo que haga prevalecer el estado de derecho. El marco regulatorio en el sistema financiero es fundamental para permitir que, entre otras cuestiones, se utilicen los servicios de crédito y financiamiento de manera eficiente por parte de las instituciones financieras con el fin de evitar cualquier posible funcionamiento ineficiente de la economía que resulte en una crisis, todo ello mediante la redacción e interpretación de regulaciones claras que impidan cualquier confusión al respecto (Carvallo, Kasman y Kontbay-Busun, 2015). En este sentido, es de interés resaltar la pertinencia de entender el aspecto regulatorio de mayor trascendencia que aplica actualmente en el funcionamiento del sistema financiero que en nuestro caso es el mexicano. A su vez, el considerar estándares éticos y sanas prácticas en el desempeño de la actividad financiera es un elemento clave para el óptimo desarrollo del sistema financiero (Ortiz ,2015).

Objetivo General

Describir el contexto del Sistema Financiero Mexicano, mediante la recopilación de una amplia gama de referencias y fuentes de consulta de calidad, para adentrar en el tema de manera ágil a un lector no especializado.

Objetivos Específicos

- El primero se refiere a presentar la descripción de, al menos, 8 etapas de evolución del sistema financiero mexicano.

- El segundo se refiere a describir qué hacen y cómo están conformadas las 4 comisiones reguladoras del sistema financiero mexicano, además de la manera que norma a 2 de las entidades que componen el sistema financiero.

- El tercero se refiere a describir qué atribuciones tienen las 4 comisiones reguladoras.

- El cuarto se refiere a describir al menos 3 leyes o reglamentos que están vigentes en el sistema financiero mexicano.

- El quinto se refiere a identificar y explicar al menos 5 rasgos de comportamiento requerido a las instituciones que interactúan en el Sistema Financiero Mexicano.

- Y el sexto se refiere a analizar los principios básicos de los códigos de ética de la AMIB o Asociación Mexicana de Instituciones Bursátiles; el CFA Institute; y Grupo BMV o Bolsa Mexicana de Valores.

II. Marco Teórico

1. Descripción de las etapas de evolución del sistema financiero mexicano

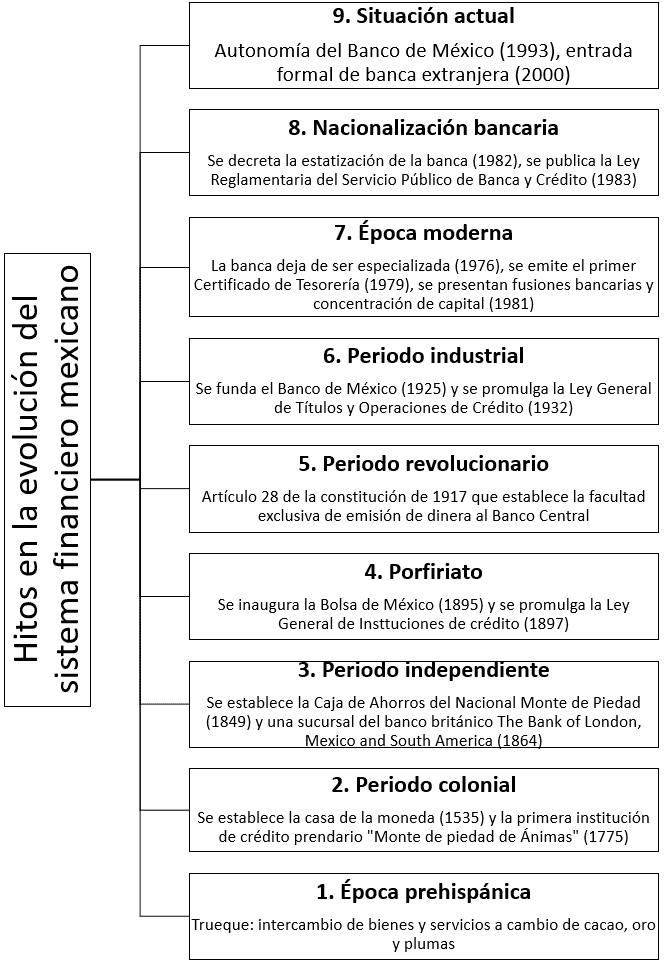

A continuación, se analizan los principales aspectos de las distintas etapas que ha experimentado el sistema financiero mexicano a lo largo de los siglos (Menéndez, 2017; Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros, 2019).

1.1 Época prehispánica

Rieger y Flores (2018) afirman que es en la memoria indígena a través de la cual se puede analizar la realidad histórica de dicha época, que con el paso de los siglos fue modificada en cierta medida por la influencia del cristianismo y el colonialismo español. En la época prehispánica, antes de la llegada de los españoles no existía como tal el sistema financiero, y se tienen registros históricos de que la forma en realizar los intercambios de bienes y servicios era mediante el trueque, e intercambio de cacao, oro y plumas inclusive.

1.2 Periodo colonial

De este periodo lo más relevante fue que en 1535 se estableció en México la casa de moneda y posteriormente, en 1775, se creó la primera institución de crédito prendario en México que se denominó “el Monte de Piedad de Ánimas”, que fue el antecesor del actual Nacional Monte de Piedad, mediante el cual se brindaron los primeros préstamos prendarios.

1.3 Periodo independiente

Tras la independencia del país formalmente lograda en 1821, en el sistema financiero mexicano se resaltan dos hechos. El primero se refiere a que en 1849 se establece la Caja de Ahorros del Nacional Monte de Piedad y posteriormente en 1864 inicia la banca en México con el establecimiento en la ciudad de México de la sucursal del banco británico The Bank of London, Mexico and South America.

1.4 El Porfiriato

Cárdenas (2016) señala a esta época como caracterizada por un régimen político autoritario surcado por una tensión constante entre la legalidad y la práctica política, enmarcada en la figura central dominante del presidente Porfirio Díaz. En este contexto, durante los años 1887 a 1911 bajo la presidencia de Porfirio Díaz se resaltan dos hechos relevantes en la evolución del sistema financiero mexicano. El primero de ellos es que en 1895 se inaugura la Bolsa de México en la ciudad de México, que es el origen de la actual Bolsa Mexicana de Valores que posteriormente sería modernizada a finales del siglo XX. El segundo acontecimiento relevante en este periodo fue qué en 1897 se promulgó la Ley General de Instituciones de Crédito y con ello se establecieron tres modelos bancarios consistentes en los bancos de emisión con la facultad de emitir billetes, los bancos refaccionarios para brindar financiamiento a corto plazo, y los bancos hipotecarios para brindar financiamiento a largo plazo.

1.5 Periodo revolucionario

Durante este periodo de 1910 a 1920, lo más relevante es el establecimiento de la actual Constitución que rige a nuestro país, del año 1917. En ella, en el Artículo 28 se estableció desde entonces que en México la facultad de emitir billetes sería y sigue siendo exclusiva para un banco único de emisión que quedaría bajo el control del gobierno: el banco central.

1.6 Periodo industrial

Esta época se considera de 1920 a 1975. De manera general el sistema financiero mexicano no tuvo grandes cambios, pero lo más trascendente fue que en 1925 se funda el Banco de México y con ello se pone fin a los 25 bancos de emisión para trasladar esta responsabilidad exclusivamente el nuevo banco central mexicano. Posteriormente, a partir de 1931 el Banco de México funcionó como el único banco de emisión de billetes controlando el circulante y operando como banco central, de forma similar a la Reserva Federal Norteamericana. Otro aspecto relevante fue que en 1932 se promulgó la Ley General de Títulos y Operaciones de Crédito para promover el uso de instrumentos de crédito en vez de dinero. Desde entonces y hasta 1976, el Sistema Financiero Mexicano no sufrió grandes modificaciones, contexto en el que aconteció la segunda guerra mundial en los cuarentas y posteriormente, durante las décadas de los cincuentas y sesentas en México se logró un crecimiento económico satisfactorio denominado como “desarrollo estabilizador”.

1.7 Época moderna

Este se considera inició en 1976 cuando la banca dejó de ser especializada convirtiéndose en banca múltiple teniendo concesión del gobierno federal para realizar operaciones de banca de depósito, financiera e hipotecaria, además de otras operaciones previstas en las leyes, con lo que se sentaron las bases legales para la concentración del capital bancario y en consecuencia, se dieron varias fusiones de instituciones de crédito. Los bancos mexicanos existentes fueron fusionándose y 1981 sólo quedaban 36 entidades de banca múltiple, siendo los bancos más fuertes en ese momento Bancomer, Banamex, Serfin y Banobras. Algo relevante fue que en 1979 se emite el primer instrumento de deuda del mercado de dinero de gobierno: el CETE o Certificado de la Tesorería, que representa el instrumento financiero de deuda del gobierno más antiguo.

1.8 La nacionalización bancaria

En 1982 al concluir el sexenio del presidente López Portillo se decretó la estatización de la banca, con la finalidad de nacionalizar a los bancos con el objeto de poner fin a lo que el gobierno argumentó eran prácticas nocivas a la economía nacional en términos de otorgamiento de créditos blandos (baratos) de la banca a empresas cuyas acciones eran parcial o totalmente propiedad de los mismos banqueros; otorgamiento de créditos a empresas de los banqueros o de sus parientes, por montos que excedían los límites máximos autorizados; pago de intereses mayores a los autorizados a clientes especiales; cobro de cantidades determinadas por no mantener un saldo mínimo promedio en cuenta de cheques; y trato discriminatorio en la prestación de servicios. Con la nacionalización de la banca, el gobierno mexicano buscó incentivar el ahorro de los mexicanos y canalizar los recursos a las actividades prioritarias para la nación, a la par de promover la participación de la banca mexicana en los mercados internacionales y contribuir a financiar los años de estancamiento económico e inflación que caracterizaron al siguiente gobierno de Miguel de la Madrid Hurtado de 1982 a 1988. En 1983 se publicó la Ley Reglamentaria del Servicio Público de Banca y Crédito con lo que se ordenaba convertir en Sociedades Nacionales de Crédito a las instituciones nacionalizadas el 1º de septiembre de 1982, abriendo la posibilidad a los particulares de participar hasta con el 34% del capital de la banca. También, en 1983 se llevó a cabo el pago de la indemnización a los banqueros expropiados considerándose que el valor de la indemnización fue muy superior al de sus valores contables y de mercado. Un aspecto relevante fue que, a partir de este momento la Bolsa de Valores se reactivó aumentando sus operaciones y fortaleciéndose como “la banca alterna” para obtener financiamiento por parte de las grandes empresas

1.9 Situación actual

A partir del sexenio de Carlos Salinas de Gortari, se dio inicio al proceso de reprivatización bancaria, con el fin de volver a permitir la inversión privada del sector bancario, pero, en un inicio, con restricciones para la inversión extranjera (Fuentes, 2016).

En 1993 se estableció, a nivel constitucional la autonomía del Banco de México, y con ello se fortaleció la institucionalidad del mismo estableciéndose el mandato supremo de mantener la inflación a niveles estables, lo cual se ha hecho palpable el menos en los últimos 20 años (Heath y Acosta, 2019). No obstante, en 1995, en México aconteció una severa crisis financiera que resultó en un proceso inflacionario de alrededor del 50% y dentro de las estrategias para mitigar dicha crisis, se aceleró el proceso de extranjerización de la banca para incentivar la inversión extranjera directa, por lo que los bancos extranjeros adquirieron a los bancos nacionales. A finales de la segunda década del siglo XX, se estima que el 90% del sector bancario está en manos de los extranjeros. En el año 2000 se registró la entrada formal de la banca foránea a México ya sin restricciones reglamentarias, siendo la primera operación la de agosto de 2000 cuando BBV adquiere a Bancomer, y posteriormente en 2001 Citibank hizo lo mismo con Banamex y después en noviembre de 2002 HSBC consiguió el control accionario del Banco Bital. De cara al futuro, uno de los grandes retos para México es el despliegue de la banca digital que se refiere a brindar servicios financieros en dispositivos móviles y el desarrollo de la industria Fintech o de Tecnología Financiera (Avendaño, 2018).

Algunos hitos en la evolución del Sistema Financiero Mexicano

2. Descripción y conformación de las 4 comisiones reguladoras del sistema financiero mexicano y la manera en que norma a 2 entidades cada una

A continuación, se describe la conformación de las 4 comisiones reguladoras del sistema financiero mexicano y la forma en que norman a 2 entidades cada una (Menéndez, 2017; Ley de Instituciones de Seguros y Fianzas, 2018).

2.1 Comisión Nacional de Seguros y Fianzas

La Comisión Nacional de Seguros y Fianzas es un órgano desconcentrado de la Secretaría de Hacienda y Crédito Público, establecida en septiembre de 1946 con autonomía técnica y facultades ejecutivas, dedicada a supervisar y regular los sectores asegurador y afianzador. Su junta de gobierno o máximo órgano de administración se conforma principalmente de (Comisión Nacional de Seguros y Fianzas, 2017):

- El presidente de la Comisión Nacional de Seguros y Fianzas

- El Secretario y Subsecretario de Hacienda y Crédito Público

- Un subgobernador del Banco de México

- El presidente de la Comisión Nacional Bancaria y de Valores

- El presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro

- Y diversos vocales y representantes jurídicos de las autoridades del sistema financiero mexicano

Esta comisión tiene como su función principal garantizar al público usuario de los seguros y las fianzas que los servicios y actividades que realizan se apeguen a lo establecido por las leyes. Esta comisión regula a la industria de aseguradoras y afianzadoras, incluyendo al sector de las sociedades mutualistas o “aseguradoras sin fin de lucro”, y de forma general las regula de la siguiente manera (Ley de Instituciones de Seguros y Fianzas, 2018):

- Supervisa que las compañías de seguros y de fianzas se apeguen al marco normativo vigente;

- Garantiza la aplicación de la Ley de Instituciones de Seguros y Fianzas;

- Contribuye a preservar la solvencia y estabilidad financiera de las instituciones de seguros y fianzas, así como promover su sano desarrollo;

- Esta comisión elabora reglamentos y reglas de carácter general para el óptimo funcionamiento de aseguradora y afianzadoras;

- Esta comisión autoriza la actividad de las afianzadoras y los agentes de seguros (personas físicas o morales), así como ajustadores de seguros. Esta comisión es la encargada de suspender o revocar las autorizaciones para aseguradoras y afianzadoras

2.2 Comisión Nacional Bancaria y de Valores

Esta comisión es producto de la fusión de la Comisión Nacional Bancaria y la Comisión Nacional de Valores (CNV) que se dio en 1995. Es un órgano desconcentrado de la Secretaría de Hacienda y Crédito Público, con facultades en materia de autorización, regulación, supervisión y sanción sobre algunos de los diversos sectores y entidades que integran el sistema financiero mexicano, así como sobre aquellas personas físicas y morales que realicen actividades previstas en las leyes relativas al sistema financiero.

Su junta de gobierno o máximo órgano de administración se conforma de la siguiente manera (Comisión Nacional Bancaria y de Valores, s.f.):

- Está encabezada por el Presidente de la Comisión Nacional Bancaria y de Valores

- Participan el Secretario y Subsecretario de Hacienda y Crédito Público.

- Está integrada además por diez vocales propietarios más dos Vicepresidentes de la Comisión. Cada vocal propietario tiene un suplente.

- Cuenta con representantes de las demás Comisiones, entre ellos: el presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, el Gobernador del Banco de México, y el presidente de la Comisión Nacional de Seguros y Fianzas

Esta Comisión se rige por la Ley de la Comisión Nacional Bancaria y de Valores, la cual establece que a esta Comisión le corresponde la supervisión, regulación y sanción de las siguientes entidades financieras: Instituciones de crédito; Casas de bolsa; Bolsas de valores; Sociedades operadoras de fondos de inversión; Sociedades distribuidoras de acciones de fondos de inversión; Uniones de crédito; Sociedades de ahorro y préstamo; Casas de cambio; Sociedades financieras de objeto múltiple reguladas; Sociedades financieras populares; Instituciones para el depósito de valores; Instituciones calificadoras de valores; y Sociedades de información crediticia.

2.3 Comisión Nacional del Sistema de Ahorro para el Retiro

Esta Comisión es un organismo desconcentrado de la Secretaría de Hacienda y Crédito Público que regula el Sistema de Ahorro para el Retiro (SAR) que se integra por las cuentas individuales de los trabajadores administradas por las Afore u Administradoras de Fondos para el Retiro.

Su junta de gobierno o máximo órgano de administración se conforma de la siguiente manera (Comisión Nacional del Sistema de Ahorro para el Retiro, 2020):

- El Secretario y Subsecretario de Hacienda y Crédito Público

- El Secretario del Trabajo y Previsión Social

- El Gobernador del Banco de México

- El Presidente de la Comisión Nacional Bancaria y de Valores

- El Presidente de la Comisión Nacional de Seguros y Fianzas

- El Director General del Instituto Mexicano del Seguro Social y el Director General del ISSSTE o Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado.

- El Director General del INFONAVIT o Instituto del Fondo Nacional de la Vivienda para los Trabajadores

- El Presidente y Vicepresidente de la Comisión Nacional del Sistema del Ahorro para el Retiro.

- Representantes de las diversas confederaciones de trabajadores del país

- Representantes del sector patronal a través de la CONCAMIN o Confederación de Cámaras Industriales

Las Instituciones que supervisa son:

- Administradoras de fondos para el retiro (AFORES);

- Sociedades de inversión especializadas en fondos de ahorro para el retiro (SIEFORES);

- Instituciones de crédito y de seguros en lo que se refiere a su participación en el Sistema de Ahorro para el Retiro, y

- Empresa Operadora de la Base de Datos Nacional del Sistema de Ahorro para el Retiro, conocida como “Procesar”, es una empresa privada, que por virtud de licitación pública, obtuvo concesión del Gobierno Federal para operar la Base de Datos Nacional del Sistema de Ahorro para el Retiro,

Dentro de sus principales funciones para regular a las instituciones anteriores se encuentran:

- Establecer las reglas para el buen funcionamiento del Sistema de Ahorro para el Retiro (SAR).

- Vigilar que se resguarden de manera correcta tanto la información como los recursos de los trabajadores.

- Supervisar que los recursos de los trabajadores se inviertan de acuerdo a los parámetros y límites establecidos por el régimen de inversión.

- Asegurar que las Afore brinden la información requerida por los trabajadores (por ejemplo, el envío de estados de cuenta).

- Imponer multas a las Afore, así como sanciones a los empleados de éstas en caso de algún incumplimiento.

- Garantizar que el sistema de ahorro para el retiro funcione correctamente y que los derechos de los trabajadores sean respetados por las Afores.

2.4 Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros

En 1999 se expidió la Ley de Protección y Defensa al Usuario de Servicios Financieros (LPDUSEF) y en ella se crea la Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF), como un instrumento del Estado mexicano para la protección y defensa de los intereses del público usuario de dichos servicios. Su órgano interno de control, mediante el cual esta Comisión despliega sus responsabilidades y competencias, se conforma de la siguiente manera (Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros, 2018):

- Cuenta con un área de auditoría para el desarrollo y mejora de la gestión pública, a través de consultores.

- Cuenta con un área de auditoría interna, a través de tres auditores

- Cuenta con un área de responsabilidades atendida por tres abogados

- Cuenta con un área de quejas atendida un director de quejas y un abogado.

La CONDUSEF tiene como objetivo promover, asesorar, proteger y defender los derechos e intereses de los Usuarios frente a las Instituciones Financieras, arbitrar sus diferencias, y supervisar y regular a todas las instituciones financieras como bancos, aseguradoras, afianzadoras y Afores, a fin de procurar la protección de los intereses de los usuarios a través de diferentes acciones.

En el siguiente video se presenta, de forma resumida, la estructura y funcionamiento del Sistema Financiero Mexicano:

3 Descripción de las atribuciones de las 4 comisiones reguladoras del sistema financiero mexicano

3.1 Comisión Nacional de Seguros y Fianzas

Las principales facultades y atribuciones de esta comisión están contenidas en la Ley de Instituciones de Seguros y Fianzas (2018) en las disposiciones del apartado del Título Décimo Primero, Artículo 366 que señala las siguientes, entre otras:

- Realizar la inspección y vigilancia de las Instituciones y Sociedades Mutualistas, así como de las demás personas y entidades reguladas por esta Ley, conforme a lo previsto en ésta y otras leyes relativas al sistema financiero;

- Emitir las disposiciones de carácter general necesarias para el ejercicio de las facultades que esta Ley y demás leyes y reglamentos le otorgan, y para el eficaz cumplimiento de las mismas y de las disposiciones que con base en ellas se expidan;

- Emitir, en el ámbito de su competencia, las disposiciones y normas prudenciales de carácter general orientadas a preservar la solvencia, liquidez y estabilidad financiera de las Instituciones y Sociedades Mutualistas;

- Establecer los criterios de aplicación general en los sectores asegurador y afianzador acerca de los actos y operaciones que se consideren contrarios a los usos mercantiles, aseguradores y afianzadores, o sanas prácticas de dichos mercados financieros, y dictar las medidas necesarias para que las Instituciones, Sociedades Mutualistas y demás personas y entidades sujetas a su inspección y vigilancia ajusten sus actividades y operaciones a las leyes y reglamentos que les sean aplicables, a las disposiciones de carácter general que de ellos deriven y a los referidos usos y sanas prácticas;

- Coadyuvar, mediante la expedición de disposiciones de carácter general a las Instituciones y Sociedades Mutualistas, y a las demás personas y entidades sujetas a su inspección y vigilancia, con las políticas que en materia de seguros y fianzas competen a la Secretaría;

- Participar, en los términos y condiciones que ésta y otras leyes señalen, en la elaboración de los reglamentos, disposiciones y disposiciones de carácter general a que las mismas se refieren;

- Dictar normas de registro de las operaciones de las Instituciones y Sociedades Mutualistas, así como, en su caso, de otras personas y entidades reguladas por esta Ley;

- Otorgar, modificar o revocar las autorizaciones para organizarse, operar y funcionar como Institución o Sociedad Mutualista, en términos de lo previsto en esta Ley;

- Determinar el capital mínimo pagado que deberán cubrir las Instituciones y Sociedades Mutualistas, de conformidad con lo previsto en esta Ley;

- Llevar el Registro General de Reaseguradoras Extranjeras, en términos de lo previsto en este ordenamiento;

- Llevar el registro de ajustadores de seguros, de conformidad con lo establecido en esta Ley;

- Llevar el registro de los auditores externos que dictaminen los estados financieros, así como el de los actuarios independientes que dictaminen sobre la situación y suficiencia de las reservas técnicas de las Instituciones y Sociedades Mutualistas, conforme a lo señalado por este ordenamiento;

- Llevar el registro de productos de seguros, así como el registro de notas técnicas y documentación contractual de fianzas, en los términos previstos en esta Ley;

- . Autorizar las solicitudes para la cesión de la cartera de las Instituciones de Seguros y Sociedades Mutualistas, o bien para la cesión de las obligaciones y derechos correspondientes al otorgamiento de fianzas de las Instituciones, en términos de lo previsto por esta Ley;

- Autorizar las solicitudes para la fusión de Instituciones y de Sociedades Mutualistas, de conformidad con lo establecido en este ordenamiento;

- Autorizar las solicitudes para la escisión de Instituciones, conforme a lo establecido por esta Ley;

- Determinar los días en que las Instituciones y Sociedades Mutualistas deberán cerrar sus puertas y suspender sus operaciones;

- Ordenar la adopción de las medidas preventivas y correctivas, previstas en esta Ley;

- Imponer sanciones administrativas por infracciones a ésta y a las demás leyes y reglamentos que regulan las actividades, instituciones, entidades y personas sujetas a su inspección y vigilancia, así como a las disposiciones que de ellos emanen;

- Conocer y resolver sobre los recursos de revocación que se interpongan en contra de las sanciones administrativas aplicadas, así como sobre las solicitudes de condonación total o parcial de las multas impuestas;

- Amonestar, suspender, remover e inhabilitar, según corresponda, a los miembros del consejo de administración, comité de auditoría, directores generales, comisarios, directores, gerentes, delegados fiduciarios y funcionarios que puedan obligar con su firma a las Instituciones y Sociedades Mutualistas, así como a los auditores externos que dictaminen los estados financieros y a los actuarios independientes que dictaminen sobre la situación y suficiencia de las reservas técnicas de las Instituciones y Sociedades Mutualistas, en términos de lo previsto en esta Ley, así como conocer y resolver sobre los recursos que se presenten en contra de tales determinaciones;

3.2 Comisión Nacional Bancaria y de Valores

Las principales facultades y atribuciones de esta comisión están contenidas en la Ley de la Comisión Nacional Bancaria y de Valores (2018) en las disposiciones del apartado del Capítulo II, Artículo 4 que señala las siguientes, entre otras:

- Realizar la supervisión de las entidades financieras; del fondo de protección a que se refiere la Ley para Regular las Actividades de las Sociedades Cooperativas de Ahorro y Préstamo; de las Federaciones y del fondo de protección a que se refiere la Ley de Ahorro y Crédito Popular, así como de las personas físicas y demás personas morales cuando realicen actividades previstas en las Leyes relativas al sistema financiero.

- Emitir en el ámbito de su competencia la regulación prudencial a que se sujetarán las entidades;

- Dictar normas de registro de operaciones aplicables a las entidades;

- Fijar reglas para la estimación de los activos y, en su caso, de las obligaciones y responsabilidades de las entidades, en los términos que señalan las leyes;

- Expedir normas respecto a la información que deberán proporcionarle periódicamente las entidades;

- Emitir disposiciones de carácter general que establezcan las características y requisitos que deberán cumplir los auditores de las entidades, así como sus dictámenes;

- Establecer los criterios de aplicación general en el sector financiero acerca de los actos y operaciones que se consideren contrarios a los usos mercantiles, bancarios y bursátiles o sanas prácticas de los mercados financieros y dictar las medidas necesarias para que las entidades ajusten sus actividades y operaciones a las leyes que les sean aplicables, a las disposiciones de carácter general que de ellas deriven y a los referidos usos y sanas prácticas;

- Fungir como órgano de consulta del Gobierno Federal en materia financiera;

- Procurar a través de los procedimientos establecidos en las leyes que regulan al sistema financiero, que las entidades cumplan debida y eficazmente las operaciones y servicios, en los términos y condiciones concertados, con los usuarios de servicios financieros;

- Certificar a los auditores externos independientes y demás profesionales, a efecto de que presten sus servicios a las entidades y personas sujetas a la supervisión de la Comisión para la verificación del cumplimiento de las leyes financieras y de las disposiciones que emanen de ellas en materia de prevención, detección y reporte de actos, omisiones u operaciones que pudiesen ubicarse en los supuestos de delitos establecidos en el Código Penal Federal.

3.3 Comisión Nacional del Sistema de Ahorro para el Retiro

Las principales facultades y atribuciones de esta comisión están contenidas en la Ley de los Sistemas de Ahorro para el Retiro (2014) en las disposiciones del apartado del Capítulo II, Artículo 5 que señala las siguientes, entre otras:

- Regular, mediante la expedición de disposiciones de carácter general, lo relativo a la operación de los sistemas de ahorro para el retiro, la recepción, depósito, transmisión y administración de las cuotas y aportaciones correspondientes a dichos sistemas, así como la transmisión, manejo e intercambio de información entre las dependencias y entidades de la Administración Pública Federal, los institutos de seguridad social y los participantes en los referidos sistemas, determinando los procedimientos para su buen funcionamiento;

- Expedir las disposiciones de carácter general a las que habrán de sujetarse los participantes en los sistemas de ahorro para el retiro, en cuanto a su constitución, organización, funcionamiento, operaciones y participación en los sistemas de ahorro para el retiro, tratándose de las instituciones de crédito esta facultad se aplicará en lo conducente;

- Emitir en el ámbito de su competencia la regulación prudencial a que se sujetarán los participantes en los sistemas de ahorro para el retiro;

- Emitir reglas de carácter general para la operación y pago de los retiros programados;

- Establecer las bases de colaboración entre las dependencias y entidades públicas participantes en la operación de los sistemas de ahorro para el retiro;

- Otorgar, modificar o revocar las autorizaciones a que se refiere esta ley, a las administradoras y sociedades de inversión; esto también implica conocer de los nombramientos de los consejeros, directores generales, funcionarios de los dos niveles inmediatos inferiores y comisarios de los participantes en los sistemas de ahorro para el retiro, con excepción de las instituciones de crédito;

- Realizar la supervisión de los participantes en los sistemas de ahorro para el retiro. Tratándose de las instituciones de crédito, la supervisión se realizará exclusivamente en relación con su participación en los sistemas de ahorro para el retiro. La Comisión Nacional Bancaria y de Valores, la Comisión Nacional de Seguros y Fianzas y la Comisión, de común acuerdo, establecerán las bases de colaboración para el ejercicio de sus funciones de supervisión;

- Administrar y operar, en su caso, la Base de Datos Nacional SAR;

- Imponer multas y sanciones, así como emitir opinión a la autoridad competente en materia de los delitos previstos en esta ley;

- Actuar como órgano de consulta de las dependencias y entidades públicas, en todo lo relativo a los sistemas de ahorro para el retiro, con excepción de la materia fiscal;

- Celebrar convenios de asistencia técnica;

- Dictar reglas de carácter general para determinar la forma en que las administradoras deberán remunerar a sus agentes promotores, ya sea que éstos tengan una relación laboral con la administradora, le presten sus servicios a través de terceros, o sean independientes.

3.4 Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros

Las principales facultades y atribuciones de esta comisión están contenidas en la Ley de Protección y Defensa al Usuario de Servicios Financieros (2018) en las disposiciones del apartado del Título II Capítulo I, Artículo 11 que señala las siguientes, entre otras:

- Atender y resolver las consultas que le presenten los Usuarios, sobre asuntos de su competencia;

- Atender y, en su caso, resolver las reclamaciones que formulen los Usuarios, sobre los asuntos que sean competencia de la Comisión Nacional;

- Llevar a cabo el procedimiento conciliatorio entre el Usuario y la Institución Financiera en los términos previstos en esta Ley, así como entre una Institución Financiera y varios Usuarios, exclusivamente en los casos en que éstos hayan contratado un mismo producto o servicio, mediante la celebración de un solo contrato, para lo cual dichos Usuarios deberán apegarse a lo establecido en el último párrafo del artículo 63 de esta Ley, así como emitir dictámenes de conformidad con la misma.

- Actuar como árbitro en amigable composición o en juicio arbitral de estricto derecho, de conformidad con esta Ley y con los convenios arbitrales celebrados entre las partes en conflicto, así como llevar a cabo las acciones necesarias para la organización, funcionamiento y promoción del Sistema Arbitral en Materia Financiera, en los términos previstos en esta Ley, y mantener un padrón de árbitros independientes;

- Procurar, proteger y representar individualmente los intereses de los Usuarios, en las controversias entre éstos y las Instituciones Financieras mediante el ejercicio de las acciones, recursos, trámites o gestiones que procedan ante autoridades administrativas y jurisdiccionales, con motivo de operaciones o servicios que los primeros hayan contratado por montos inferiores a tres millones de unidades de inversión, salvo tratándose de reclamaciones en contra de instituciones de seguros en cuyo caso la cuantía deberá de ser inferior a seis millones de unidades de inversión.

- Ejercitar la acción colectiva o asumir la representación de la colectividad de conformidad con lo dispuesto en el Libro Quinto del Código Federal de Procedimientos Civiles, cuando se realicen actos, hechos u omisiones que vulneren los derechos e intereses de una colectividad de Usuarios;

- Promover y proteger los derechos del Usuario, así como aplicar las medidas necesarias para propiciar la seguridad jurídica en las relaciones entre Instituciones Financieras y Usuarios;

- Expedir, cuando así proceda, a solicitud de parte interesada y previo el pago de los gastos correspondientes, copia certificada de los documentos que obren en poder de la misma, siempre y cuando se compruebe fehacientemente el interés jurídico.

- Coadyuvar con otras autoridades en materia financiera para lograr una relación equitativa entre las Instituciones Financieras y los Usuarios, así como un sano desarrollo del sistema financiero mexicano;

- Emitir recomendaciones a las autoridades federales y locales para coadyuvar al cumplimiento del objeto de esta Ley y al de la Comisión Nacional;

- Emitir recomendaciones a las Instituciones Financieras y hacerlas del conocimiento de sus organismos, asociaciones gremiales y del público en general, así como emitir recomendaciones generales, en las materias de su competencia;

4. Descripción de 3 leyes o reglamentos que están vigentes en el sistema financiero mexicano

4.1 Ley del Mercado de Valores

La Ley del Mercado de Valores (2019) fue promulgada inicialmente en 2005 bajo el sexenio del presidente Vicente Fox, y la reforma más reciente data de enero de 2019. En su artículo primero, esta ley establece que su finalidad es permitir que el mercado de valores de México se desarrolle “equitativa, eficiente y transparentemente”, de tal forma que se permita cumplir con los siguientes objetivos:

- Proteger al público inversionista. Dado que son las principales partes interesadas en el funcionamiento del mercado y son las entidades superavitarias que brindan de liquidez y recursos a los mercados financieros.

- Minimizar el riesgo sistémico. Riesgo sistémico entendido como el riesgo del sistema en su conjunto, que entre otras variables e indicadores contempla el riesgo para el desarrollo del mercado de valores como consecuencia de la evolución del empleo, la inflación, el crecimiento económico de los países, los precios del petróleo, situaciones que atañen a nivel mundial como las emergencias sanitarias, y las tensiones geopolíticas entre otros factores.

- Fomentar una sana competencia. Para permitir que todos los participantes en la oferta y demanda de instrumentos en el mercado de valores puedan desarrollarse en igualdad de condiciones.

- Regular al mercado de valores en su conjunto. Definir de manera precisa la forma en que se deben diseñar y registrar los valores, la forma justa para desarrollar su intermediación, la forma de crear y cumplir sus obligaciones las sociedades anónimas bursátiles que emitan los instrumentos financieros, las pautas para el funcionamiento de los principales organismo operadores del mercado de valores en términos de casas de bolsa, bolsas de valores, contrapartes centrales de valores entre otros.

4.2. Ley de Instituciones de Crédito

La Ley de Instituciones de Crédito (2020) fue promulgada inicialmente en 1990 bajo el sexenio del presidente Carlos Salinas de Gortari, y la reforma más reciente data de marzo de 2020. En su artículo primero, esta ley establece que su finalidad es regular el servicio de banca y crédito para un “sano y equilibrado desarrollo”, reiterando que siempre el Estado Mexicano tiene a su cargo la rectoría del Sistema Bancario Mexicano. El servicio de banca y crédito en el país principalmente es brindado en su mayoría por la banca múltiple o banca comercial, teniendo como referentes a los grandes bancos comerciales en México liderados por su gran impacto en la población de México a través BBV Bancomer, Citibanamex, Banorte y Banco Azteca y a su vez, el servicio de banca y crédito es apoyado para atender a las poblaciones menos favorecidas a través de las Sociedades de Ahorro y Crédito Popular y las Sociedades Financieras Populares, como así se ha reportado en el más reciente informe sobre el Panorama Anual de Inclusión Financiera publicado por la Comisión Nacional Bancaria y de Valores (2020).

4.3 Ley de la Comisión Nacional Bancaria y de Valores

La Ley de la Comisión Nacional Bancaria y de Valores (2018) fue promulgada inicialmente en 1994 bajo el sexenio del presidente Ernesto Zedillo, y la reforma más reciente data de marzo de 2018. En el artículo 2 de dicho ordenamiento se señala que la razón de ser de esta Comisión es supervisar y regular a las entidades integrantes del sistema financiero mexicano que esta Ley señala en términos de las siguientes entidades financieras: sociedades controladoras y subcontroladoras de grupos financieros, instituciones de

crédito, casas de bolsa, bolsas de valores, fondos de inversión, sociedades operadoras de fondos de inversión, sociedades distribuidoras de acciones de fondos de inversión, almacenes generales de depósito, uniones de crédito, casas de cambio, sociedades financieras de objeto múltiple reguladas, sociedades financieras populares, instituciones para el depósito de valores, contrapartes centrales, instituciones calificadoras de valores, instituciones de tecnología financiera, sociedades de información crediticia, sociedades financieras comunitarias, sujetas a la supervisión de la Comisión y los organismos de integración financiera rural, así como otras instituciones y fideicomisos públicos que realicen actividades financieras y respecto de los cuales la Comisión ejerza facultades de supervisión, todas ellas constituidas conforme a las leyes mercantiles y financieras; así como a las sociedades cooperativas de ahorro y préstamo.

4.4 Ley de Fondos de Inversión

La Ley de Fondos de Inversión (2014) fue promulgada inicialmente en 2001 bajo el sexenio del presidente Vicente Fox, y la reforma más reciente data de junio de 2014. En el artículo 1 de dicha ley se señala que su finalidad es regular la organización y funcionamiento de los fondos de inversión, la intermediación de sus acciones en el mercado de valores, los servicios que deberán contratar para el correcto desempeño de sus actividades, así como la organización y funcionamiento de las personas que les presten servicios, procurando que las sociedades de inversión logren sus objetivos de tal manera que faciliten el acceso del pequeño y mediano inversionista a los mercados financieros, faciliten la diversificación del capital, y contribuyan al financiamiento de la actividad productiva del país.

4.5 Ley de Protección y defensa al Usuario de los Servicios Financieros

La Ley de Protección y defensa al Usuario de los Servicios Financieros (2018) fue promulgada inicialmente en 1999 bajo el sexenio del presidente Ernesto Zedillo, y la reforma más reciente data de marzo de 2018.

En las disposiciones generales de la presente Ley se señala que su razón de ser es promover, asesorar, proteger y defender los derechos e intereses de las personas que utilizan o contratan un producto o servicio financiero ofrecido por las Instituciones Financieras debidamente autorizadas que operen dentro de la República Mexicana, así como crear y fomentar entre los usuarios una cultura adecuada respecto de las operaciones y servicios financieros.

4.6 Ley General de los Títulos y Operaciones de Crédito

La Ley General de los Títulos y Operaciones de Crédito (2018) fue promulgada inicialmente en 1932 bajo el mandato del Pascual Ortiz Rubio, y la reforma más reciente data de marzo de 2018.

En las disposiciones generales de la presente Ley se señala que su razón de ser es regular y sentar las normas para la actividad financiera en México sobre las operaciones de crédito, entre otras las realizadas mediante:

- Los títulos nominativos: los expedidos a favor de una persona cuyo nombre se consigna en el texto mismo del documento, como por ejemplo una acción o un título de deuda nominativo

- Los títulos al portador: los que no están expedidos a favor de persona determinada, contengan o no la cláusula “al portador”. Éstos se trasmiten por simple tradición. Por ejemplo, un cheque al portador.

- Letras de cambio y pagarés: documentos de cobro en el cual se establece la orden incondicional al obligado de pagar una suma determinada a favor de la persona a quien ha de hacerse el pago o acreedor.

4.7 Ley General de las Sociedades Mercantiles

La Ley General de Sociedades Mercantiles (2018) fue promulgada inicialmente en 1934 bajo el mandato del Abelardo L. Rodríguez y la reforma más reciente data de junio de 2018.

En las disposiciones generales de la presente Ley se señala que su razón de ser es regular el buen funcionamiento de las sociedades mercantiles en México, las cuales pueden constituirse de la siguiente manera y tienen permitido realizar actos de comercio lícitos: Sociedad en nombre colectivo; Sociedad en comandita simple; Sociedad de responsabilidad limitada; Sociedad anónima; Sociedad en comandita por acciones; Sociedad cooperativa, y Sociedad por acciones simplificada.

5. Identificación y explicación de 5 rasgos de comportamiento requerido a las instituciones que interactúan en el Sistema Financiero Mexicano

A continuación, se identifican y explican estos rasgos de comportamiento a través de las Disposiciones de Carácter General Aplicables a las Entidades Financieras y Demás Personas que Proporcionen Servicios de Inversión (2016), así como de las mejores prácticas en servicios de inversión en importantes instituciones financieras (Santander México, 2020; Banorte, 2020).

5.1 Capacitar a su personal en servicios de inversión

Los colaboradores de las instituciones que interactúan en el sistema financiero capacitar a su personal en servicios de inversión, deberán considerar entre otras las siguientes directrices:

- Estarán obligados a capacitar al personal sobre las características de los productos financieros y del servicio de inversión que se ofrece.

- Comunicar a sus directivos y personal las políticas respecto a la prestación de asesoría de inversiones y los productos financieros que ofrezca.

- Dar a conocer Información que debe conocer el personal de las entidades financieras y asesores en inversiones en la prestación de servicios de asesoría de inversiones:

- Los documentos de oferta, prospectos o folletos informativos del Valor, autorizados conforme a las disposiciones aplicables.

- Las disposiciones aplicables que regulen la prestación de los Servicios de inversión asesorados.

- Toda la información relativa al perfil de los Productos financieros.

5.2 Determinar la razonabilidad de sus recomendaciones

Los colaboradores de las instituciones que interactúan en el sistema financiero al determinar la razonabilidad de sus recomendaciones en su función como asesores en estrategias de inversión deberán:

- Asegurarse de que son razonables sus recomendaciones para el cliente y cuenta de que se trate, verificando la congruencia entre el perfil del cliente y el perfil del producto financiero.

- Deberán cumplir con los límites máximos establecidos por el comité responsable del análisis de los Productos financieros.

- Tratándose de Asesores en inversiones que sean personas físicas deberán establecer dichos límites de conformidad con la política para la diversificación de carteras de inversión que hayan definido y documentado previamente.

5.3 Definir criterios para brindar asesoría a clientes no sofisticados

Los colaboradores de las instituciones que interactúan en el sistema financiero al definir los criterios para brindar asesoría a clientes no sofisticados en su función como asesores en estrategias de inversión, deberán considerar en primera instancia las inversiones en los siguientes tipos de instrumentos financieros:

- Valores gubernamentales y valores garantizados o avalados por Estados Unidos Mexicanos, cuyo plazo a vencimiento al momento de proporcionar el servicio de comercialización o promoción sea igual o menor a tres años.

- Valores de captación bancaria inscritos en el RNV que cuenten con una calificación igual a AAA.

- Títulos opcionales que cuenten con una calificación igual a AAA.

5.4 Determinar del perfil del cliente

Los colaboradores de las instituciones que interactúan en el sistema financiero al determinar el perfil del cliente en su función como asesores en estrategias de inversión, deberán considerar los siguientes aspectos:

- Identificar el grado de conocimiento y experiencia del cliente en inversiones financieras.

- Identificar la situación y capacidad financiera del cliente.

- Identificar los objetivos de inversión el cliente.

- Realizar una evaluación de manera simultánea o individual por cada cliente y deberán estar en función del producto financiero o servicio de inversión asesorado.

- Al utilizar las entrevistas o cuestionarios para estos fines, no podrán inducir al cliente a responder de una determinada manera.

- Las entrevistas o cuestionarios que se apliquen para determinar el perfil del cliente deberán contener preguntas claras y de fácil comprensión para los clientes que les permitan responderlas de manera adecuada.

- Se deberá conservar soporte documental de la evaluación del perfil del cliente.

5.5 Determinar del perfil del producto financiero

Los colaboradores de las instituciones que interactúan en el sistema financiero al determinar el perfil del producto financiero que manejan en su portafolio de productos, deberán considerar los siguientes aspectos:

- Identificar las necesidades de inversión que se pueden satisfacer con el producto financiero.

- Los objetivos y especificaciones del producto financiero.

- Identificar los riesgos asociados.

- Identificar su grado de liquidez.

- Analizar la situación financiera de la Emisora del Valor, contraparte o proveedor del Instrumento financiero derivado

- Identificar la volatilidad del precio.

- Identificar los costos de operación, comisiones y compensaciones.

- Identificar la calidad de los custodios, fiduciarios, administradores o garantes.

- Estimar el precio en función de los riesgos.

- Identificar y resaltar las características del producto financiero

- Considerar los instrumentos o productos financieros si son objeto de oferta pública inicial o si son considerados para el cálculo de alguno de los índices bursátiles.

5.6 Definir políticas para la diversificación de carteras de inversión

Los colaboradores de las instituciones que interactúan en el sistema financiero al definir las políticas para la diversificación de carteras de inversión, deberán considerar los siguientes aspectos:

- Establecer límites máximos a considerar al momento de la recomendación de inversión.

- Establecer las condiciones bajo las cuales las carteras de inversión de los clientes no cumplirían los referidos límites.

6. Análisis de los principios básicos de los códigos de ética de la AMIB u Asociación Mexicana de Instituciones Bursátiles, el CFA Institute y el Grupo BMV o Bolsa Mexicana de Valores.

6.1. Análisis de los principios básicos de Ética Bursátil y Sanas Prácticas del Mercado de Valores de la AMIB

La Ética Bursátil es la aplicación de los principios y los valores éticos del Mercado de Valores, por lo que todo promotor o ejecutivo de inversiones debe observar una conducta basada en seis principios generales, los cuales se presentan en el Código de Ética Bursátil y Sanas Prácticas (Asociación Mexicana de Instituciones Bursátiles, 2017):

- Honestidad: Esto se refiera a la manera de actuar con rectitud, privilegiando la justicia y la honradez de las acciones.

- Integridad: Esto es la congruencia entre el ser y el hacer; ser de una sola pieza.

- Probidad: Esto se refiere a la constancia en el cumplimiento de los deberes, ser un profesional capaz de cumplir “a toda prueba”.

- Diligencia: Esto se refiere a el esmero y cuidado en el actuar.

- Imparcialidad: Esto se refiere a tomar decisiones con criterios objetivos.

- Buena fe: Esto se refiere a siempre proceder y actuar con intención Recta.

6.2. Análisis de los principios básicos de Ética del CFA Institute

El CFA Institute es un organismo internacional que brinda certificaciones de alcance global en conocimientos y competencias para los profesionales de las finanzas, fortaleciendo las habilidades de los analistas de inversión y fortaleciendo el funcionamiento de los mercados financieros, brindando estandarización de conocimientos profesionales a través de un programa de formación denominado CFA Program (Davis, 2018). El CFA Institute contempla los siguientes principios de ética en su Código de Conducta Profesional para orientar el deber ser en la actuación de los profesionales de las finanzas a nivel internacional (CFA Institute, 2020):

- Esto se refiere al conocimiento de las leyes y su aplicación; actuar con independencia y objetividad en su actividad profesional; nunca realizar declaraciones falsas; y nunca ejercer ningún tipo de conducta impropia en términos de deshonestidad, fraude o engaño.

- Integridad en los mercados de capitales. Esto se refiere a mantener en secreto información confidencial y relevante que podría afectar el valor de las inversiones; y evitar involucrarse en actividades de manipulación o distorsión de los mercados al modificar los volúmenes de inversión

- Obligaciones para con los clientes. Esto se refiere a actuar con lealtad y prudencia en beneficios de los clientes; brindarles un trato justo; identificar la idoneidad de inversión a través de la identificación del adecuado perfil del cliente; presentar el rendimiento de la inversión de manera transparente, justa, precisa y completa; y preservar la confidencialidad de la información del cliente.

- Obligaciones para con los empleadores. Esto se refiere a mantener plena lealtad con sus empleadores y brindarles sus talentos y habilidades; evitar cualquier arreglo de compensación adicional externamente, fuera de los que otorguen sus empleadores, que pueda generar un conflicto de intereses entre el profesional de las finanzas y sus empleadores; y supervisar a sus subordinados garantizando cumplan con normas y leyes, así como códigos de conducta aplicables.

- Análisis, recomendaciones y decisiones de inversión. Esto se refiere a aplicar diligencia y esmero al realizar análisis de inversiones y utilizar criterios razonables; también este principio se refiere a informar a los clientes los principios básicos de los procesos de inversión utilizados por la firma en la que colabora.

- Conflictos de interés. Esto se refiere a declarar si se cuenta con limitaciones para formular recomendaciones objetivas e independientes, mediante una declaración de conflictos. También este principio establece que la prioridad de las operaciones de inversión para clientes y empleadores es prioritaria en comparación con las operaciones de inversión en las que el profesional de las inversiones es beneficiario.

- Responsabilidades como miembro del CFA Institute. Esto se refiere a evitar conductas que comprometan la reputación o integridad del CFA Institute, así como externar con claridad el estatus de su membresía sin exagera o falsificar dicho estatus.

6.3. Análisis de los principios básicos de Ética del Grupo Bolsa Mexicana de Valores

El Grupo Bolsa Mexicana de Valores desarrolla sus actividades con la directriz de ocho principios fundamentales de actuación (Grupo Bolsa Mexicana de Valores, 2020):

- Principio 1: Actúa de acuerdo con las disposiciones aplicables y las sanas prácticas de mercado. Esto se refiere a que la actuación de los profesionales en servicios financieros debe estar apegada a las leyes, reglamentos y disposiciones de carácter general expedidas por las autoridades, así como a la normatividad de la Entidades Autor regulatorias, por lo cual requieren tener un conocimiento amplio de la normatividad en materia bursátil.

- Principio 2: Actúa con base en una conducta profesional íntegra, que permita el desarrollo transparente y ordenado del Mercado. Es responsabilidad del Profesional Bursátil actuar con integridad personal, pues su conducta no sólo afecta su reputación y la de la persona moral con la cual se encuentra vinculado, sino también la del Mercado Bursátil en su totalidad.

- Principio 3: Haz prevalecer el interés de tu cliente. El público inversionista es la razón de ser del Mercado Bursátil, por lo cual es indispensable que los Profesionales generen confianza entre sus clientes a través de una actuación transparente, imparcial y de buena fe, sin anteponer otros intereses.

- Principio 4: Evita los conflictos entre tu interés personal y de terceros. Los Profesionales en la realización de sus actividades deberán evitar conflictos de interés con sus clientes, entre éstos o con la persona moral que estén vinculados.

- Principio 5: Proporciona al mercado información veraz, clara, completa y oportuna. La eficiencia del Mercado Bursátil depende en gran medida de la calidad de la información que se hace pública, así como de la amplitud y prontitud con la que se divulga.

- Principio 6: Salvaguarda la confidencialidad de la información de los clientes. Este principio tiene como propósito fundamental salvaguardar confidencialidad de la información que los Profesionales poseen de sus clientes como consecuencia de sus actividades y limitar su divulgación únicamente a las autoridades y entidades autor regulatorias competentes.

- Principio 7: No uses ni divulgues información privilegiada. Este principio tiene como propósito fundamental evitar el uso y la divulgación indebida de información privilegiada.

- Principio 8: Compite en forma leal. Los Profesionales deberán procurar que la competencia de servicios en materia bursátil se desarrolle en forma honrada y de buena fe.

III. Conclusión y discusión

El sistema financiero representa un conjunto de instituciones, entidades, leyes, y organismos reguladores que interactúan con la sociedad en su conjunto facilitando la oferta y demanda de instrumentos financieros, comúnmente vinculados al dinero que inicialmente es emitido por la banca central, que junto con el Poder Ejecutivo a través de la Secretaría de Hacienda representan los máximos reguladores de este sistema, que debiera desplegarse en un contexto de principios éticos y valores asumidos por los participantes en la intermediación financiera. En este documento se ha plasmado la variedad de aspectos a tener presente en el estudio del sistema financiero mexicano, mostrando cómo a nivel de autoridades financieras, legislación vigente y organismos auto regulatorios que brindan estándares éticos, el sistema financiero mexicano cuenta con un nivel de desarrollo avanzado en su estructura y diseño pero en desarrollo en cuanto al nivel de bancarización de la población, dado que es un área de oportunidad para los próximos años potenciar la inclusión financiera de gran parte de la población del país, lo que incidirá positivamente en el desarrollo económico bajo la premisa de que un eficiente sistema financiero contribuye al eficiente desempeño económico, como sucede en los países desarrollados.

Abstract

The objective of this definition essay is to describe the context of the Mexican Financial System, through the compilation of a wide range of quality references and sources of information, in order to enter the subject in an agile way for a non-specialized reader. The reader finds in this document a consultation document with solid references, useful to understand the design and scope of the Mexican Financial System from its origins, the regulatory bodies, the current legislation, and the best practices and ethical behavior that the participants in its operation must assume for the benefit of financial markets.

Keywords: Mexican financial system, structure, regulations.

IV. Referencias

1. Académicas

- Avendaño Carbellido, O. (2018). Los retos de la banca digital en México. Revista IUS, 12(41), 87-108. http://www.scielo.org.mx/scielo.php?pid=S1870-21472018000100087&script=sci_arttext

- Cárdenas Ayala, E. (2016). El porfiriato: una etiqueta historiográfica. Historia mexicana, 65(3), 1405-1433. http://www.scielo.org.mx/scielo.php?pid=S2448-65312016000301405&script=sci_arttext

- Carvallo, O., Kasman, A., & Kontbay-Busun, S. (2015). The Latin American bank capital buffers and business cycle: Are they pro-cyclical? Journal of International Financial Markets, Institutions and Money, 36, 148-160. https://www.sciencedirect.com/science/article/abs/pii/S1042443115000207

- Cortiñaz-Peláez, L. (2020). Derecho financiero mexicano. Alegatos, 1(22), 257-271.http://alegatos.azc.uam.mx/index.php/ra/article/view/1084

- Davis, P. (2018). Assessing the Worth of the CFA Program. Financial Analysts Journal, 74(2), 36-37. https://search.proquest.com/openview/271b546850cd5d802a336cc9bdff9c5d/1?pq-origsite=gscholar&cbl=34871

- Fuentes, M. (2016). La privatización bancaria en México, de Francisco Ibarra Palafox. Estudios en derecho a la información, (1), 107-111. https://revistas.juridicas.unam.mx/index.php/derecho-informacion/article/view/10231

- Heath, J., & Acosta Margain, J. (2019). Reflexiones y perspectivas a 25 años de la autonomía del Banco de México. Investigación económica, 78(310), 11-39. http://www.scielo.org.mx/scielo.php?script=sci_arttext&pid=S0185-16672019000400011

- Herrera, D. (2020). Instrumentos de financiamiento para las micro, pequeñas y medianas empresas en América Latina y el Caribe durante el Covid-19. Banco Interamericano de Desarrollo. http://dx.doi.org/10.18235/0002361

- Menéndez Romero, F. (2017). Derecho Bancario y Bursátil (2nd ed.). IURE Editores.

- Ortiz Estrada, A. (2015). Desarrollo E Implementación Del Curso “Ética Bursátil Y Sanas Prácticas Del Mercado De Valores” En Sus Modalidades: Presencial Y A Distancia. [Unpublished Master dissertation]. Universidad Panamericana. http://biblio.upmx.mx/tesis/150482.pdf

- Rieger, I. A., & Flores, J. L. P. (2018). Dossier “La memoria indígena de la época prehispánica al presente”. Boletín de Antropología, 33(56), 11-14. https://search.proquest.com/openview/17a614db48114d4e4d056f0499ddf1f1/1?pq-origsite=gscholar&cbl=1806364

2. No académicas

- Asociación Mexicana de Instituciones Bursátiles (2017). Ética Bursátil y Sanas Prácticas del Mercado de Valores. http://www.amib.com.mx/images/libroE.pdf

- Banorte (2020). Guía de Servicios de Inversión [Brochure]. https://www.banorte.com/cms/casadebolsa/servicios-de-inversion/GUIA_DE_SERVICIOS_DE_INVERSION(CB).pdf

- CFA Institute (2020). Code of Ethics and Standards of Professional Conduct. https://www.cfainstitute.org/-/media/documents/code/code-ethics-standards/code-of-ethics-standards-professional-conduct.ashx

- Comisión Nacional Bancaria y de Valores (s.f.). Estructura interna de la CNBV. Gobierno de México. https://www.gob.mx/cnbv/estructuras/estructura-interna-y-junta-de-gobierno

- Comisión Nacional Bancaria y de Valores. (2020, Septiembre 28). CNBV publica el Panorama Anual de Inclusión Financiera 2020. [Comunicado de prensa]. https://www.cnbv.gob.mx/PRENSA/Prensa%20%20Otros/Comunicado%20de%20Prensa%20064%20Panorama%20Anual%20IF.pdf

- Comisión Nacional de Seguros y Fianzas (2017). Estructura de la Junta de Gobierno de la CNSF. Gobierno de México. https://www.gob.mx/cnsf/galerias/estructura-cnsf

- Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros (2018). Manual de Organización del Órgano Interno de Control en la CONDUSEF. https://www.condusef.gob.mx/documentos/marco_legal/manual/manual-organizacion-OIC-2018.pdf

- Comisión Nacional para Protección y Defensa de los Usuarios de Servicios Financieros. (2019). Diplomado en Educación Financiera [MOOC/COMA]. CONDUSEF. https://phpapps.condusef.gob.mx/diplomado/index.php

- Comisión Nacional del Sistema de Ahorro para el Retiro (2020). Junta de Gobierno de la CONSAR. Gobierno de México. https://www.gob.mx/consar/articulos/junta-de-gobierno-de-la-consar?idiom=es

- Disposiciones de carácter general aplicables a las entidades financieras y demás personas que proporcionen servicios de inversión (9 de febrero de 2016). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión. https://www.cnbv.gob.mx/Normatividad/Disposiciones%20de%20car%C3%A1cter%20general%20aplicables%20a%20las%20entidades%20financieras%20y%20dem%C3%A1s%20personas%20que%20proporcionen%20servicios%20de.pdf

- Grupo Bolsa Mexicana de Valores (2020). Código de Ética y Conducta. https://www.bmv.com.mx/docs-pub/GRUPOBMV/codigodeeticayconductagrupobmv.pdf

- Ley de la Comisión Nacional Bancaria y De Valores (9 de marzo de 2018). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Ley de Fondos de Inversión (13 de junio de 2014). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Ley General de Sociedades Mercantiles (16 de junio de 2018). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Ley General de Títulos y Operaciones de Crédito (22 de junio de 2018). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión http://www.diputados.gob.mx/LeyesBiblio/pdf/145_220618.pdf

- Ley de Instituciones de Crédito (27 de marzo de 2020). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Ley de Instituciones de Seguros y Fianzas (22 de junio de 2018). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Ley del Mercado de Valores (9 de enero de 2019). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión. http://www.diputados.gob.mx/LeyesBiblio/pdf/LMV_090119.pdf

- Ley de Protección y Defensa al Usuario de Servicios Financieros (9 de marzo de 2018). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión. http://www.diputados.gob.mx/LeyesBiblio/pdf/64_090318.pdf

- Ley de los Sistemas de Ahorro para el Retiro (10 de enero de 2014). Diario Oficial de la Federación. México, México: Cámara de Diputados de H. Congreso de la Unión.

- Santander México (2020). Guía de Servicios de Inversión [Brochure]. https://www.santander.com.mx/PDF/personas/guia_servinversion.pdf