O patrimônio das células sociais, como objeto da contabilidade, é sujeito a influências diversas dos ambientes que podem prejudicar a sua existência.Desde as épocas mais remotas, impregnadas de empirismos, os indivíduos que lidavam com a contabilidade já estudavam os riscos inerentes à riqueza, e pensavam numa maneira de preveni-los, contudo, nunca antes se teve noticia, dos estudos avançados sobre os perigos que afetam o patrimônio, como os hodiernos, emitidos pela moderna doutrina do Neopatrimonialismo.Portanto, no estágio atual da contabilidade é comum estudar os riscos que afetam a riqueza das células sociais, especialmente os atinentes aos movimentos básicos, fundamentais e imprescindíveis para a sobrevivência e progresso do ente – patrimonial.A liquidez como exercício básico e fundamental do patrimônio, possui um risco que influência a sua eficácia que deve ser analisado, medido e controlado, e a ciência contábil pode, com a sua dignidade científica, garantir os recursos tecnológicos e gnosiológicos, para estudar o sistema financeiro, na sua capacidade de proteção contra os problemas que ameaçam a sua eficácia, no continuo processo de devir da dinâmica patrimonial.

1. Estudos e revolução na contabilidade

Tarefa básica e exclusiva tinha o homem antigo, na idade dos metais e nas épocas mais remotas da história, quando organizava o seu patrimônio, e se empenhava com todos os meios possíveis para garantir a continuidade do mesmo, utilizando-o para satisfação de suas necessidades surgidas no tempo, como já expressava Viana (1971).

Organizar, prevenir, preservar os empreendimentos sempre foi o intuito do antigo “escriba”, o contador, como já abordou Sá (2001). Na eloqüente aspiração de evolução, crescimento social e prosperidade o homem ajuntava os bens para as suas necessidades. Mas, a satisfação de suas carências era ameaçada de ser feita quando estava atada aos problemas dos riscos, que poderiam extinguir a riqueza organizada.

Logicamente, dentre todos os processos que atingiriam a história humana, um deles, muito precioso e fundamental, foi o de evolução racional, da estrutura cerebral, que fazia distinguir o espírito superior do inferior, ou seja, fazia diferenciar o animal comum, com o humano, pois, enquanto este pensava, aquele agia pragmaticamente.

Diversos nomes (Resende, Lage, Amaral Pires, Carlos e Elizabete Serra Negra, 2005) dizem que as etapas do conhecimento geral estão classificadas em quatro espécies ou períodos: o século XVII seria o da revolução cientifica, o século XVIII e XIX temos a observação cientifica, o século XX é marcado pela explosão científica e o momento atual seria a filosofia do conhecimento, estágio máximo, mas nunca definitivo, pois, ainda há de existir outros portentos racionais, provenientes do espírito humano, que ultrapassa todas as barreiras demarcadas, na mesma crítica contextual de sua faculdade intelectual.

Na contabilidade tal classificação (aquelas citadas anteriormente do conhecimento geral) teria condições especiais e específicas. O século XIX, realmente foi a fase da observação cientifica na contabilidade; quase ao mesmo tempo houve a sua revolução cognitiva, produzida por Coffy (1836) e Villa (1840); o século XX foi a fase da explosão cientifica realizada por Vincenzo Masi (1893 – 1977), e hoje caminhamos na chamada filosofia do conhecimento, que interage com o lema de “conhecimento do conhecimento”.

As proposições sobre o capital ditadas pelo francês Coffy (Apud – Pfaltzgraf, 1956), dariam novos ares, para os estudos contábeis, já que eram as variações do capital ou o seu movimento, no dizer deste insigne cientista que importavam, e não simplesmente as contas e registros. O pai da contabilidade Italiana: Francesco Villa (Apud – Sá 1997), dizia sobre aquilo que importava à contabilidade, como não sendo simplesmente a demonstração e o registro, mas a substância que estes representavam, absolutamente responsável pela sua criação, estrutura e significado.

Portanto, a revolução cientifica da contabilidade, foi promovida por estes pensadores que explicavam o patrimônio ou o fenômeno contábil, contido numa célula social. A inovação da contabilidade se deve a estes dois talentos, primeiro a Coffy, depois a Villa.

Realmente, logo após estes mestres, os cientistas contábeis, passavam a observar a verdadeira matéria contábil, embora, muitas vezes, tal abordagem fosse homogeneizada com outros ramos do saber, surgindo então diversas doutrinas: o materialismo substancial (esta é de criação de Villa), o personalismo, o controlismo, o reditualismo, o aziendalismo, o positivismo e outros movimentos cognitivos que estudavam a matéria contábil de forma científica, embora nem sempre de forma original e genuína, no parâmetro desta mesma disciplina.

Nos primeiros decênios do século XX, em meados do primeiro qüinqüênio deste mesmo século, a explosão cientifica foi promovida pelo Italiano Vincenzo Masi (1893 – 1977), de forma categórica; era o limiar de um novo tempo para o conhecimento contábil; surgia então o patrimonialismo, a doutrina que imputava o patamar superior à contabilidade; lugar realmente merecido a esta ciência, sempre presente na sociedade humana, no estudo dos empreendimentos.

O talento de Masi derivou diversos outros pensamentos, pois, a sua forma de classificar o patrimônio em estrutura, cinemática e representação, seria alvo de considerações futuras. Dos aspectos definidos pelo mestre, no estudo do capital, o dinâmico, especialmente, seria o centro de teorias científicas na área contábil; e realmente o movimento é um fenômeno presente, no tempo, ressaltado, primeiramente, na filosofia antiga por Heráclito (século VI a.C.) e depois por diversos pensadores, entre eles: Aristóteles (384-322 a.C.), em sua obra “Da geração e da corrupção” que tratava sobre a origem e fim das coisas existentes nos elementos da natureza, nas diversas e específicas condições e mutações que poderiam existir.

Hoje na chamada fase da filosofia do conhecimento contábil, o patrimonialismo aperfeiçoado, denominado de Neopatrimonialismo, de criação do mineiro Sá (1992), possue uma visão profunda e importante, coerente com a era em que vivemos, abordando uma nova visão, respaldada e ampliada pelo holístico, especialmente no que tange a dinâmica patrimonial.

A dinâmica do patrimônio das células sociais é estudada pela visão do

Neopatrimonialismo, numa ótica sistemática. Tudo no patrimônio é movimento, e este se chama função, que acontece na forma sistematizada, começando pelas necessidades e terminando na satisfação das mesmas necessidades com já dizia o italiano Giovanni Rossi (Apud – Sá, 1997).

Portanto, o que são as funções, como estão classificadas, como se estruturam, em que grupos ou espécies, o que objetivam, qual seria a natureza de cada uma delas, seu escopo, sua responsabilidade no devir da atividade patrimonial, e importância, será a temática do próximo subtítulo deste escrito.

2. Os sistemas de funções patrimoniais

A visão da doutrina Neopatrimonialista, que amplia e embrenha, o aspecto dinâmico de Masi, é aquela que especifica os sistemas de funções patrimoniais. O patrimônio é, pois, uma constituição de sistemas – também no linguajar evoluído de D`auria (1956) – e cada um deles possui um exercício específico, sinônimo de movimento patrimonial.

A verdade em torno dos sistemas de funções patrimoniais se tornou um axioma, uma idéia inquestionável pela sua realidade, ou seja, no patrimônio, todo e qualquer fenômeno que gera movimento e transformação, acontece de forma simultânea, hereditária e interdependente em um processo totalmente sistemático.

Todo este processo começando e terminando pelas necessidades.

As necessidades são as carências de algo fundamental, pois, surgem com a intenção de serem satisfeitas através de meios adequados, que quando movimentados com um escopo racional, tende a gerar a eficácia ou ineficácia, dependendo do grau da necessidade ou ação dos meios. As necessidades, finalidades, meios e funções, constituem ser, elementos de um sistema patrimonial.

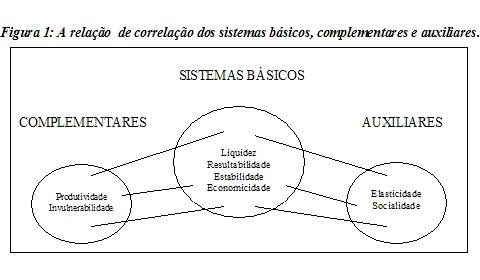

De acordo com a natureza do sistema, ele se divide em espécies, que se interagem, com uma autonomia relativa e interdependente. De acordo com a classificação Neopatrimonialista, temos oito sistemas de funções. No rol dos básicos e mais importantes temos quatro sistemas:

Liquidez® Sistema que possui a finalidade de satisfazer as necessidades de dívidas pelos meios de pagamento (caixa, bancos, créditos, estoques e outros bens).

Resultabilidade® Sistema que tem a finalidade de satisfazer as necessidades de custos, pelas receitas.

Estabilidade®Sistema que tem a finalidade de satisfazer as necessidades de equilíbrio, através do adequando movimento de outras funções e através de uma adequada proporção da estrutura patrimonial.

Economicidade® Sistema que tem a finalidade de produzir a sobrevivência, a fim de satisfazer a necessidade de continuidade do patrimônio.

Temos dois sistemas no rol dos complementares:

Produtividade® Sistema que tem a finalidade de satisfazer a necessidade de desperdício, evitando-o, através de fenômenos específicos de aproveitamento.

Invulnerabilidade® Sistema que tem a finalidade de satisfazer as necessidades de riscos, através dos fenômenos pertinentes.

Existem também, mais dois sistemas, no quadro dos auxiliares:

Elasticidade® Sistema que tem a finalidade de satisfazer a necessidade de crescimento da massa patrimonial, através dos fenômenos da dinâmica ou movimento patrimonial.

Socialidade® Sistema que tem a finalidade de satisfazer as necessidades de contribuição, com o ente – humano e com a sociedade, através da interação destes com a substância patrimonial.

Portanto, são oito os sistemas patrimoniais e finalidades; são diversos os meios separados em oito naturezas diferentes (financeira, reditual, de estabilidade, etc); e são oito as funções patrimoniais. Contudo, com o tempo, há ainda de surgir outros sistemas, que serão fundamentais, para o estudo essencial, sublime e positivista da contabilidade.

Todas as funções sistemáticas acontecem de modo complexo, ao mesmo tempo, com cooperação, com subseqüência, com dependência, com relatividade, e muitas vezes, com lapso e extinção (casos de eficácia de uma função e ineficácia em outra função, mas tudo com interdependência, pela extrema conexão).

3. Teoria dos aspectos das funções patrimoniais e os estados de eficácia

Para que o homem explicasse corretamente os fenômenos da natureza e do universo, ele passou a produzir pensamentos sublimes, organizados e abrangentes, que chamamos de teorias. A teoria é uma visão sublime e divina dos fatos conforme expressou Santos (2001). A ciência só existe com a teoria e sem esta, ela se extingue.

Como vimos, os sistemas básicos, complementares e auxiliares, estão organizados em número de oito, portanto, sendo diversas as teorias sobre os mesmos. Quando a contabilidade Neopatrimonialista aborda racionalmente (que é o seu estágio comum) sobre a riqueza, ela emite teorias. Aquelas relativas aos sistemas básicos são as teorias básicas e aquelas relativas aos demais sistemas, são denominadas complementares (aquelas relacionadas com a elasticidade, socialidade, produtividade e invulnerabilidade).

É básico saber, conhecer e reconhecer que a liquidez é uma das mais importantes funções do patrimônio, contudo, de forma complementar sabe-se que esta função possui um risco, em relação à eficácia, sendo, portanto, o conhecimento destas duas condições (liquidez e risco) fundamentais para a definição de conclusões da análise contábil.

A eficácia nada mais é que a satisfação de uma necessidade específica; quando a liquidez é eficaz, dissemos que o movimento de liquidez foi suficientemente, ágil e competente para a satisfação das dívidas contraídas em períodos diversos. Portanto, a eficácia é um estado de sanidade inerente às funções: básicas, complementares e auxiliares.

De qualquer forma saber e conhecer a liquidez como um sistema básico e a invulnerabilidade como sistema complementar, não influência “na fundamental importância” do estudo dessas duas funções. Ou seja, não importa se a teoria é básica ou complementar, todas as teorias são de suma necessidade para os estudos contábeis.

Isto é, apesar da detalhada diferença de função, independentemente, de ser esta fundamental, complementar ou auxiliar, todas influenciam o patrimônio, sendo as tais, portanto, de extrema importância, não prescindindo o estudo contábil particular de cada uma delas.

Como no patrimônio tudo ocorre de forma instantânea, concomitante, hereditária e abrangente, posso disser que o movimento dos sistemas básicos ocorre em um processo relacionado e amparado pelos sistemas complementares e auxiliares tudo ao mesmo tempo (Veja Figura 1):

Ou seja, as funções básicas do patrimônio, isto é, aquelas da liquidez, resultabilidade, estabilidade e economicidade, ocorrem de maneira simultânea, hereditária, interdependente e autônoma, no mesmo fluir do acontecimento das funções complementares de produtividade e invulnerabilidade, na mesma ocorrência dos sistemas auxiliares de socialidade e elasticidade; tudo isto com dimensões específicas e condições ambientais diversas.

No mesmo tempo em que se movimenta sistematicamente a liquidez, o sistema de invulnerabilidade e produtividade, estão agindo por si, cooperando com ela, em processo semelhante, nos ambientes expressos por dimensões. O mesmo pode ocorrer com a resultabilidade, pois, quando acontece, existe em devir, influências da elasticidade e socialidade, como que, também, da produtividade e invulnerabilidade. E assim por diante.

Portanto, a liquidez, resultabilidade, estabilidade e economicidade, ocorrem com autonomia, mas com nítidas influências dos sistemas complementares do capital (o de produtividade e invulnerabilidade), e também dos sistemas auxiliares do capital (o de elasticidade e socialidade).Tal condição existe e quando se processa nos sistemas básicos, tende a sofrer uma interdependência dos sistemas auxiliares e complementares, de forma simultânea, hereditária e correlativa nos ambientes endógeno e exógeno da riqueza.

4. O risco

O risco é uma necessidade patrimonial, que carece de satisfação, por parte, dos meios patrimoniais, que tendem a produzir a invulnerabilidade. A invulnerabilidade é uma capacidade que o patrimônio possui na prevenção dos riscos diversos inerentes às atividades geral dos sistemas de funções patrimoniais. O risco é, portanto, uma ameaça à economicidade ou sobrevivência da célula social. O risco é um estado fenomenológico de incerteza.

Não é à toa, que as instituições financeiras, instituições de crédito, casas bancárias e comércios diversos, têm o absoluto cuidado em analisar os riscos do próprio estabelecimento, com o interesse de não perder a existência, que poderá vir a prejudicar outros empreendimentos (quando um empreendimento “falece”, a tendência é transmitir transtornos à toda sociedade).

A teoria que rege o sistema de invulnerabilidade é semelhante a que rege o risco patrimonial. Como disse numa visão particular, o sistema de invulnerabilidade é uma função que produz fenômenos que previnem os patrimônios dos riscos, mas, em uma visão geral, mais abrangente, a invulnerabilidade é relativa a todos os sistemas patrimoniais, ou seja, todos os sistemas possuem um grau de risco, que ameaça a eficácia, e é evitado por este importante sistema do patrimônio.

Ou seja, a liquidez possui um risco, a resultabilidade também, a estabilidade possui um risco e a economicidade também, a elasticidade possui um risco e a socialidade também, sem esquecer também da produtividade que o possui também; e esta capacidade de proteção advém da invulnerabilidade que debela o risco e garante a própria eficácia da função específica.

Todos os sistemas possuem um risco, ou seja, possuem a incerteza de dinâmica adequada, de efeito satisfatório, consideravelmente, este risco foi derivado de um comportamento passado, que prejudicará também o comportamento futuro do capital se não for sanado; e acredito que tal risco é concernente ao estado de eficácia patrimonial.

Ou seja, o risco que influencia um comportamento patrimonial atingindo os seus sistemas, vai ser primordial na dificuldade do alcance da eficácia do sistema em particular, para logo depois influenciar a eficácia de todo o complexo patrimonial. O risco, portanto, quando não é evitado, vai prejudicar a eficácia do patrimônio e tal fato ocorrerá quando a invulnerabilidade for incompetente no seu efeito.

As ineficácias que ocorrem nos sistemas patrimoniais são relativas à incompetência da invulnerabilidade que não consegue a proteção contra os riscos.

Esta é uma das causas da ineficácia, contudo, não é a exclusiva, pois, podem existir outras causas atadas aos processos de intensidade, elasticidade, produtividade, lucratividade, equilíbrio, capitalização, contribuição social, rotação, etc. Mas, o risco, como que a dinâmica é totalmente fundamental para eficácia de cada sistema em particular e para a eficácia global do patrimônio aziendal.

5. A liquidez

Entre os sistemas que se enquadram nos espécimes básicos e fundamentais, está o sistema de liquidez, que é uma função que satisfaz as necessidades de pagamento; esta é a definição, que figura nos escritos de Sá, Masi, Hoji, Herrmann Júnior, Viana, Florentino, Koliver, D`auria, Johnson, Robinson e muitos outros, embora alguns destes, tenham de forma expressa embutido tal definição em seus escritos.

Quando a análise dos balanços estava se formando, na época moderna, o estudo principal, que era imputado na observação dos empreendimentos era o aspecto “financeiro”, portanto, a análise que de maneira abrangente, era contábil, chamava-se financeira e vice-versa, pois, tal aplicação do conhecimento contábil (embora nem sempre), residia exclusivamente nos fenômenos de recebimento e pagamento, ou entradas e saídas financeiras do capital de funcionamento. Esta era a observação principal dos estudos da análise.

O professor Herrmann Júnior (1975), pai da editora Atlas, em uma de suas obras denominada: “Análise de balanços para a administração financeira” (p. 62) (obra constatada na bibliografia), abordava, que o motivo inicial da análise dos balanços, era a função de liquidez. Tal processo se tornou legal nos Estados Unidos da América, aonde se rezava a seguinte frase: “Para nunca liquidar, o banco deve estar sempre pronto a liquidar”; jaculatória extremamente financeira.

Nas aziendas bancárias, quase que exclusivamente, eram produzidos de maneira comum, processos de análise financeira do capital, para o consentimento liberativo de empréstimos aos empreendimentos solicitantes. Nos estados Unidos, de maneira importante, o “Federal Reserve Bank”, foi muito importante, para a normalização, desta pratica conforme alusão de Matarazzo (1998).

Embora, a análise financeira do capital tenha sido incipiente, na história contemporânea da contabilidade, não o foi na fase antiga, que embora, coberta por empirismos, nunca preteriu estudos evoluídos de análise, como os que se faziam no Egito antigo há 4000 anos atrás, em relação a previsões futuras, conforme relatou Mellis (Apud – Sá 2001).

Os antigos estudos analíticos relatados explicavam os processos de previsão. Então o que é previsão? Para que serve? È para resguardar o objeto em si, dos fatos presentes e futuros que ameaçavam a sua existência. Trazendo isto para o campo contábil, os estudos antigos produzidos na idade dos metais, tinham o intuito de resguardar a riqueza organizada, dos riscos que causam a descontinuidade, ou destroem o funcionamento da riqueza.

Portanto, o risco foi uma temática embutida, de estudos do passado e a liquidez foi a temática que iniciou os estudos do presente, por isso, ambos sistemas, de forma relevante, já estavam sendo expressos com contundência, nos escritos contábeis de épocas importantes da historia, comprovado por diversos escritores.

6. A liquidez e o seu risco de ineficácia

A função que satisfaz as necessidades de pagamento que chamamos de liquidez, por muito tempo foi tratada, como a única nos processos da análise contábil, embora não fosse exclusiva nesta aplicação de conhecimento da contabilidade. Obstante, as abordagens sobre a liquidez, mesmo no tempo moderno, muitas vezes foram empíricas, apoiadas no desejo eloqüente e evidente, produzido pela mente, de buscar uma verdade, que acabava por demais escondida, pela mesma vontade assaz, pois, não se baseava na pesquisa ou no respaldo científico.

O espírito empírico, envolto de uma aspiração oculta de uma verdade, que acabava por se tornar dogmática, devido à maneira instantânea de ostenta-la, acabou por produzir idéias, que são motivos de risos para alguns, aceitação para uns poucos e investigação para muitos; acredito, que eu esteja no grupo dos últimos citados.

Uma frase pregada pelos doutrinadores norte americanos é que o quociente ideal para concluir a eficácia da liquidez seria 2:1, ou seja, “para cada um real de divida deve existir dois reais para o pagamento”. Tal frase possuía um teor significativo, mas era parcial e até mesmo inverídica. As Pesquisas realizadas por Sá (1965), em sua tese, comprovaram que a liquidez é mais motivada pela temporalidade dos elementos financeiros do que pela proporção (pois, existe uma liquidez estática e dinâmica).

Quando se estabelece um quociente padrão para o estado de função, comete-se uma inversão, o quociente ideal existe para cada tipo de empreendimento, agora, o quociente padrão não existe, pois, dificilmente existirão estruturas patrimoniais, que possuirão o mesmo grau de intensidade patrimonial, a mesma atividade, o mesmo produto, o mesmo ambiente, a não ser se todos os empreendimentos do mundo, fossem mesclados em um só, milagre este que não desejo e nem prefiro ver.

Portanto, o padrão para o todo não existe em nossa realidade física contábil, pois, diferentes são as espécies de empreendimento, diferentes são as atividades, diferentes são os produtos, diferentes são os ambientes, diferentes são os ciclos, diferentes são os entornos sociais que envolvem a azienda e o patrimônio contido nela.

Uma verdade fundamental é que a eficácia de um sistema só existe, quando além de diversos fatores, existe a invulnerabilidade, que protege suficientemente o sistema a ponto de suportar os riscos com desenvoltura, facilidade e vigor. Ou seja, a eficácia de um sistema depende também da eficácia da invulnerabilidade, que atinge tal sistema, com absoluta influência, em um grau importante.

Tal condição já foi muito antes emitida por Zappa Hoog (2005), a Sá, em mensagem eletrônica, cujo teor, foi repassado aos membros da ACIN (Associação cientifica internacional Neopatrimonialista, instituição a qual sou membro); tal mensagem é de teor realmente autêntico, quando Hoog, dizia que a eficácia dos sistemas básicos era relativa à influência da invulnerabilidade em cada um deles.

Embora influenciada por outros fatores, a liquidez como que, a sua eficácia, é garantida, quando tal sistema está protegido dos riscos que atinge o seu movimento. Contudo, o risco, não é um fenômeno exclusivo inerente a este sistema (o de liquidez), deve-se considerar também, os efeitos de produtividade, elasticidade, circulação, rédito, equilíbrio, vitalidade, socialidade e sustentabilidade, que está extremamente ligados à este relevante função.

A liquidez possui um risco, que deve ser evitado ou controlado, para que não haja a insatisfação das dívidas a curto prazo, contraídas em tempos diversos neste mesmo prazo. O movimento da liquidez só é ideal, quando existe um grau de invulnerabilidade no seu processo.

O risco da liquidez, diz respeito á sua ineficácia, ou seja, liquidez é ineficaz quando também, não existe uma proteção contra os transtornos presentes e futuros, ligados ao patrimônio. O risco é inerente a ineficácia. Não existe risco, da liquidez ser eficaz; isto é um benefício. O risco emite a ineficácia do sistema, no estado em que o sistema não apresenta proteção adequada contra as mesmas influências que interagem nos empreendimentos.

A liquidez possui um risco, que quando não protegido, provoca a sua ineficácia. Os fenômenos de recebimento e pagamento, estocagem, vendas, concessão de créditos, aplicações financeiras, contração de dívidas, devem ser realizados tendo em vista, o risco de ineficácia que só acontece quando o movimento é incompetente na satisfação das necessidades, ou a proporção agregada é inadequada para capacidade patrimonial.

Avaliar o risco da liquidez do empreendimento, situação que pode tornar esta função ineficaz, é uma temática da contabilidade cientifica apoiada pela doutrina moderna do Neopatrimonialismo filosófico, presente em nossos dias.

Como todo patrimônio possui um risco, os exercícios, que compõe o seu organismo e órgãos, como produtos da espécie de função, possuem também um risco especifico e fundamental para o crescimento e vitalidade da massa patrimonial. Aliás, no atual mercado, a incerteza está presente constantemente, em qualquer tipo de empreendimento ou célula social.

Os sistemas de invulnerabilidade e liquidez, apesar de autônomos, quanto à espécie dos meios e necessidades peculiares, possuem uma relatividade de autonomia, quando subligados aos estados de simultaneidade, hereditariedade e interdependência dos sistemas.

A invulnerabilidade, portanto, existe em todos os sistemas e no estágio atual da contabilidade, pode ser estudada, no âmbito da liquidez, em um processo estreito de cooperação, que faz produzir efeitos diversos que garantem os estados de ineficácia e ineficácia da própria liquidez. A liquidez possui um risco e se sistema possui também, fenômenos de prevenção dos mesmos.

7. Os fenômenos de invulnerabilidade no sistema de liquidez

O sistema da liquidez em sua interdependência com o sistema de invulnerabilidade possui fenômenos que previnem as incertezas. Aliás, de uma forma geral e básica são três os fenômenos de proteção do patrimônio: as provisões, as reservas e os fundos de reintegração.

As concepções doutrinárias em torno desses fenômenos, são polêmicas e discursivas, estando inclusive, presentes, nas normas legais relativas à contabilidade, nas normas internacionais, nas doutrinas contábeis, e, particularmente, no Neopatrimonialismo. Muitos definem tais fenômenos como o resultado de ajustes, outros o definem pela sua origem, outros o definem pela sua espécie e esta última definição, que realmente interessa à contabilidade, pois, o fenômeno patrimonial da invulnerabilidade, não pode ser considerado apenas, como o resultado de um ajuste formal dos registros contábeis.

As reservas pertencem a um sistema específico do patrimônio, possuem relação com os demais sistemas, quase que exclusivamente possuem origem no sistema de resultados, mas nada mais é, de acordo com Sá (1962, p. 66), que um acantoamento, um “pedaço” ou uma “parcela”, do capital funcionamento. Ou seja, as reservas são partículas do capital, provindas dos lucros, destacadas para a prevenção dos riscos.

Os fundos de reintegração assumem outro papel importante na prevenção dos riscos. Existem basicamente no patrimônio, em elementos que perdem o valor com o tempo, como também elementos que devem ser pagos com o tempo. A depreciação, a amortização (algumas, provisões figuram neste grupo, apesar de seu tratamento conceitual, ser feito em separado) são fundos, ou seja, são fenômenos que servem para guardar valores daquilo que necessita de reposição futura.

As provisões por sua vez, possuem uma espécie semelhante à das reservas e fundos, uma coisa estes três fenômenos possuem de igual; eles fazem parte do sistema de invulnerabilidade. Mas, a provisão nada mais é, que um fenômeno de proteção e resguardo do capital, que surge na certeza futura. Portanto, as provisões surgem para um pagamento futuro, ou para uma contingência futura real, não são acumulativas como os fundos e nem são permanentes como as reservas, pois, possuem um fluir veloz, ou seja, elas se extinguem e surgem constantemente nos períodos, para os pagamentos e absorção dos riscos diversos.

Este último fenômeno (a provisão), especialmente, merece minha consideração especifica, pois, tais fenômenos estão presentes no sistema de liquidez. Apesar que, as reservas e os fundos contribuem com todos os sistemas , as provisões são figuradas expressamente no sistema de liquidez e tais fenômenos são importantes para um breve discurso.

No sistema de liquidez os principais fenômenos que preservam o patrimônio dos riscos são as provisões, entre elas a:

Provisão para devedores duvidosos (chamada também de provisão para créditos de liquidação duvidosa, porém, este fenômeno é na verdade um “fundo de reintegração”)

Provisão para estoques obsoletos, incolocaveis e imprestáveis,

Provisão para tributos (Imposto de Renda, Encargos Sociais, etc),

Provisão para variação cambial, etc.

Tais fenômenos são realizados e figurados no sistema de liquidez, cada um destes, tem uma característica fundamental; servem de uma maneira concisa, para evitar os transtornos com relação às entradas e saídas financeiras, com os investimentos e financiamentos financeiros, ou mesmo, problemas com os recebimentos e pagamentos. Tais fenômenos ajudam a evitar e resguardar a substância patrimonial, quando o recebimento não foi feito no tempo (a provisão para devedores duvidosos), as vendas não são concretizadas (provisão para os estoques obsoletos, incolocaveis e imprestáveis), quando existe pagamento futuro (provisão para os tributos diversos), também para a variação da moeda (provisão para câmbios), etc.

Tais fenômenos, portanto, figuram no sistema de liquidez e são importantes, para a análise e para a proteção da eficácia da liquidez, no que tange aos recebimentos e pagamentos, estocagem, venda, variação da moeda, etc. As provisões no sistema de liquidez preservam o sistema, porém, a avaliação, análise e estudo do risco, ultrapassa a observação singular de tais fenômenos.

8. Avaliação e análise do risco da liquidez

A liquidez como sistema possui diversos aspectos que devem ser observados, alguns deles, relacionados, com a contração de dívidas, renovação dos créditos e estoques, liquidez comum, vendas, etc. Utilizando os métodos de coeficientes e números índices, ou seja, em bom verificar:

- A percentagem das dividas com o passivo total

- A evolução percentual das dívidas

- A evolução percentual das vendas

Também é bom verificar os quocientes:

- De liquidez comum

- De rotação dos créditos

- De rotação dos estoques

- De rotação das dívidas com fornecedores, empréstimos, salários e demais elementos.

Nesse parâmetro é que iremos seguir, ou seja, é necessário basicamente, saber alguns quocientes de rotação dos elementos financeiros, a evolução das vendas, a proporção e evolução das dívidas. Todos estes quocientes podem ser observados, no entanto, o assunto pode ser estender, devido à complexidade de seu âmbito.

A avaliação do risco pode ser feita, na observação singela dos quocientes, por exemplo, se a empresa comercial, uma padaria, possui um quociente de liquidez comum igual à $ 1,20 para cada $ 1,00 de dividas e um giro de 2 vezes no ano, sabemos que o risco de ineficácia é alto, para não dizer que a liquidez já esta ineficaz.

Outra forma de se avaliar o risco, é observar as variações positivas do período, em confronto com as negativas, para observar se esta é maior que aquela, tendo dessa forma, uma provável proposta percentual de risco. Ou seja, o que se recebe no presente e no futuro deve ser maior do que se paga no presente e no futuro. Os ingressos financeiros presentes e futuros deverão ser maiores que os desembolsos presentes e futuros do sistema de liquidez. È aconselhável que o que caiu percentualmente nunca ultrapasse o que subiu percentualmente, o que varia de negativo nunca deve ultrapassa o positivo:

Rp+ Rf > Pp + Pf

If (p+f ) > Df ( p + f)

Os recebimentos presentes (Rp) mais os recebimentos futuros (Rf), deverão ser maiores que a soma dos pagamentos presentes (Pp) e pagamentos futuros (Pf). Como também os ingressos financeiros presentes e futuros (If p + f) deverão ser maiores que os desembolsos financeiros presentes e futuros (Df p + f).

Suponhamos, por exemplo, que uma empresa de laticínios, que revende este produto, ou seja, uma empresa comercial, durante 5 anos apresente quocientes, que deixam por demais, duvidosa a sua eficácia. Tais quocientes são extraídos juntamente com os coeficientes de dívidas com relação ao total do passivo, também, com números índices das vendas (Tabela 1):

Como a análise é de risco, deve-se observar à primeira vista, se existe um desequilíbrio proporcional, uma evolução do giro, o estado da liquidez e o progresso das vendas, para assim perguntar qual é o risco? O que está prejudicando a liquidez? No comportamento passado o que houve de ineficácia? A liquidez teve mais resistência à eficácia ou ineficácia? São perguntas básicas e comuns, que devem estar na mente do analista científico contábil.

Podemos ver, que o risco da liquidez teve foi grande. Enquanto a liquidez comum caia, a proporção das dívidas aumentava, juntamente, com um efêmero progresso dos giros e uma evolução das vendas (A empresa pelo visto, possui mais investimentos circulantes que fixos). Com uma observação visual, já se pode perceber que a invulnerabilidade desse sistema não foi tão produtiva quanto aparenta.

Os coeficientes das dívidas e os números índice das vendas já apresentam uma explicação do estado desses fenômenos. Porém, é preciso tecer considerações sobre os quocientes, que já são relações, mas, devemos saber qual foi o risco que as relações tiveram em tornarem involutivas, ao mesmo tempo em que tiveram a inclinação de evoluírem. Portanto, a atenção deverá estar nas variações positivas e negativas destas relações.

O cuidado que tive em criar tal razão analítica foi o dos maiores, com a cautela de não produzir idéias mirabolantes, como aquelas que foram alertadas por Herrmann Júnior( 1975), , tendo acima de tudo, o respeito às ilações do espírito, que transmitiu à carne, num processo moroso e difícil, todas estas considerações.

Primeiramente é preciso avaliar o risco em percentuais, apropriando então, um determinado tipo de quociente. Utilizarei então, o quociente de giro dos créditos, lembrando que o objetivo desta análise é observar: o quanto e qual foi o risco do comportamento, e como se avalia o mesmo, considerando a marcha de um elemento (neste caso os créditos). Com os números do quociente de crédito, individualmente, verificaremos as variações positivas e negativas desta relação (Tabela 2):

Tabela 2: A variação percentual dos quocientes

Quocientes de giro dos créditos

Somamos então as variações positivas e negativas em separado:

Positivas Negativas Resultado igual à

+ 50 % – – 31,63% = + 18,37

Percebe-se que as variações negativas não foram superiores que as positivas, mas tal condição não é suficiente para denotar conclusões. O risco percentual de diminuição do quociente não ultrapassou o risco de crescimento dos quocientes.

Além desta análise, é preciso verificar o conteúdo dos quocientes, ou seja, o grau de risco que eles tiveram em diminuir sendo ineficaz, neste caso, pois, os quocientes de giro dos créditos são por si mesmos, essencialmente dinâmicos. A análise será feita com a rotação dos créditos (o mesmo elemento utilizado nos percentuais), o primeiro passo, é verificar numericamente a variação de cada quociente em particular através de subtrações (Tabela 3), tal como uma “razão por diferença aritmética”:

Tabela 3: As variações dos quocientes pela subtração

Então separamos a variação dos quocientes:

Positivas Negativas

+ 2,50 – 1,88

Note que a rotação positiva foi igual a duas vezes e meia (2,50) enquanto a variação negativa foi igual a quase duas vezes ( -1,88), agora, é preciso avaliar o risco de diminuição em cada unidade de crescimento, ou seja, avaliar o risco de regressão em cada unidade de crescimento, para saber qual seria o nível de oportunidade de evolver no mesmo tempo em que a relação podia apresentar retrocesso.Para isto deve-se buscar a relação das variações das relações, ou melhor, a relação das relações.

Então basta produzir um quociente ou uma razão, selecionando a variação diminutiva com a aumentativa, para, desta forma, verificar o risco:

Rpe = Vdqep

Vaqep

Ou seja, o risco patrimonial do elemento especifico (Rpe) é obtido pela relação da variação diminutiva do quociente do elemento patrimonial(Vdqep), no tempo, com a Variação aumentativa do quociente do mesmo elemento patrimonial(Vaqep) , no tempo, em diferença aritmética, que permite verificar o grau de risco que teve o elemento, em perder a sua vitalidade e crescimento em cada unidade especifica de aumento com perspectiva de evolução. No caso em que estamos estudando (a rotação dos créditos):

Rpe = 1,88 = 0,75 ou 75 % Para cada unidade de crescimento existiu

2,50 0,75 unidades de queda ou, em cada 100 %

de crescimento existiu 75% de chances de

diminuição, ou ainda, para atingir um risco total

faltou cerca de uma quarto de unidade (0,25)

Tal condição foi delicada, ou seja, para cada rotação do crédito existiu 75 % de chance da rotação enfraquecer e diminuir. Isto demonstra que o crédito possui problemas no seu recebimento, com relação aos seus devedores, pois, o risco de ser moroso na sua renovação foi muito alto (0,75 ou 75 %). Neste caso é aconselhável observar se existe também:

A provisão para os créditos(“fundos para créditos”)

O perfil dos clientes a quem se cede o prazo

Os prazos dos créditos

A proporção de crédito cedido

Essas observações podem ser realizadas com os demais quocientes, se adequando, à sua interpretação, de forma a verificar a medida especifica de risco do elemento. Nos créditos o risco foi grande, por isso, que não cresceu mais e até mesmo diminuiu no período, contudo, quando a relação do risco do quociente (tal é a demonstração de minha fórmula), for igual a 1(ou seja, para cada 1 unidade de crescimento do quociente existiu 1 unidade de chances de regredir, ou a cada 100% de crescimento existiu 100% de chances de involuir), ou até mesmo maior, as cautelas deverão se estender, já que, o que pode crescer e ser eficaz possui o mesmo risco de diminuir e não ser eficaz dinamicamente.

Lembra-se que a “variação numérica aritmética” de minha fórmula (que se utiliza por divisão numérica das relações), em muito se assemelha com a “progressão aritmética por quociente” – existe também a regressão aritmética -, ensinada pelo saudoso cientista Francisco D`auria (1959) no capitulo 92(p. 315 – 318), da sua obra “Matemática Comercial”.

Tal é a condição de invulnerabilidade da liquidez, ou seja, o grau de eficácia possui também, um grau de ineficácia devido ao risco inerente da substância da função. Mas, nesta análise em particular, o risco de queda do quociente, foi muito grande e merece ações especificas como as que aconselhei anteriormente.

9. O risco futuro da liquidez

O risco pode ser analisado não somente pela observação do passado, pelas variações positivas e negativas, que apresentam as suas relações de quocientes e percentuais, mas, pode também ser observada com relação ao futuro. Uma fórmula de tendência apresentada por Sá (2004) poderá ser utilizada para verificar o risco:

Tp = D %

n

A variação percentual de cada variável (D %), dividida pelo tempo (n), dará o resultado de tendência do elemento (Tp), para averiguar se esta tendência vai regredir ou diminuir (podendo também aumentar). Desta forma se verifica o risco do elemento no futuro. Façamos tal análise com o quociente da liquidez comum da tabela 1 (Tabela 4):

Tabela 4: As variações dos percentuais dos quocientes de liquidez

Tp = -10,59 + -0,33 + -0,66 + -16,94 = – 5,70 %

5

Agora aplicamos o resultado percentual no último quociente:

Tp = 2,50 x (5,70%) = (0,14) A tendência da liquidez comum é de regressão, pois, de $ 2,50

Tp = 2,50 + (0,14) = 2,36 vai existir $ 2,36 de meios de pagamento para cada unidade

de dívida.

A liquidez então, terá o risco de cair se não for tomada as providências necessárias, quanto à paralisação dos meios de pagamento.Tal análise, contudo, não deve se restringir a apenas um quociente, ela deverá ser realizada com todos os quocientes produzidos em uma análise, como também as outras variáveis que possa existir no processo analítico.

A análise do risco, conquista da doutrina neopatrimonialista, apresenta mais uma colaboração de um de seus membros. Tal análise é importante na prevenção dos riscos, pois, tange à invulnerabilidade do capital de funcionamento.

A invulnerabilidade da liquidez se apresenta de forma contundente, no ditame de seu estado de eficácia, podendo ser observada com relação ao comportamento passado da liquidez ou até mesmo ao seu futuro, pois, o risco de ineficácia existe a todo momento , não só, no exercício da liquidez, mas também com relação a todos os sistemas do capital de funcionamento.

10. Conclusão

A eficácia da liquidez depende da invulnerabilidade do movimento e fenômenos de seu sistema, com relação aos riscos de ineficácia ou regressão dinâmica, que poderão vir a existir, pelas condições dos ambientes diversos e específicos que influenciam também a riqueza organizada.

A invulnerabilidade da liquidez é fundamental para o seu perfeito estado e o seu perfeito efeito dinâmico e deve ser dimensionalisada, com relação ao comportamento passado e futuro da cada elemento, obtido por relações ou cálculos analíticos, para desta forma poder avaliar o risco, orientando especificamente, a decisão administrativa.

A comprovação da eficácia da liquidez poderá ser obtida pela análise complexa, da invulnerabilidade dos elementos que compõem o sistema e promovem o movimento adequado na satisfação das necessidades de pagamento contraídas em tempos diversos, no constante processo do devir dinâmico patrimonial.

Bibliografia

ARISTÓTELES. Da geração e da Corrupção seguido de Convite à filosofia. Apresentação de Ana Maria A. Goldfarb. São Paulo: Ed. Landy. 2001.

CHARCON, Wladimir. El conocimiento Contable. Pesquisa realizada no site www. gestiopolis. com. br em 13/11/2005.

D`AURIA, Francisco. Contabilidade Geral (Teoria da Contabilidade Patrimonial). São Paulo: Companhia Editora nacional, 1956.

_____. Matemática Comercial. 4ª ed. São Paulo: Companhia Editora Nacional, 1959.

FLORENTINO, Américo Mateus. Análise Contábil: Analise de Balanços. 9º Ed. Rio de Janeiro: Fundação Getúlio Vargas. 1990.

FRANCO, Hilário. Estrutura, Análise e Interpretação de Balanços. 12. ed. São Paulo: Atlas, 1973.

GOMEZ, Giovanny E. La actividad Empresarial y su relación con la contabilidad financeira. Pesquisa realizada no site www. gestiopolis. com. br em 18/11/2005

______. Estados Financeiros: Reflejo de la actividad econômica de la empresa. Pesquisa realizada no site www. gestiopolis. com. br em 18/11/2005

HERCKERT, Werno. Circulação da riqueza. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 04, 3. trim. CRCMG, 2001.

______.Economicidade da pequena célula social. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 02, 1. Trim. CRC-MG, 2001.

HOJI, Masakasu. Administração Financeira: uma abordagem prática: matemática financeira aplicada, estratégia financeira, analise, planejamento e controle financeiro. 4ª ed. São Paulo: Atlas. 2003.

HOOG, Wilson Zappa. Axioma Contábil da preservação das células sociais. Pesquisa realizada no site www.zappahoog.com.br em 21 de out. de 2005.

JÚNIOR Frederico Herrmann. Análise de Balanço para a Administração Financeira. 10ª ed. São Paulo, Ed. Atlas. 1975.

KOLIVER, Olívio. Estrutura e Análise de Balanços. 4º Ed. Porto Alegre: Staff editora Limitada. 1971.

MATARAZZO, Dante C. Analise Financeira de Balanços: Abordagem Básica e Gerencial. 5ª ed. São Paulo: Atlas: 1998.

PIRES, Marco Antônio Amaral; RESENDE, Nourival de Souza; LAGE, Walmir Moreira; NEGRA, Elizabete Marinho Serra; NEGRA, Carlos Alberto Serra. A visão Neopatrimonialista da Entidade Contábil: A célula Social. Disponível em www.classecontábil.com.br pesquisa realizada em 10 de dez. de 2005.

PFATZGRAFF, Rogério. Aspectos científicos da contabilidade. 3º edição. Rio de Janeiro: Livraria Tupã. 1956.

ROBINSON, Roland I.; JOHNSON, Robert W. Finanças- problemas e soluções. Tradução e Adaptação de Eurico Ribeiro. Rio de Janeiro: Ao livro técnico S. A. 1966.

SÁ, Antonio Lopes de. História Geral e das Doutrinas da Contabilidade. São Paulo: Ed. Atlas, 1997.

____. Princípios Fundamentais de Contabilidade. São Paulo: Ed. Atlas, 2000.

____. Teoria Geral do Conhecimento Contábil. Belo Horizonte: IPAT-UNA, 1992.

____. Análise de Balanço ao alcance de todos. 3. ed. São Paulo: Atlas, 1962.

____.Introdução à Analise dos Balanços. Rio de Janeiro: Ed. Tecnoprint, 1981.

____. Teoria da Contabilidade. São Paulo: Atlas, 1999.

____.Intensidade Funcional eficaz da riqueza e análise contábil sobre a continuidade do empreendimento. Revista Brasileira de Contabilidade, Ano XXX, nº 130, CFC, Jul. / Ago. 2001.

_____. Teoria do Capital das Empresas. Rio de Janeiro: Fundação Getulio Vargas. 1965.

_____. Moderna Analise de Balanços ao Alcance de todos. Curitiba: Ed. Juruá. 2005.

_____. Fundamentos da Contabilidade Geral. 2ª ed. Curitiba: Ed. Juruá. 2005.

SANTOS, Manoel da Silva. A grande Caminhada, o homem, a contabilidade e o computador – da pré-história à historia contemporânea. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 04, 3. Trim. CRC-MG, 2001.

SILVA, Rodrigo Antonio Chaves da. Analise do giro do capital circulante na dinâmica patrimonial. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 18, 2º trimestre, CRCMG, 2005.

______. Liquidez estática e dinâmica. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 20, 4º trimestre, CRCMG, 2005.

______. Filosofia da Análise da Estabilidade da Liquidez. Revista Catarinense da Ciência Contábil, Florianópolis, SC, v. 4, nº 11, CRCSC, 2006.

______. Análise da Tendência Patrimonial. Revista Mineira de Contabilidade, Belo Horizonte, MG, nº 22, 2º trimestre, CRCMG, 2006.

VIANA, Cibilis da Rocha. Teoria Geral da Contabilidade. Volume I, 5. ed., Porto Alegre: Livraria Sulina Editora, 1971.