Ser un diseñador independiente es demasiado tentador. Terminaste la universidad, estás harto del despacho en donde trabajas desde hace un par de años o quedaste insatisfecho con tus prácticas como diseñador Jr. y decides emprender tu propia agencia.

Al principio, tu carga de trabajo no representa un reto que no puedas superar con tu computadora, una impresora en casa, herramientas básicas y tus proveedores indispensables; pero a medida que vas creciendo y que la complejidad de tus proyectos y las necesidades de tus clientes aumentan, piensas lo bien que te caería un taller, un ordenador más potente o una impresora con mejores funciones. Sin embargo, materializar estos deseos se torna un poco frustrante cuando piensas en dinero y en lo difícil que sería invertir tus limitados ahorros.

Imagina que finalmente te decides por ahorrar para comprarte una nueva computadora o ¿por qué no? Construir un pequeño taller con maquinaria más avanzada que te permitiría tener más clientes y entregar proyectos con mayor calidad; seguramente aparecieron en tu cabeza preguntas como ¿Cuánto tengo que ahorrar? ¿Me conviene más la computadora o el taller? ¿Me conviene tramitar un crédito? ¿Cuánto dinero le voy a deber al banco? Si te hiciste todas estas preguntas … o no, estas en el lugar correcto para aprender a responderlas y tomar mejores decisiones para tu negocio.

A continuación, explicaré las bases para elaborar tu propio presupuesto de capital. Básicamente son una serie de pasos que te permiten evaluar y seleccionar inversiones a largo plazo que son congruentes con el objetivo de maximizar la riqueza de los dueños de la empresa (Gitman J. y Zutter J. 2012). o bien de generar valor de mercado que no forzosamente hace crecer tu bolsillo, pero sí tu valor como empresa. (Guerrero-Baena, M. D., Gómez-Limón, J. A., & Fruet Cardozo, J. V., 2013).

Para comenzar tenemos que conocer algo de terminología básica financiera. Es muy normal tener que evaluar dos proyectos al mismo tiempo, si tus fondos son limitados y no puedes pagar los dos al mismo tiempo, situación conocida como racionamiento de capital. En este caso tendrías que hacer una evaluación de proyectos mutuamente excluyentes, en donde el proyecto con mayor rendimiento gana. Podrías tener suerte y tener fondos ilimitados, ya sea gracias a tu capacidad de adquirir préstamos o estar al cuidado de un inversionista arriesgado; en este caso puedes permitirte hacer una evaluación de proyectos independientes y puedes aceptar cualquiera que te deje buenas ganancias.

Para explicar las tres técnicas más básicas para hacer tu presupuesto de capital, me valdré de un ejemplo de diseño para que todo sea mucho más familiar:

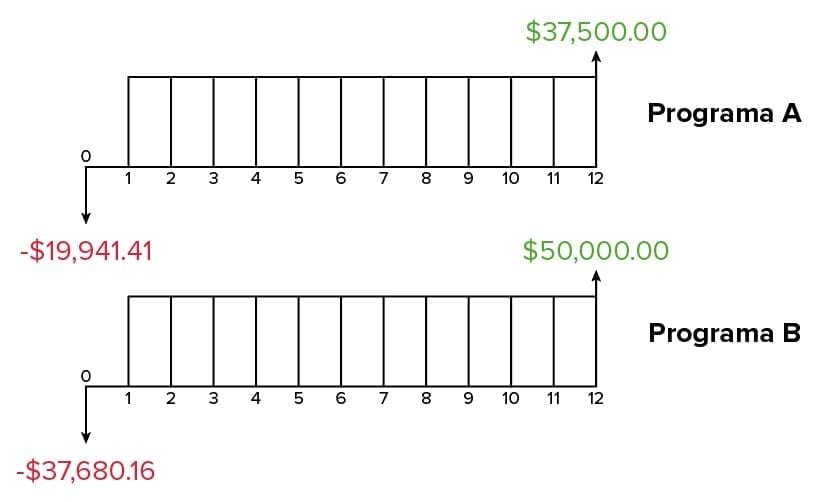

Vencieron tus licencias estudiantiles del Programa A (software de diseño para modelado 3D y renderizado) y ya no puedes acceder a las computadoras de la escuela para usar el Programa B (programa de renderizado). Como parte de tu operación como diseñador es entregar renders* fotorrealistas a tus clientes, necesitas uno de los dos programas. Sabes que con el Programa A puedes obtener resultados increíbles, pero requiere demasiado tiempo de procesamiento y que, por el otro lado, el Programa B te da excelentes resultados en un tiempo mucho menor. ¿En cuál de los dos invertirías? En la imagen Flujos de efectivo_1 muestro los flujos de efectivo, o sean las entradas y salidas de dinero que implica cada programa.

Una manera fácil de visualizar el flujo del dinero de cualquier proyecto consiste en colocar una línea horizontal y divídela en el número de periodos que durará tu proyecto. Toma en cuenta que el primer periodo o periodo 0, es cuando realizas el desembolso de tu dinero, o sea, lo pierdes; por eso lo pongo en negativo y con una flecha hacia abajo. Cuando es una ganancia pongo una flecha hacia arriba apuntando el dinero obtenido. En el ejemplo uno todas las flechas con otra línea horizontal para indicar que en cada periodo obtengo la misma cantidad de dinero.

Lo primero que querrías saber es cuándo vas a recuperar el dinero que acabas de pagar. El tiempo que te toma recuperar por completo tu dinero se llama periodo de recuperación y, aunque puede ser considerado como un método rudimentario para evaluar una inversión porque no toma en cuenta el valor del dinero en el tiempo (es decir que ignora que $1.00 de hoy no valdrá lo mismo en 5 años) es un método utilizado por pequeñas empresas para tomar decisiones rápidas.

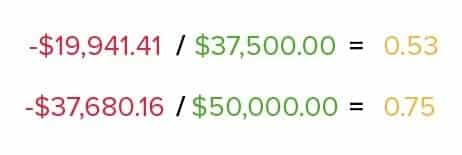

Para calcular el Periodo de recuperación de flujos normales, o sea flujos que no cambian de periodo a periodo, simplemente se divide la inversión inicial entre el valor del flujo. Con los programas A y B el periodo de recuperación es muy corto, al hacer las divisiones correspondientes obtenemos los siguientes resultados:

Mientras más cercano al 0 sea el resultado, más rápido recuperarás tu dinero, en este caso, recuperaríamos casi a la mitad del primer mes la inversión hecha para comprar el Programa A, a diferencia del Programa B para cuya inversión tomaría tres cuartas partes del primer mes. Si nuestra selección fuera de proyectos independientes, ambos son bastante convenientes; pero como nuestra selección es mutuamente excluyente, la mejor opción es el Programa A.

El objetivo de hacer un presupuesto de capital es tener certeza de una decisión, por lo que una sola herramienta no sería suficiente. No muy convencido del resultado del periodo de recuperación te gustaría saber cuánto dinero tendrás en un año si inviertes hoy en alguno de los dos programas. La técnica del Valor Presente Neto, VPN por sus siglas en español, te permite conocer el valor de tu dinero sometido al paso del tiempo y la tasa inflacionaria.

El VPN toma las entradas de efectivo, las transforma a su valor presente y las suma; al valor resultante le va a sumar la inversión inicial. Lo interesante de este método es que cada entrada de efectivo la descuenta con la tasa que utilices. Al momento de escribir esta publicación, la tasa inflacionaria de México según el Banco de México, es de 4.65% ±1; de manera conservadora lo consideraré un 5.65% que se redondea hacia arriba a 6%.

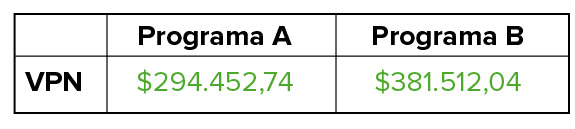

En una hoja de cálculo puedes introducir la fórmula =NPV (Net Present Value), seleccionar la tasa de descuento (6%) y posteriormente los flujos diferentes a la inversión inicial, al final sumarás la inversión inicial. Aplicar este método al ejemplo de los programas nos arroja los siguientes valores:

Si hoy invirtieras en el Programa B, tendrías en tus manos mucho más dinero que si invirtieras en el Programa A. Esta evaluación entra en conflicto con el periodo de recuperación, ya que, a diferencia del primer instrumento de evaluación, el proyecto más conveniente es el B.

La manera de evaluar los proyectos con el VPN es considerar que si el valor obtenido es mayor a 0 se acepta; si es menor, se rechaza. Al ser mutuamente excluyentes y los dos valores mayores a cero, vamos a clasificarlos y elegir el más alto.

Recuerda que mientras más instrumentos tengas para tomar la decisión, mayor certeza tienes sobre cuál es el mejor proyecto. Por lo tanto, explicaré un método más, la Tasa Interna de Rendimiento o Retorno, TIR por sus siglas en español. Es un método que consiste en comparar el VPN con 0%, ya que es como si la suma del valor presente de los flujos de efectivo fuera igual a 0. Prácticamente, es la tasa de rendimiento que tendrá la empresa si invierte en determinado proyecto (Gitman J. y Zutter J. 2012).

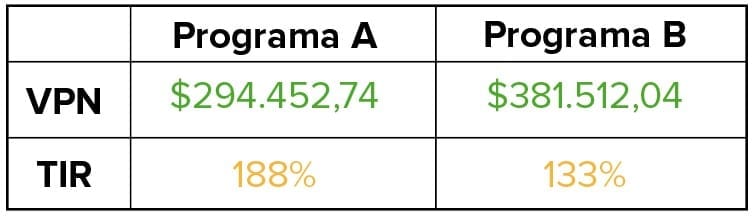

En una hoja de calculo puedes utilizar el instrumento insertando =TIR o =IRR (Internal Rate of Return), seleccionando todos los flujos de efectivo, incluida la inversión inicial. Así obtenemos la tasa que recibiríamos al invertir en cualquiera de los dos proyectos.

Según la TIR, el proyecto más conveniente es, nuevamente, el A. Esta tasa obviamente cambia dependiendo el proyecto y su razón de selección depende de la siguiente razón:

La TIR es más grande que el costo de capital, entonces se acepta; si es menor, se rechaza. El costo de capital es la tasa de rendimiento que debe obtener la empresa sobre sus inversiones para que su valor en el mercado permanezca inalterado (Gómez G, 2001). En este caso, supongamos que si ningún programa te convence, puedes invertir en CETES para obtener una tasa de rendimiento del 7.74% que nos indica el Banco de México; como la TIR de los dos programas es mucho mayor que el 7.74% de los CETES, invertir en cualquiera de los dos es mejor opción que no hacerlo.

Puede ser que ahora estés más confundido que al inicio, puesto que el VPN te dice que tendrías más dinero en tus manos y la Tasa Interna de retorno dice, aparentemente, algo contrario.

En este caso tedrás que hacer el análisis de esta clasificación conflictiva de proyectos, cuya comprensión es bastante sencilla. Si recuerdas que la inversión inicial del Programa A es de $19, 941.41 y que del B es de $37,680.16, te darás cuenta de que es mucho más conveniente recibir el 133% de la inversión inicial del proyecto B que el 188% del programa A.

La mejor opción, es el Programa B. Aunque en dos de los instrumentos hayamos encontrado más atractivo el Programa A, al comparar los resultados de cada instrumento comprenderás que el B te deja más ganancias, a pesar de la inversión inicial tan alta.

En ocasiones las clasificaciones corresponden, de tal manera que el VPN y la TIR resultan favorables al mejor proyecto, pero puede que las diferentes tasas de reinversión, las magnitudes y tiempos de los flujos de efectivo generen conflictos como lo vimos en el ejemplo. Por lo que se recomienda utilizar siempre los dos métodos de manera simultánea para una mejor toma de decisiones.

Ahora tu negocio como diseñador independiente puede seleccionar proyectos de inversión con mayor certeza, siempre seguro de que estás seleccionando la opción que mejor se alinea con tus objetivos de crecimiento y maximización de recursos. Ya tienes las bases para empezar a evaluar las opciones que se te presenten, te invito a que sigas buscando maneras más sofisticadas de comprobar que estás dando el siguiente paso con el pie derecho y que, como diseñador, te asegures de tener bases sólidas de finanzas para tener éxito como emprendedor.

Referencias:

Gitman J., Lawrence, y Chad Zutter J. Principios de Administración Financiera. México: Pearson Education, 2012.

Gómez, G.. (2001). Costo Capital y sus efectos sobre la inversión. Junio 21, 2018, de Gestiópolis Sitio web: https://www.gestiopolis.com/costo-capital-efectos-inversion/

Guerrero-Baena, M. D., Gómez-Limón, J. A., & Fruet Cardozo, J. V. (2013). La valoración de inversiones productivas: Una aproximación metodológica basada en la creación de valor financiero e intelectual. Intangible Capital, 9(4), 1145-1169.