En este presente trabajo se hace una descripción del sistema tributario en Cuba, abordando desde sus antecedentes históricos hasta lo que se rige actualmente. Se lleva a conocer en cada ciudadano, la esencia y cuan el mismo es importante para la contribución del desarrollo de los proyectos locales en beneficio social. Hoy se demuestra lo que cada uno de nosotros presentamos en el pago de este mismo tributo.

Además, se plantea también el objetivo que este puede tener para los estudiosos interesados en el tema y a los encargados de la toma de decisiones en materia de política tributaria.

La aprobación en 1999 del Decreto – Ley 192 “De la Administración Financiera del Estado”, estableció el marco jurídico para cada uno de los sistemas que la integran, logrando el vínculo necesario con el Sistema Tributario dispuesto por la Ley No. 73/94 “Del Sistema Tributario”. El gobierno cubano ha orientado varias acciones de control en cuanto al origen, revisión y manejo de los ingresos; ocupándose por el incremento de los mismos, así como por el rescate y la consolidación de una cultura tributaria.

Palabras Claves: Administracion Financiera, Sistema Tributario, Social Local, Social Economico y Politica Tributaria.

1- Summary

In this present work a description of the tributary system is made in Cuba, approaching from its historical antecedents until what is governed at the moment. It is taken to know in each citizen, the essence and how the same one is important for the contribution of the development of the local projects in social benefit. Today that is demonstrated that each one of us presents in the payment of this same tribute.

She also thinks about the objective of serving from guide to the specialists interested in the topic and to those in charge of the taking of decisions as regards tributary politics.

The approval in 1999 of the Ordinance – Law 192 of the Financial Administration of the State», it established the juridical mark for each one of the systems that they integrate it, achieving the necessary bond with the Tributary System Not prepared by the Law. 73/94 of the Tributary System». The Cuban government has guided several control actions as for the origin, revision and handling of the revenues; being in charge of for the increment of the same ones, as well as for the rescue and the consolidation of a tributary culture.

Key words: Financial administration, Economic Local, Social Tributary, Social System and Tributary Politics.

2- El Impuesto en Cuba, bases generales

Los impuestos son tributos que forman parte de los recursos que necesita el sector público para realizar sus funciones en beneficio social, el mismo representa una transferencia económica establecida por el sector estatal que debe estar respaldada por una Ley, en caso cuba, es la ley 73 del Ministerio de planes y Finanzas.

En el esquema tributario del sector público de cada país, los impuestos indirectos han sido objetivo de profundas reformas fiscales teniendo en cuenta el objetivo de dotar a los mismos la eficiencia fiscal en su aplicación siendo una herramienta de ingreso financiero. En la década de los años 1994 en Cuba se introdujo una reforma general al sistema tributario, la misma tuvo lugar en una coyuntura histórica especial, marcada por la profunda crisis que vivía el país, los cambios introducidos en este periodo tuvieron carácter económico y plantean la adecuación de los mecanismos fiscales, que hacen parte de requerimientos para el nuevo modelo de desarrollo de la economía Cubana.

En la isla, el sistema tributario está integrado por once impuestos, tres tasas y una contribución. Dentro de los que se encuentran aquellos que gravan las ventas, las utilidades, determinados productos, los servicios públicos entre otros.

El desarrollo de la política tributaria en Cuba en función de los organismos locales, han estado determinado por las características que fueron impuestas por los países representantes de cada una de las etapas que ha marcado la evolución de la historia de Cuba.1

Estas etapas estuvieron enmarcadas por:

Etapa colonial

En esta, muchas fueron las leyes y regulaciones impuestas por España que mantuvieron su vigencia hasta final del siglo XIX y casi la actualidad, las mismas respondían a un sistema fiscal caracterizado por el desorden, que no respondía a ningún criterio y solo constituyó un freno al desarrollo económico cubano, beneficiando solamente a los comerciantes, al clero español y a la corona de ese país. La misma política fiscal se incrementa cuando la economía cubana, a medida que avanzaba el siglo XIX, comenzaba a depender de producciones básicas como: la ganadería, el tabaco y el azúcar.

Una de las reformas más importantes de aquella época fue la del año 1847, en que se entra en una etapa de reorganización en la política tributaria Cubana. La misma consistió en el establecimiento de un impuesto municipal directo, el inicio de un proceso de regulación sobre las contribuciones, las tiendas, los oficios y profesiones con la incorporación a su vez de un conjunto de formas impositivas.

Etapa Republicana

Con el comienzo de la misma, se termina la intervención norteamericana en Cuba, donde se sentaron las bases para el inicio de una economía dependiente. El sistema fiscal estaba integrado por los mismos impuestos que se habían heredado de la corona Española y de la intervención norteamericana directa, dentro de los cuales los más importantes son los obtenidos de la renta de aduanas y de la contribución industrial y comercial.

En 1908 se promulga la ley de los impuestos municipales que recogía un conjunto de legislaciones como objetivo principal establecer una política tributaria más coherente, en este período donde se establece por primera vez un capítulo relacionado con los procedimientos de cobranza y aplicación de multas a los defraudadores.

En 1941, se instaura el impuesto sobre la renta que grava sueldos, salarios, retribuciones, pensiones, honorarios, dividendos, es decir cualquier ingreso personal de los ciudadanos cuyo monto supera los 1000 pesos. Con el pretexto de desarrollar obras públicas o para el pago de distintos empréstitos financieros, se continuaron proliferando las disposiciones relacionadas con los impuestos.

Etapa Revolucionaria

Con el triunfo de revolución, el estado juega un papel protagónico en el desarrollo socio-económico del país, a partir de este momento se comienzan a desarrollar un conjunto de acciones que tenían como objetivo fundamental el logro de una distribución más justa de los ingresos provinciales e por su vez municipales.

Con este fin las transformaciones económicas tienden a eliminar:

- La dependencia económica.

- El latifundio en manos del sector Burgués.

- La nacionalización del gran capital extranjero sobre los enclaves fundamentales de la economía.

Para el logro de los objetivos propuestos son adoptadas una serie de medidas económico– financieras y administrativas de las cuales la más importante fue la primera Ley de Reforma Agraria.

De 1967 hasta la década del 80 se produjo una disminución del papel y de los instrumentos fiscales a expresiones mínimas. En esta dirección influyeron dos puntos importantes:

- La desaparición de las relaciones monetarias mercantiles.

- El predominio casi absoluto de la propiedad estatal unido al mecanismo de transferencia de la masa de las empresas en forma de aportes al presupuesto.

Esto explica que en toda la década del 80 en materia fiscal sean aprobadas solamente determinadas disposiciones legales de carácter específico que regulan el tratamiento impositivo de algunos sectores que así lo reclaman. Entre ellas se pueden mencionar:

- Establecimiento de elevados impuestos a las utilidades transferidas al exterior.

- Rebaja de impuestos sobre intereses de préstamos recibidos del exterior.

- Leyes 998 de 1962 y 1213 de 1967 que establecen obligaciones fiscales para el sector privado.

La primera de las mencionadas anteriormente tenía el objetivo de suprimir todo estímulo a la inversión privada. La segunda, simplifica el sistema tributario para eliminar los gravámenes a las empresas estatales, a la población y a una gran parte del sector privado en consonancia con la idea de eliminar la pequeña propiedad mercantil y el predominio del sector privado.

Ante el fenómeno de coexistencia de dos sistemas para la dirección de la economía y dada la necesidad de establecer un sistema único, se crea uno nuevo sistema denominado Registro Económico que suprime las relaciones monetarias mercantiles, los cobros y pagos entre unidades estatales y la tributación al presupuesto estatal.

En el año 1975, buscando mayor eficiencia, se crea un mecanismo de dirección y planificación de la economía y se establecen las relaciones monetarias

mercantiles. Se designa el ministerio de plan y finanzas el órgano rector e responsable del manejo y el control de estas leyes vigentes.

2- Ley 73 del sistema tributario

En la década de los años 90 se iniciaron una serie de transformaciones financieras vinculadas al derecho económico que culminaron con la reforma general del Sistema Tributario, cuya máxima expresión fue la Ley 73.

Aprobada en la Asamblea Nacional del Poder Popular en la primera sección correspondiente al tercer periodo de secciones de la cuarta legislatura, celebrada en el mes de mayo de 1994.

Dentro de las medidas valoradas se consideró la implantación de un nuevo Sistema Tributario integral que tuviera en cuenta los elementos indispensables de justicia social, para que de esta forma protegiera a las capas de más bajos ingresos, estimular el trabajo y la producción, y contribuir a la disminución del exceso de liquidez y por ende la inflación.

Además se recomendó crear y fortalecer la cultura tributaria de la población, de forma que permitiera comprender el pago de tributos al Estado como parte de un deber social, todo lo cual fue sometido a la consulta de los parlamentos obreros.

El 5 de agosto de 1994 fue publicada en la gaceta oficial la mencionada ley, que estableció su implantación de forma gradual y flexible en que el objetivo principal era aplicar tributos y principios generales sobre los cuales se sustentara el sistema tributario de la República de Cuba. 2

2.1 La Administración Tributaria en Cuba

En Cuba, la Administración Financiera del Estado se define como el conjunto de principios, normas, sistemas y procedimientos administrativos que hacen posible la obtención de los recursos financieros públicos y su aplicación a la consecución de los objetivos del Estado, procurando la satisfacción de las necesidades colectivas.3

Esta sociedad fue testigo de la realización de una profunda reforma tributaria que removió los cimientos fiscales de nuestra economía con la aprobación de la Ley 73/94, del Sistema Tributario del 4 de agosto de 1994.

Para este sistema tributario era imprescindible lograr un equilibrio de las cuentas fiscales. Resulta oportuno destacar que, en el año 1993, el déficit fiscal representó el 33% del Producto Interno Bruto, cuando en la práctica internacional se considera sostenible un 3%. En este sentido lograr la suficiencia de ingresos era uno de los principales imperativos de esta política, dentro del principio de disciplina fiscal adoptado.

Este escenario conocido por todos como el periodo especial, obligó al ordenamiento de las finanzas públicas, trayendo consigo en abril de 1999, la aprobación del Decreto-Ley No. 192, de la Administración Financiera del Estado, cuyo objetivo principal es imprimir un mayor grado de transparencia, ordenamiento y de organización a todo el proceso de planificación, ejecución y control de los recursos financieros públicos, en función de las metas y políticas trazadas por el Estado.

La consecución de esta reforma se correspondió con una estrategia general económico – social adoptada para enfrentar los embates de la crisis económica que se desencadenó en aquella época. 4

Hoy por hoy, la administración financiera del estado cubano, está integrada por los siguientes sistemas:

- Sistema Tributario.

- Sistema Presupuestario.

- Sistema de Crédito Público.

- Sistema de Tesorería.

- Sistema de Contabilidad Gubernamental.

El Sistema Tributario

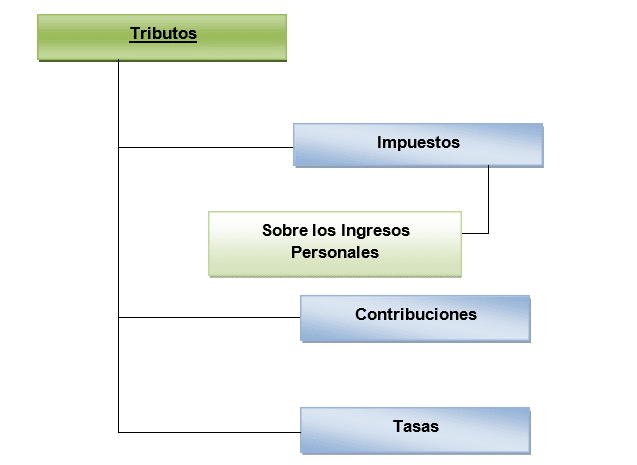

En la década de 90, en el siglo pasado, la sociedad Cubana fue testigo de la realización de una profunda reforma tributaria que removió los cimientos fiscales de nuestra economía con la aprobación del nuevo Sistema Tributario. Este, está conformado por los tributos como categoría de los ingresos públicos, desglosados en: impuestos, tasas y contribuciones, así como por las normas generales y los procedimientos administrativos requeridos.

El Sistema Tributario no está expresamente regulado por el Decreto-Ley 192, sino en las legislaciones especiales como: la ley Nº 73 del Sistema Tributario, que es el régimen general tributario; una medida adoptada como parte de las estrategias para revertir el profundo desequilibrio financiero por el que atravesaba la economía cubana.

La Nueva Política Tributaria

La nueva política tributaria debía representar un instrumento activo de regulación y control de la actividad económica por parte del Estado que contribuyese, junto a otras medidas, a elevar la motivación por el trabajo, la productividad, la eficiencia económica y la disciplina social.

Entre los objetivos esenciales trazados figuran

- Aumentar la recaudación para disminuir el déficit presupuestario.

- Retirar liquidez ciudadana y redistribuir los altos ingresos, que se estaban creando en determinados segmentos.

Con este objetivo se aplicaron escalas progresivas en la imposición directa para lo cual se consideró la naturaleza de las diferentes fuentes y la capacidad contributiva. Como complemento, los impuestos indirectos debían gravar en menor grado o eximir de su pago, a los artículos y servicios de primera necesidad. La estructura tributaria debía contribuir a la distribución más racional y utilización eficiente de los ingresos y de la riqueza social entre las ramas de la economía, los territorios del país, los grupos poblacionales de diversos ingresos y entre diferentes sectores de propiedad y con ello asegurar la realización de los programas de desarrollo para proteger a los sectores más vulnerables de la población.

La Nueva Estructura Tributaria

La reforma de la estructura tributaria significó una simplificación del mosaico de diferentes formas de ingresos que se fueron superponiendo y gestando desde

1959 hasta 1993, lo cual permitió una sistematización y elevación de la congruencia interna y su correspondencia con el entorno.

En particular, se establecieron siete nuevas figuras tributarias, se modificaron y actualizaron cinco tributos vigentes antes de la reforma y otros tres fueron sustituidos por formas más modernas.

La Ley No 73, Del Sistema Tributario, estableció la actual estructura tributaria y los principios generales sobre los que se sustentaría el sistema. Dicha ley estableció once Impuestos, una contribución y tres tasas que se detallan en el siguiente gráfico:

Grafico Nº 01 Estructura del Sistema Tributario Cubano.

Las Características del Nuevo Ordenamiento Jurídico

Las características esenciales del nuevo ordenamiento jurídico tributario son las siguientes:

El carácter rector de la Ley No. 73 de 1994 en materia tributaria sustantiva, pues reúne en un solo cuerpo legal las obligaciones tributarias materiales.

Es el caso de las leyes No.76 de 1994, Ley de Minas y No.77 de 1995, de la Inversión Extranjera, la No.75 de la Defensa, la No. 82 de la Soberanía y Dignidad Nacional.

Estas leyes precisan las obligaciones específicas de los sujetos a quienes hacen referencia sin contraponerse a la Ley No.73/94 Del Sistema Tributario, que las sustenta.

Una de las características que marca definitivamente la Ley No.73/94 es su complementación mediante resolución, que se sustenta en el criterio doctrinario de que: “El desarrollo legislativo vía reglamentos es necesario en aquellas parcelas necesitadas de una continua adaptación a la experiencia adquirida y a las cambiantes circunstancias de la realidad económico-social o en aquellos aspectos del tributo que requieran una regulación muy detallada o numerada”. Entre las facultades extraordinarias que se le conceden a la máxima dirección ministerial se encuentran:

- Conceder exenciones y bonificaciones totales o parciales, permanentes y temporales, cuando así lo aconsejen las circunstancias económicas y sociales.

- Establecer las bases imponibles y tipos impositivos en forma progresiva.

- Establecer las reglas para la valoración y definición de las bases imponibles.

- Establecer las formas y los procedimientos para el cálculo, pago y liquidación de los impuestos.

La ley prevé la posibilidad de establecer el pago de los tributos, tanto en moneda nacional como en moneda libremente convertible, dada la doble circulación monetaria que existe en el país.

2.2 Impuesto y su actualidad en Cuba

La aprobación en 1999 del Decreto – Ley 192 “De la Administración Financiera del Estado”, estableció el marco jurídico para cada uno de los sistemas que la integran, logrando el vínculo necesario con el Sistema Tributario dispuesto por la Ley No. 73/94 “Del Sistema Tributario”. El gobierno cubano ha orientado varias acciones de control en cuanto al origen, revisión y manejo de los ingresos; ocupándose por el incremento de los mismos, así como por el rescate y la consolidación de una cultura tributaria.

Una de las fuentes principales de ingresos son los tributos al presupuesto, dentro de estos, los impuestos, incluyendo el obligado por la obtención de ingresos personales. Su imposición posibilita el cierre de brechas que produzcan el enriquecimiento lícito o ilícito de la ciudadanía acogida al trabajo por cuenta propia. La imposición de esta figura tributaria incrementa la capacidad del Estado para el sostenimiento de los logros alcanzados en la esfera social, cultural, deportiva, en la educación, la salud y otras. 5

En diciembre de 1993, ante la gravedad de la crisis económica, la Asamblea Nacional del Poder Popular decidió analizar un conjunto de medidas que contribuirían a detener o minimizar las adversas condiciones imperantes, en que se partió de la consulta con el pueblo para se decidir las normas viables para el beneficio social. Una de estas medidas incluía la reforma del Sistema Tributario cubano, bastante decaído y disperso durante unos 30 años debido al empleo de mecanismos impositivos diferentes aplicados solo a empresas estatales.

A partir de allí, Fidel sugirió que el artículo 18 de la Ley quedara de la siguiente forma: «Se establece como principio general irrenunciable que todos los ingresos, incluyendo el salario, en proporciones asociadas a su cuantía, son susceptibles de impuesto». Dijo que así quedaría abierto para si un día se decidiera fijar a los que están ganando más. Valoró, además, que se debía aclarar muy bien que una cosa es el impuesto al salario y otra la contribución social.

Los impuestos forman parte de los recursos que necesita el sector público o el Estado, para realizar sus funciones sin lugar a dudas es la más importante forma de tributo desde el punto de vista recaudatorio.

En Cuba el sistema tributario está integrado por once impuestos, tres tasas y una contribución. Dentro de los que se encuentran aquellos que gravan las ventas, las utilidades, determinados productos, los servicios públicos entre otros, que podremos destacar los siguientes:

Entre los Impuestos tenemos:

- Impuestos sobre Utilidades.

- Impuestos sobre Ingresos Personales.

- Impuesto sobre las Ventas.

- Impuesto Especial a Productos.

- Impuesto sobre los Servicios Públicos.

- Impuesto sobre la Propiedad o Posesión de Determinados Bienes.

- Impuesto sobre el Transporte Terrestre.

- Impuesto sobre Transmisión de Bienes y Herencias.

- Impuestos sobre Documentos.

- Impuesto por la Utilización de la Fuerza de Trabajo.

- Impuesto sobre la Utilización o Explotación de los Recursos Naturales y para la Protección del Medio Ambiente.

Las tasas:

- Tasa por Peaje.

- Tasas por servicio de Aeropuertos a Pasajeros.

- Tasa por la Radicación de Anuncios y Propaganda Comercial.

La Contribución:

- Contribución a la Seguridad Social.6

Destacando los más Importantes, se ve que:

El Impuesto sobre los ingresos personales: Permite establecer una relación contributiva directa de los individuos al sostenimiento de las actividades del Estado, en correspondencia a su capacidad de pago, por lo cual contiene elementos adicionales de justicia social en relación con otras formas de imposición.

El impuesto sobre Ingresos Personales en Moneda Nacional: En este la constituye los ingresos en pesos cubanos percibidos por los sujetos durante el correspondiente año fiscal o aquel que se autorice por el Ministro de Finanzas y Precios. 7

Impuesto a la renta de personas jurídicas: Este impuesto se denomina impuesto sobre utilidades, está regulado por la Ley No. 73 de 4 de agosto de 1994, se encuentra reglamentado por la Resolución No. 33 de 27 de diciembre de 1995. Grava las utilidades percibidas por las personas jurídicas extranjeras en territorio cubano y por las personas jurídicas cubanas.

Impuesto al valor agregado: En Cuba, se establece un impuesto sobre algunos bienes destinados al uso y consumo que sean objeto de compraventa, importados o producidos, total o parcialmente, gravándose por una sola vez. Impuestos al consumo, selectivos, específicos: Se establece un impuesto sobre el uso y consumo de las bebidas alcohólicas, cigarros, tabacos, combustible, vehículos automotores, efectos electrodomésticos y artículos santuarios, excepto cuando su fin sea la exportación, gravándose por una sola vez dentro del territorio nacional.8

Deducciones personales: A los Ingresos en moneda extranjera o pesos cubanos convertibles se deducirán las comisiones y gastos de representación pagados a agentes nacionales o extranjeros, razonables y debidamente justificados; los gastos necesarios para el ejercicio de la actividad o profesión relacionados directamente con el origen de los ingresos, debidamente justificados y hasta un límite del 10% del total de los ingresos brutos percibidos en moneda extranjera o pesos cubanos convertibles; y un 20% del total de ingresos obtenidos en moneda extranjera, por actividades realizadas en el extranjero, para gastos de manutención fuera del país. También será deducible el impuesto sobre ingresos personales o renta pagado por los sujetos del impuesto, en el país donde los percibieron, siempre que ello se justifique documentalmente.

(Apartado 6, Resolución 24 de 24/11/95)

A los Ingresos en pesos cubanos se deducirán los gastos necesarios para el ejercicio de la actividad o profesión, relacionados directamente con el origen de los ingresos, en una magnitud del 10% de éstos.

(Apartado 5, Resolución 21 de 27/3/96)

Ej. De Alícuotas:

Tabla Nº 1

| Ingresos Netos en CUC, según la Tasa de Cambio Vigente. | Tipo

Impositivo |

||

| (%) | |||

| Hasta 2400,00 | 10 | ||

| El Exceso de | 2400,00 | Hasta 6000,00 | 12 |

| El Exceso de | 6000,00 | Hasta 9600,00 | 15 |

| El Exceso de | 9600,00 | Hasta 13200,00 | 20 |

| El Exceso de | 13200,00 | Hasta 18000,00 | 25 |

| El Exceso de | 18000,00 | Hasta 24000,00 | 30 |

| El Exceso de | 24000,00 | Hasta 36000,00 | 35 |

| El Exceso de | 36000,00 | Hasta 48000,00 | 40 |

| El Exceso de | 48000,00 | Hasta 60000,00 | 45 |

| El Exceso de | 60000,00 | 50 | |

| Ingresos Netos en Pesos Cubanos | |||

| Hasta 3000,00 | 5 | ||

| El Exceso de | 6000,00 | Hasta 6000,00 | 10 |

| El Exceso de | 9600,00 | Hasta 12000,00 | 15 |

| El Exceso de | 13200,00 | Hasta 18000,00 | 20 |

| El Exceso de | 18000,00 | Hasta 24000,00 | 25 |

| El Exceso de | 24000,00 | Hasta 36000,00 | 30 |

| El Exceso de | 36000,00 | Hasta 48000,00 | 35 |

| El Exceso de | 48000,00 | Hasta 60000,00 | 40 |

|

2.3 Métodos para determinar la base imponible en cuba

Uno de estos métodos puede ser el método de estimación directa, apoyada en tres elementos fundamentales:

- Declaración Jurada.

- Comprobaciones.

- Sanciones.

Estas estimaciones ofrecen aproximaciones más precisas y justas cuando concurren los tres factores, sino, se realizaran con graves defectos. Es un método costoso porque permite un reparto más justo de los impuestos.

Se pueden aplicar en cuatro formas distintas de tributación:

- Igual: Todos los individuos pagan una misma cuota de impuesto independientemente del volumen de rentas.

- Proporcional: El tipo impositivo es constante, la recaudación aumenta al aumentar la base. En este caso el tipo impositivo marginal es igual al tipo impositivo medio.

- Progresivo: La recaudación aumenta al aumentar la base. Los tipos marginales son crecientes.

- Regresivo: La recaudación disminuye o aumenta menos que proporcionalmente al aumentar la base.

Ejemplo del cálculo de los Impuestos:

Tabla Nº 02 Método del cálculo de la base imponible

| Igual | Proporcional | Progresivo | Regresivo | |||||

| Renta | T | Impuesto | T | Impuesto | T | Impuesto | T | Impuesto |

| 1000

2000 3000 |

10%

5% 3.3% |

100

100 100 |

10%

10% 10% |

100

200 300 |

10%

12% 14% |

100

240 420 |

10%

9% 8% |

100

180 240 |

Bajo la premisa que el impuesto es un instrumento utilizable para maximizar el bienestar de la sociedad permitiendo una adecuada financiación de la política pública, existen acuerdos sobre cuáles son las condiciones que debe reunir un

buen sistema tributario, el cual debe responder a una serie de requisitos esenciales como:

- La eficiencia económica: Atendiendo a sus efectos impositivos en términos de eficiencia, puede distinguirse entre impuestos que distorsionan y que no distorsionan. Se clasifica como un sistema globalmente eficiente cuando las valoraciones relativas de los consumidores respecto a los bienes coinciden con el costo marginal de producir unos en términos de otros.

- b) Justicia fiscal: Existe coincidencia en que la carga de los impuestos, debe estar justamente repartida, lo que un mismo concepto de justicia es compartido generalmente. La equidad se ha interpretado desde una perspectiva, la cual admite dos interpretaciones los conceptos de equidad vertical donde será preciso determinar el grado de progresividad de un sistema tributario.

- c) Sencillez administrativa: La administración del sistema fiscal tiene costes importantes en que la recaudación de los impuestos requiere el consumo de recursos por parte de las autoridades fiscales.

- d) Flexibilidad: Los impuestos deben ser flexibles para ajustarse con rapidez a los cambios en la actividad económica. Con esta característica y con la progresividad, el sistema fiscal adquiere propiedades de un sistema seguro, el cual debe adaptarse a las condiciones coyunturales de la economía para que actúen como estabilizadores automáticos.10

3 – La importancia del impuesto como un instrumento económico- financiero para Cuba en la perspectiva del Desarrollo.

El impuesto nasce como un tributo, que el Estado creo de forma tal que cada contribuirte tiene que pagar por beneficiar de cada tipo de servicio realizado. Con el triunfo de la Revolución Cubana en enero de 1959, no desapareció el cobro de los impuestos por el Estado, sino que cambió esencialmente su destino, atemperándolo a las nuevas circunstancias sociales y locales. “Lo que diferencia justamente a un sistema social local de otro en la aplicación de un sistema tributario, es la utilización que se hace de los recursos financieros”. Todos los estados utilizan los tributos para financiar sus necesidades, el impuesto es una figura que surge vinculada al surgimiento del Estado y de gran importancia.

Hoy por hoy, se está aumentando esta cultura en las localidades municipales y reconociendo la importancia del Impuesto en toda Cuba, para que la población se interactúe con el mismo, que sepan su esencia y función social en beneficio de los mismos.

Los impuestos son coactivos, de una representación de carácter pecuniario que los contribuyentes deben cancelar. Constituyen la categoría más representativa del financiamiento del estado, se pueden clasificar de acuerdo con un grupo de criterios relevantes; a los efectos de su sistematización y evolución según su incidencia en el sistema económico social.

Hay una cuestión muy importante que debemos señalar, que es el pago de los impuestos, es uno de los ingresos, del Estado, y es el más importante y si nosotros no pagamos, o las empresas no los pagan, el estado tendrá menos cantidad de dinero, con lo que no podrá realizar actuaciones, de índole social. Actualmente en cuba se puede considerar que el Estado ha proporcionado un nuevo reajuste económico y financiero que da facilidad a la comunidad privada a desarrollar pequeños negocios, y que a su vez estos son gravados con las leyes que se aplica a los contrapropistas controlados por la ONAT.

Conclusión Generales:

- Se puede decir que el proceso tributario tuvo varias etapas en la isla, estas los llevaron a muchos cambios y que en la actualidad, Cuba ha implementado varios impuestos y que los mismos son factibles para la economía estatal como parte del ingreso central.

- El Impuesto sobre Ingresos Personales mantiene aspectos particulares desde su propio origen que necesitan ser perfeccionadas, permitiendo así el cumplimiento de las obligaciones fiscales dispuestas, cerrando las brechas existentes que permiten a los ciudadanos incorporados a las actividades de trabajo por cuenta propia, convertirse en violadores de la política tributaria.

- Con el desarrollo de la política tributaria lleva la sociedad en general a conocer la verdadera importancia del pago del impuesto en las localidades, debido a su función posterior.

- El impuesto es visto como un pilar para la economía estatal debido a que participa como parte del ingreso que financia inúmeros proyectos en beneficio social.

Recomendaciones:

- Es de extrema importancia que todos debemos pagar el impuesto, y no debemos es, huir al fisco, porque estaríamos perjudicando a nosotros mismos.

Referencias Bibliográficas.

1 Castillo., Y. (2003). “El Sistema tributario en Cuba y el impuesto como principal transferencia económica del ingreso en Cuba”. Disponible en: https://www.gestiopolis.com/recursos/documentos/fulldocs/eco1/sistricuba.htm

2 Iden1, Pág. 3 al 5.

3 Ruz, F., (1999). “Ley de La Administracion Financiera”. En Sitio Cuba Del Ministeri de Planes y Finanzas.

4 Iden 3

5 Iden 3

6 Piñero, T., (2009) “Fundamentos Teoricos Del Sistema Tributario, El Impusto sobre ingreoso Personales. Caso Cuba”. Decreto Ley Nº 192 de 1999. De La Administracion Financiera Del Estado. Articulo 4. Pag. 2. Disponible en: http://www.eumed.net/cursecon/ecolat/cu/2010/ppan.zip

7 Iden 6, Pág. 8 al 9.

8 Base de Datos de Tributacion Del CIAT. (2004). “Descripcion General de los Impustos Aplicados en Cuba”. Archivo de 1 de Agosto de 2004. Pag. 2 al 10.

9 Iden 8, Pág. 3 al 4.

10 Iden1, Pág. 10 al 12.

Bibliografias

- Ruz, F., (1999). “Ley de La Administracion Financiera”. En Sitio Cuba Del Ministeri de Planes y Finanzas.

- Castillo., Y. (2003). “El Sistema tributario en Cuba y el impuesto como principal transferencia económica del ingreso en Cuba”. Disponible en: https://www.gestiopolis.com/sistema-tributario-cuba-impuesto-principal-transferencia-ingreso-publico/

- Piñero, T., (2009) “Fundamentos Teoricos Del Sistema Tributario, El Impusto sobre ingreoso Personales. Caso Cuba”. Decreto Ley Nº 192 de De La Administracion Financiera Del Estado. Articulo 4. Pag. 2. Disponible en: http://www.eumed.net/cursecon/ecolat/cu/2010/ppan.zip

- Base de Datos de Tributacion Del CIAT. (2004). “Descripcion General de los Impustos Aplicados en Cuba”. Archivo de 1 de Agosto de 2004. Pag. 2 al 10.

- Albi Emilio, Teoría de la Hacienda Pública , 2da edición modificada y ampliada, ed. Ariel Economía , Barcelona, España, junio 1994.

- Enciclopedia Microsoft® Encarta® 2000@ 1999 Microsoft Corporation.

- Gaceta Oficial de La República de Cuba. Ley No. 447de la Reforma Tributaria. / La Habana, 1959.

- García Villarejo Avelino, Manual de Hacienda Pública, 2da Edición, introducción a la teoría del presupuesto, Ed. Institutos de estudios fiscales, Madrid 1983.

- Ley 73 Del Ministerio de Finanzas y Precios, 4 de Agosto de 1994.

- Resolución No. 20 del Ministerio de Finanzas y Precios, 15 de Septiembre de 1992.

- Resolución No. 5 del Ministerio de Finanzas y Precios, 26 de mayo de 1994.