En el área de las finanzas corporativas no existe una actividad más dramática y controversial que la adquisición de una empresa o la fusión de varias. Son fuente asombrosa de escándalos. Cuando una empresa adquiere a otra, realiza una inversión que, desde luego, se hace en condiciones de incertidumbre. En este caso se aplica el principio básico de valuación: una empresa puede ser adquirida si genera un valor presente neto positivo para los accionistas de la empresa que hace la adquisición. Sin embargo, toda vez que este valor presente neto de un prospecto de adquisición es muy difícil de determinar, las fusiones y adquisiciones son, con todo derecho, temas relevantes y novedosos.

Los beneficios provenientes de las adquisiciones reciben el nombre de sinergias, es difícil estimar las sinérgicos mediante la utilización de flujo de efectivo descontado. Para ello, existen complejos métodos contables, fiscales y legales cuando una empresa realiza una adquisición. Las adquisiciones y fusiones son importantes dispositivos de control para los accionistas. Es posible que algunas sean consecuencia de conflicto fundamental entre los interesas de los administradores actuales y de accionistas involucrados; adquiriéndose la empresa los accionistas pueden cambiar las políticas, modificar la estructura organizativa, entre otros de la empresa adquirirla.

En ocasiones, las fusiones y adquisiciones implican realizar transacciones no muy amigables, por ello, es necesario poner en practica un plan completo de las tácticas, estrategias, causas y consecuencia de una posible negociación entre las partes.

Conceptos De Fusión

- La Fusión constituye una operación usada para unificar inversiones y criterios comerciales de dos compañías de una misma rama o de objetivos compatibles.

- Constituye una Fusión la absorción de una sociedad por otra, con desaparición de la primera, y realizada mediante el aporte de los bienes de ésta a la segunda sociedad.

- La Fusión puede hacerse igualmente mediante la creación de una nueva sociedad, que, por medio de los aportes, absorba a dos o más sociedades preexistentes[1]

- La Fusión es la reunión de dos o más compañías independientes en una sola. El jurisconsulto francés Durand expresa que la Fusión “es la reunión de dos o más sociedades preexistentes, bien sea que una u otra sea absorbida por otra o que sean confundidas para constituir una nueva sociedad subsistente y esta última hereda a título universal los derechos y obligaciones de las sociedades intervinientes[2].

- Hay Fusión cuando dos o más sociedades preexistentes se disuelven sin liquidarse, para constituir una nueva, o cuando una ya existente absorbe a otra u otras que, sin liquidarse, quedan disueltas.

- Roberto Montilla Molina opina que “un caso especial de la disolución de las sociedades, lo constituye la Fusión, mediante la cual una sociedad se extingue por la transmisión total de su patrimonio a otra sociedad preexistente, o que se constituye con las aportaciones de los patrimonios de dos o más sociedades que en ella se fusionan[3].

- La Directiva creada por el Consejo de Ministros de la Comunidad Económica Europea, define la Fusión como la “operación por la cual una sociedad transfiere a otra, seguida de una disolución sin liquidación, el conjunto de su patrimonio, activo y pasivo, mediante la atribución a los accionistas de la (s) sociedad (es) absorbida(s) de acciones de la sociedad absorbente”.

- Es el acuerdo de dos o más empresas jurídicamente independientes, por el que se comprometen a juntar sus patrimonios y formar una nueva sociedad. Cualquier combinación que resulta en una entidad económica a partir de dos o más entidades anteriores a la combinación.

Características De La Fusión

- Puesta en común por dos o más sociedades de todos sus activos con la toma del pasivo, ya produciendo la creación de una sociedad nueva, ya realizando aportes consentidos a una sociedad preexistente (absorbente) y aumentando su capital en el caso de que el activo neto exceda su capital suscrito.

- La desaparición de la (s) sociedad (es) aportante (es) o absorbida (s).

- La atribución de nuevos derechos sociales a los asociados de las sociedades desaparecidas.

- De acuerdo con la opinión del Dr. José Luis Taveras, “la Fusión se caracteriza por:

Disolución de la sociedad absorbida que desaparece en tanto persona moral. - Transmisión de la universalidad de los bienes de la sociedad absorbida a la sociedad absorbente.

- Los accionistas de la sociedad absorbida devienen en socios de la absorbente.

- Las Fusiones son operaciones generalmente practicadas en períodos de expansión económica o de crisis

- Tomando en cuenta la definición de Fusión dada por la Directiva creada por el Consejo de Ministros de la Comunidad Económica Europea, pueden establecerse las siguientes características:

- La transferencia de todo el patrimonio activo y pasivo de las sociedades absorbidas a la sociedad absorbente o de las sociedades a fusionarse a la nueva sociedad.

- La disolución sin liquidación de las sociedades absorbidas a fusionarse.

- La atribución inmediata a los accionistas o de las sociedades absorbidas o de las sociedades fusionantes de acciones de la sociedad absorbente o de la sociedad nueva y eventualmente de una indemnización o compensación en especie que no sobrepase el 10% del valor nominal de las acciones atribuidas o, en defecto de valor nominal, por su parte contable.

Clasificación de las fusiones

- Según el Código de Comercio francés, la Fusión puede ser de dos tipos:

· Fusión Pura. Dos o más compañías se unen para constituir una nueva. Estas se disuelven, pero no se liquidan.

· Fusión por Absorción. Una sociedad absorbe a otra u otras sociedades que también se disuelven pero no se liquidan.

- Según Tellado hijo (1999) considera que la Fusión puede llevarse a cabo de dos maneras:

- Fusión “Por Combinación”. Denominada también Fusión propiamente dicha, consiste en que dos o más compañías se unen para constituir una nueva. Estas se disuelven simultáneamente para constituir una compañía formada por los activos de las anteriores, mediante la atribución de acciones de la compañía resultante a los accionistas de las disueltas. La disolución de las compañías fusionadas, si es anterior a la formación de la compañía nueva, se puede convenir bajo la condición suspensiva de la Fusión.

- Fusión “Por Anexión”. Una o varias compañías disueltas para ello, aportan su activo a otra ya constituida y con la cual forman un solo cuerpo. La compañía absorbente ha aumentado su capital mediante la creación de acciones que atribuye a los accionistas de las compañías anexadas, en representación de los aportes efectuados para la Fusión. Las Fusiones pueden reunir sociedades de la misma forma o de formas diferentes. Pero una Fusión entre una sociedad y una asociación no sería posible.

- Según la competencia e interés comercial, existen tres tipos de Fusiones:

- Fusión Horizontal. Dos sociedades que compiten ambas en una misma rama del comercio. Las empresas ocupan la misma línea de negocios, y básicamente se fusionan porque:

- Las economías de escala son su objetivo natural.

- La mayor concentración en la industria

- Fusión Vertical. Una de las compañías es cliente de la otra en una rama del comercio en que es suplidora. El comprador se expande hacia atrás, hacia la fuente de materia primas, o hacia delante, en dirección al consumidor.

- Estas compañías ni compiten, ni existe ninguna relación de negocios entre las mismas. Los arquitectos de estas fusiones han hecho notar las economías procedentes de compartir servicios centrales como administración, contabilidad, control financiero y dirección general.

Formas básicas de adquisiciones

- Fusión o consolidación: La consolidación es lo mismo que una fusión excepto por el hecho de que se crea una empresa totalmente nueva, pues tanto la que adquiere como la adquirida terminan su existencia legal anterior y se convierten en parte de la nueva empresa. En una consolidación, la distinción entre la empresa que hace la adquisición y la empresa que adquirida no es de importancia; sin embargo, las reglas que se aplican son básicamente las mismas que las fusiones. También, en ambos casos, las adquisiciones dan como resultado diversas combinaciones de los activos y pasivos de las dos empresas.

- Adquisiciones de acciones: consiste en comprar las acciones con derecho a voto entregando a cambio efectivo, acciones de capital y otros valores. El procedimiento de compra suele comenzar con una oferta privada afectada por la administración de una empresa a otra. La oferta es comunicada a los accionistas de la empresa fijada como blanco de adquisición por medio de anuncios públicos, tales como la colocación de avisos en los periódicos.

- Adquisición de activos: estas adquisiciones implican la transferencia de títulos de propiedad. Los procedimientos pueden resultar costosos. Una empresa puede adquirir otra compañía comprando la totalidad de sus activos y para ello se requerirá del voto formal de los accionistas de la empresa vendedora.

- Fusión por Incorporación: Es cuando dos o más Instituciones existentes se reúnen para constituir una Institución de nueva creación, originando la extinción de la personalidad Jurídica de las Instituciones incorporadas y la transmisión a título Universal de sus patrimonios a la nueva sociedad.

- Fusión por Absorción: Es cuando una o más instituciones son absorbidas por otra institución existente, originando la extinción de la personalidad jurídica de las instituciones absorbidas y donde la institución absorbente asume a título universal de sus patrimonios a la nueva sociedad.

Fusiones Bancarias

Es la Unión de 2 o más entidades bien sea por Incorporación o Absorción, en beneficio de una nueva sociedad que sustituya a otras ya existentes, o bien se puede decir que es la unión de 2 o más patrimonios sociales cuyos titulares desaparecen para dar nacimiento a uno nuevo o cuando sobrevive un titular este absorbe el patrimonio de todos y cada uno de los demás; en ambos casos el ente está formado por los mismos socios que constituían los entes anteriores y aquellos reciben nuevos títulos en sustitución de los que poseían.

Toda Fusión Bancaria que se realiza en Venezuela emerge como una solución para los problemas de las Instituciones y del sistema financiero. Estas fusiones son positivas para la consolidación del sistema financiero el cual se encuentra tan deteriorado y esto hace desde aproximadamente algunos siete años, ello aún es más notorio en un mercado tan pequeño en Venezuela si lo comparamos con otros países.

Las fusiones no constituyen ser una solución milagrosa frente a las ineficiencias bancarias. Si no existe una confiable solidez en las organizaciones que deseen fusionarse quizás apuntarían solo a la sumatoria de ineficiencias en una organización que al ser mayor, sería redondamente inmanejable.

Las fusiones resultan convenientes en casos que las entidades exhiban previamente un grado indispensable de salud en sus balances (es decir, no lo maquillen como muchas veces lo han hecho y se ha comprobado), efectiva racionalización de los gastos de transformación, excelente gerencia del riesgo, capacidad para responder apropiadamente con mínimos costos y máxima efectividad a los cambios del entorno, solidez patrimonial calidad del servicio y reducción de costos.

Solo entonces puede llevarse a cabo las fusiones traducibles en una estructura eficiente que racionalice los costos y aporte beneficios al público ahorrista y a la estabilidad del mercado.

Ventajas y desventajas de las fusiones bancarias

| Ventajas | Desventajas |

| – Mejora la calidad del Servicio Bancario.

– Bajan los costos de Transformación. – Bajan los costos de operación y producción. – Solidez y Prestigio en el Mercado Financiero. – Competitividad en el Mercado Financiero. – Administración más metódica y fiscalización centralizada. |

– Bajan los Pasivos Laborales (Despidos Masivos)

– Dependiendo como este la Economía del país la Fusión será una buena estrategia. – Creación de monopolios y oligopolios – Posible pánico y confusiones del público – La cartera de Crédito en litigio y demorada a la hora de fusionarse. |

Efectos de las fusiones bancarias

1. Creación de una nueva razón social, resultante de la disolución de dos o más entidades solicitantes de la Fusión, que implique el traspaso en conjunto de sus respectivos capitales de la entidad con la nueva razón social, la cual también adquirirá la totalidad de los derechos y obligaciones de las instituciones fusionadas.

2. Absorción de una o más instituciones por otra, lo cual conllevará la desaparición de la (s) entidad (es) absorbida (s) y el traspaso de la universalidad de su (s) capital (es), activos y pasivos a la entidad absorbente.

3. Compra de la totalidad de las acciones de la entidad absorbida por parte de la entidad absorbente. Como consecuencia de esta operación, y luego de la comprobación del hecho mediante acta notarial y de haberse cumplido con las formalidades establecidas en el Código de Comercio y en las disposiciones legales vigentes, los activos y pasivos de la entidad absorbida se integrará al capital de la entidad absorbente, quedando la primera disuelta y liquidada de pleno derecho.

Fuente se sinergia en las fusiones y adquisiciones.

Dentro de las posibles fuentes de sinergia existen cuatro categorías básicas, a saber:

1. Mejoramiento de los ingresos:

Una razón importante de las adquisiciones es que una empresa combinada puede generar mayores ingresos que dos empresas separadas. Los incrementos de ingresos pueden provenir de las ganancias por comercialización, de los beneficios estratégicos y del poder de mercado.

a. Ganancias por comercialización: con frecuencia se afirma que las adquisiciones y las fusiones pueden producir ingresos operativos mayores como resultado de las actividades de comercialización. Dichas mejoras pueden hacerse en las siguientes áreas:

- Sobre la anterior ineficiente programación en los medios de comunicación y los esfuerzos de la publicidad.

- En las débiles redes de distribución actual.

- En la mezcla de productos no equilibrada.

b. Beneficios estratégicos: algunas adquisiciones presagian una ventaja estratégica. Esta es una oportunidad para sacar ventaja el medio competitivo si ciertas situaciones llegan a materializarse. El beneficio estratégico es más una opción que una oportunidad de inversión estándar. Michael Power (1985) utiliza el ejemplo de la adquisición de la empresa Carmín Paper Company de Procter & Gamble como un punto de avanzada que le permitió a esta ultima desarrollar un conglomerado altamente interrelacionado de productos de papel: pañales desechables, toallas de papel, productos de higiene femenina y papel de seda.

c. Poder de mercado o monopólico: un empresa puede adquirir a otra para reducir la competencia. En caso de ser así, los precios pueden incrementarse para lograr utilidades monopólicas. Las fusiones que reducen la competencia no benefician a la sociedad. Las evidencias empíricas no indican que el creciente poder de mercado sea una razón significativa de las fusiones. Si el poder monopólico se incrementa a través de una adquisición, todas empresas de la industria deberían beneficiarse a medida que aumente el precio del producto de la misma.

d. Reducción de Costos: Una de las razones básicas para realizar una fusión es que una empresa puede operar más eficientemente que dos empresas separadas. De tal modo, por ejemplo, cuando el Bank of América estuvo de acuerdo en adquirir la empresa Security Pacific, citó como razón principal la posibilidad de tener costos más bajo. A través de una fusión o adquisición, una empresa puede obtener una eficiencia operativa mayor en diversas áreas o funciones.

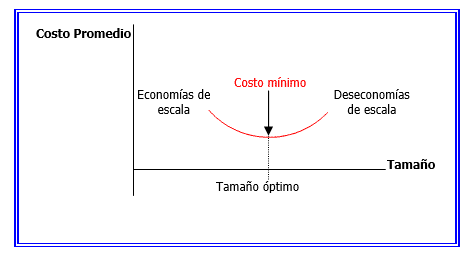

e. Economías de escala: Si el costo de producción disminuye a medida que aumenta el nivel de producción, se dice que se ha logrado una economía de escala. Las economías de escala crecen hasta su nivel óptimo. Después de ese punto, se producen deseconomías de escala, o sea aumenta el costo promedio una vez superado ese punto.

f. Economías de integración vertical: a partir de combinaciones verticales así como horizontales, se pueden obtener economías operativas. El principal propósito de las adquisiciones verticales es facilitar la coordinación de las actividades operativas estrechamente relacionadas. La transferencia de tecnología es otra razón de las integraciones verticales.

g. Recursos complementarios: algunas empresas adquieren a otras para hacer un mejor uso de los recursos actuales o para contar con los elementos que faltan para el éxito.

h. Eliminación de la administración eficiente: existen ciertas empresas cuyo valor puede aumentar con cambio de administración. En algunos casos, los administradores no entienden la naturaleza de las condiciones cambiante, no pueden abandonar las estrategias y los estilos que han formulado a lo largo de los años.

2. Ganancias Fiscales:

Las ganancias fiscales pueden ser un poderoso incentivo para realizar algunas adquisiciones. Entre las mismas se pueden mencionar:

- Uso de las pérdidas fiscales derivadas de pérdidas operativas netas: algunas veces las empresas tienen pérdidas fiscales que no pueden aprovechar, éstas reciben el nombre de pérdidas no operativas netas.

- Utilización de una capacidad de endeudamiento no usada: debido a que se produce algún grado de diversificación cuando las empresas se fusionan, es probable que el costo de la reorganización financiera sea inferior para la empresa combinada de lo que es la suma de sus valores para las dos empresas separadas. Por lo tanto, la empresa adquiriente podría incrementar su razón de deuda a capital después de una fusión, con lo que generaría beneficios fiscales adicionales y un valor adicional.[4]

- Empleo de superávit: otra de las lagunas de las leyes se refiere a los fondos de superávit. Se presenta en el caso de una empresa, por ejemplo, tenga un flujo de efectivo libre de costos, es decir, disponible después del pago de los impuestos y después de que se hayan considerado todos los proyectos con valor presente neto positivo. En esta situación, la compra de valores en renta fija, la empresa tendría varias formas de gastar ese excedente, como: pago de dividendos, readquisición de acciones o adquisición de acciones de otra empresa.

3. Costos de capital:

Con frecuencia el costo de capital se puede reducir cuando dos empresas se fusionan debido a que los costos de la emisión de valores se encuentran sujetos a economías de escala. Los costos de una emisión tanto de deudas como de capital son mucho más bajos tanto para las emisiones más grandes como para las más pequeñas.

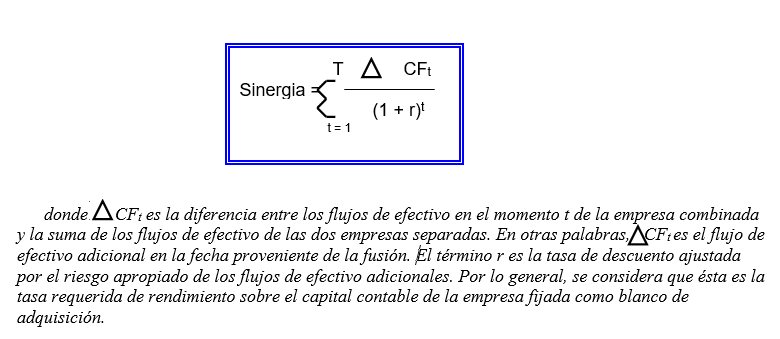

Cálculo De La Sinergia Proveniente De Una Adquisición

Suponga que la empresa A planea adquirir la empresa B. El valor de A es VA y el de B es VB . La diferencia entre el valor de una empresa combinada (VAB) y la suma de los valores de las empresas como entidades separadas es la sinergia que resulta de la adquisición:

Sinergia = VAB – (VA + VB)

Es común que la empresa adquiriente deba pagar una prima por la empresa adquirida. Por ejemplo, si las acciones de la empresa fijada como blanco de adquisición se negocian a 50 dólares cada una, el comprador pudiese pagar 60, lo cual implicaría una prima de 10 dólares, es decir 20%. Obviamente, la empresa A deseaba determinar la sinergia antes de comenzar las negociaciones con B en lo referente a la prima. La sinergia de una adquisición puede determinarse a partir del modelo general de flujo de efectivo descontado.

Mecánica De Las Fusiones

Para realizar una Fusión bancaria deberá existir un plan de Fusión que contendrá lo siguiente:

- Cronograma de ejecución del plan de Fusión, indicando en forma clara y precisa las etapas y lapsos en que se cumplirá y el responsable de su ejecución.

- Fundamentos económicos financieros de la Fusión.

- Análisis del impacto de la Fusión en las áreas legal, financiera, contable y legal.

- Diagnóstico y programas de las áreas de tecnología, recursos humanos, administración y operaciones.

- Estados financieros proforma de Fusión, esto es como se estime comenzar después de realizada la Fusión.

- Estructura accionaria que tendrá en ente financiero resultante de la Fusión una vez llevado a cabo este proceso.

- Relación de los nexos o vinculaciones de cualquier tipo incluyendo, parentesco de consanguinidad o afinidad existentes entre los accionistas.

- Copia del proyecto de estatutos sociales del ente resultante de la Fusión.

Acuerdo Base de la Fusión.

Constituye el primer paso para realizar la Fusión. Este deberá ser aprobado mediante el consentimiento unánime de los accionistas de las sociedades a ser fusionadas; esta aprobación surge como consecuencia de que la Fusión conlleva el traslado a otra empresa de los capitales aportados por los accionistas; o por la Junta Directiva, cuando la faculten los estatutos de la sociedad para ello.

Se deberá hacer un original, de idéntico tenor, por cada sociedad interesada del Contrato Base de Fusión y también un número de originales necesario para el registro y la publicación.

Proyecto, Anteproyecto, Tratado Provisional o Protocolo de Fusión. Los pasos de la Fusión empiezan con la existencia de actos anteriores al acto definitivo propiamente dicho.

Los Administradores o los Directores de las sociedades que participan en la Fusión, habrán de redactar y suscribir un Proyecto de Fusión, supeditado a la aprobación de la Junta General de Accionistas de las sociedades a ser fusionadas. Sin embargo, cuando sea aprobada por la Asamblea Extraordinaria, automáticamente se convierte en el Contrato definitivo de la Fusión.

El Proyecto de Fusión debe cumplir con las formalidades de publicidad y con otras formalidades exigidas a cualquier modificación estatutaria de las sociedades por acciones. El contenido del Protocolo de Fusión debe, por lo menos, contener las siguientes menciones y asuntos:

- Exposición de los motivos a que obedece la operación proyectada, así como el fin , las condiciones y los fundamentos que persigue la Fusión.

- Tomar en cuenta los balances de los aportes de las sociedades absorbidas, la entrega de acciones, el aumento de capital de la sociedad absorbente y los términos o plazos que se prevén para realizar las distintas operaciones.

- Levantamiento del balance del valor de las dos sociedades, incluyendo claramente sus activos y pasivos, con miras a proteger a los acreedores y los socios.

- Fechas de los estados financieros de las sociedades involucradas.

- Indicar la fecha a partir de la cual las operaciones de la sociedad absorbida deberán ser consideradas como realizadas por la sociedad absorbente.

- Información a los accionistas sobre la Fusión. Los accionistas deben tener conocimiento de los siguientes documentos: Proyecto de Fusión, Informes de los expertos contables sobre el Proyecto de Fusión, Informes de los Administradores o Consejo de Administración de cada una de las sociedades sobre el Proyecto de Fusión, Balance de cada una de las sociedades, Proyecto de la nueva constitución y Estatutos vigentes de las sociedades que participan en la Fusión.

Disolución de las Sociedades Absorbidas.

La Fusión equivale a una disolución anticipada de la sociedad absorbida.

Se requieren los siguientes consentimientos:

- Accionistas: Que toman su decisión en Asamblea Extraordinaria, apoyándose en los informes del Consejo de Administración y de los Comisarios de la compañía.

- Acreedores

- Asamblea General. El representante de la sociedad absorbida realizará los aportes activos de dicha sociedad con el compromiso de pagar su pasivo, si esto es lo pactado, a condición de una atribución de nuevas acciones de la sociedad absorbente que serán creadas a título de aumento de capital social. Este aporte constará en un acto auténtico, bajo declaración notarial, en varios originales y será aprobado provisionalmente por un representante de la sociedad absorbente.

- Asamblea General Extraordinaria de Accionistas de la sociedad absorbente, deliberará y decidirá sobre el aumento de capital para la creación de acciones en representación de los aportes en naturaleza de la sociedad absorbida y votar sobre las modificaciones que tienen como causa, el aumento del capital.

- Publicación del Aumento de Capital. Se deben observar las formalidades de publicidad establecidas en los artículos 42, reformado por la Ley 1041, y 46 del Código de Comercio. Cuando la compañía a ser absorbida tenga inmuebles, su transferencia deberá ser inscrita o transcrita con las deliberaciones y documentaciones relacionadas con esos aportes.

Fusión Por Absorción. Fase Preparatoria de la Fusión Por Absorción

Formalidades. Cuando la Fusión se realiza por vía de la absorción de una sociedad por acciones por otra ya existente, se deben aplicar para la compañía absorbente, las mismas formalidades prescritas por la ley para el aumento de capital, con aporte en naturaleza de una compañía, que son las siguientes:

- Se convoca una Junta General Extraordinaria, la cual decidirá el aumento y creará las acciones que serán atribuidas en representación del aporte efectuado por la compañía absorbida.

- Hará también las modificaciones estatutarias que sean la consecuencia del aumento.

- Las formalidades a cumplir por parte de la compañía que se anexa a la otra, son las siguientes:

La Junta General Extraordinaria de Accionistas pronuncia la disolución anticipada de la compañía. Designa los liquidadores y les da poderes para que aporten el activo de la compañía a la absorbente, mediante la atribución a los accionistas de acciones de la subsistente.

Fusión por la Constitución de una Sociedad Nueva

Formalidades. Cuando la Fusión se realiza por la vía de la creación de una sociedad por acciones nueva, se debe cumplir las mismas formalidades prescritas por la ley para la constitución de una sociedad por acciones.

- Acuerdo Base. Acuerdo provisorio que interviene por lo regular entre los Consejos de Administración o los apoderados de las sociedades a fusionarse. Puede hacerse en forma auténtica o bajo firma privada. La Asamblea de accionistas puede decidir por los aportes de los activos y pasivos, que la sociedad quede disuelta y nombrar por adelantado a los liquidadores.

- Proyecto de Fusión. Debe ser redactado por los Administradores de las sociedades a ser fusionadas y debe ser aprobado por la Junta General de dicha sociedad; de lo contrario, si los estatutos no le otorgan esa facultad, será necesario el consentimiento unánime de los accionistas.

- Se puede resolver, además, que por el sólo hecho de la Fusión la compañía quedará disuelta y la junta designará los liquidadores, o, si es preferible, se puede acordar la disolución anticipada de la compañía, dándoles poder a los liquidadores designados para operar la Fusión. Este Proyecto debe contener, por lo menos, las mismas menciones que para el Proyecto de Fusión de la Fusión por Absorción.

- Se deberán establecer los estatutos de la nueva sociedad a la cual los representantes de cada sociedad harán sus aportes a cambio de una atribución de acciones. Esta compañía estará integrada por los activos de las fusionantes, aportados por sus representantes mediante la atribución de acciones a los accionistas de las compañías fusionantes, en la proporción convenida.

- Capital en Numerario. Las acciones representativas de este capital deberán ser suscritas y libradas en los términos fijados por la ley y las suscripciones y verificaciones deberán ser constatadas por una declaración notarial.

- Asamblea General. Una Asamblea General de Accionistas nombra los primeros Comisarios, a menos que los estatutos los nombren. Los liquidadores de las sociedades disueltas y en liquidación, están calificados para ejecutar los actos de Fusión sin que haya necesidad de que intervengan los accionistas personalmente.

- Los accionistas de las sociedades fusionadas deberán ser considerados como accionistas de la nueva sociedad y podrán ser nombrados Administradores.

- Publicación y Registro. La Fusión requiere de la publicidad dispuesta por los artículos 42, modificado por la ley No. 1041, y 46 del Código de Comercio. Al documento constitutivo de la compañía se anexarán:

- Compulsa del documento otorgado ante notario que acredite la suscripción del capital social y el pago de las acciones.

- Copia certificada de las deliberaciones acordadas por las Juntas Generales Constitutivas, verificando la verdad de las declaraciones de los fundadores. Esto según los artículos 51, 56 y 57 del Código de Comercio.

- Lista nominativa de las suscripciones, certificada.

Quiebra Y Reorganización

Las empresas que no pueden cumplir con los pagos contractuales pactados ante los acreedores o que toman la decisión de no hacer tales pagos tienen dos opciones básicas: la liquidación o la reorganización.

La liquidación se refiere al finiquito de una empresa como un negocio en marcha: implica la venta de los activos del negocio a su valor de rescate. Los fondos obtenidos, después de deducir los costos de los procedimientos judiciales, se distribuyen entre los acreedores en el orden de las prioridades establecidas.

La reorganización es la opción de mantener a la empresa como un negocio en marcha; algunas veces implica la emisión de nuevos títulos para reemplazar los títulos antiguos.

La liquidación y la reorganización formal pueden realizarse por medio de una quiebra. La quiebra es un procedimiento legal que puede realizarse de manera voluntaria cuando la corporación presenta una petición al respecto o involuntariamente cuando los acreedores presentan dicho pedido.

Causas Y Síntomas De La Quiebra

Se considera que una compañía está técnicamente insolvente si se encuentra en imposibilidad de hacer frente a sus obligaciones actuales; sin embargo, esta insolvencia tal vez sea temporal y se pueda remediar. Por lo tanto, la insolvencia técnica solo demuestra una falta de liquidez. Por otra parte, la insolvencia en la quiebra significa que los pasivos de una compañía exceden sus activos; en otras palabras, el capital contable de la compañía es negativo. El fracaso financiero incluye la escala completa de posibilidades entre estos extremos.

Los remedios para salvar una compañía en problemas varían en severidad de acuerdo al grado de dificultad financiera. Si las perspectivas son suficientemente desesperadas, la liquidación puede ser la única alternativa factible. Con algo de esperanza (y suerte) muchas compañías en problemas se pueden rehabilitar para beneficio de los acreedores, de los accionistas y de la sociedad. Aunque el propósito principal de una liquidación o rehabilitación es proteger a los acreedores, también se toman en cuenta los intereses de los dueños. A pesar de ello, los procedimientos legales favorecen a los acreedores. De lo contrario, vacilarían en conceder crédito y la asignación de fondos a la economía no seria eficiente.

Aunque las causas de la dificultad financiera son numerosas, muchos fracasos son atribuibles en forma directa o indirecta a la administración. Es muy raro que una mala decisión sea la causa de la dificultad; normalmente la causa consiste en una serie de errores y la dificultad va evolucionando en forma gradual. Debido a que los avisos de probables problemas son evidentes antes de que se llegue al fracaso, el acreedor tiene que estar en posibilidades de tomar acciones correctivas antes de que ocurra el fracaso. Muchas compañías se pueden conservar como negocios en marcha y pueden realizar una aportación económica a la sociedad. En ocasiones la rehabilitación es dura, de acuerdo con el grado de la dificultad financiera. Sin embargo, quizá estas medidas sean necesarias si la empresa desea prorrogar su vida.

Arreglos Voluntarios

Una prórroga no es más que la posposición por parte de los acreedores del vencimiento de sus obligaciones. En casos de insolvencia temporal de una compañía que por lo demás es sana. Los acreedores quizás prefieran resolver el problema con la compañía. Al no forzar el problema con procedimientos legales, los acreedores evitan importantes gastos legales y la posible disminución del valor en liquidación.

Más aún, mantienen sus derechos totales contra la compañía de que se trata; no acceden a un arreglo parcial. La posibilidad de que los acreedores recuperen el valor total de sus derechos depende por supuesto de que la compañía mejore sus operaciones y su liquidez. En una situación de prórroga, los acreedores existentes con frecuencia o están dispuestos a conceder crédito adicional en las nueva ventas e insisten en que las compras actuales se paguen en efectivo. Es obvio que ningún acreedor va a conceder la prorroga de una obligación si los demás no lo hacen también. Por consiguiente, normalmente se forma un comité e acreedores por parte de los principales acreedores para negociar con la compañía y formular un plan que sea satisfactorio para todos los involucrados.

Ningún acreedor esta obligado a seguir el plan. Si existen acreedores descontentos y sus derechos son pequeños, quizá los demás les liquiden con el fin de evitar los procedimientos legales. El numero de descontentos no pueden ser demasiado grande, puesto que los acreedores restantes en esencia tienen que asumir sus obligaciones. Es evidente que los acreedores pueden crear controles sobre la compañía que le aseguren una administración apropiada y aumenten la probabilidad de una recuperación rápida. Además peden escoger asegurarse si existen activos negociables. La amenaza final por parte de los acreedores es iniciar los procedimientos de quiebra contra la compañía y obligar a su liquidación. Al conceder una prórroga muestran una inclinación a cooperar con la empresa.

Composición

La composición incluye una liquidación prorrata de los derechos de los acreedores en efectivo o en afectivo y pagarés. Es necesario que los acreedores estén de acuerdo en aceptar una liquidación parcial como pago de su derecho total.

Al igual que en la prórroga, todos los acreedores tienen que estar de acuerdo con la liquidación. Es necesario pagar la totalidad de su adeudo a los acreedores descontentos o ellos pueden forzar a la compañía a declararse en quiebra. Pueden representar un importante problema y evitar un arreglo voluntario. En general, los arreglos voluntarios pueden ser ventajosos para los acreedores, así como para los deudores, pues se evitan los gastos legales y las complicaciones.

Liquidación Mediante Un Arreglo Voluntario

En ciertas circunstancias, los acreedores pueden sentir que la compañía no se deba conservar puesto que parece inevitable que se siga deteriorando su situación financiera. Cuando la liquidación es la única solución realista, se puede llevar a cabo a través de un acuerdo privado o mediante los procedimientos de quiebra. Es probables que la liquidación privada ordenada sea mas eficiente y que de cómo resultado un pago bastante más alto. Este tipo de liquidación voluntaria se conoce como una cesión. El acuerdo privado también se puede realizar a través de la cesión formal de activos a un fideicomisario designado. El fideicomisario liquida los activos y distribuyes los ingresos provenientes de su venta a los acreedores sobre una base de prorrateo. Debido a que el convenio voluntario tiene que ser acordado por todos los acreedores, por lo general queda restringido a compañías con un número limitado de acreedores y con valores que no estén en poder del público.

Procedimiento De Reorganización

Lo más conveniente para todos los interesados podría ser reorganizar una compañía en lugar de liquidarla. Desde un punto de vista conceptual, una empresa se debe reorganizar si su valor económico como una entidad de operación es mayor que su valor de liquidación. Se debe liquidar si es cierto lo contrario, es decir, si vale mas muerta que viva. La reorganización es un esfuerzo por mantener en operación una compañía mediante cambios en su estructura de capital. La rehabilitación incluye la reducción de los cargos fijos por la sustitución de capital y valores de ingresos limitados por valores de ingresos fijos.

Procedimientos

El deudor o los acreedores presentan una solicitud y comienza el caso. La idea en una reorganización es mantener en marcha el negocio. En la mayor parte de los casos, el deudor continuará dirigiendo el negocio, aunque un fideicomisario pueden asumir la responsabilidad operativa de la compañía. Una de las grandes necesidades en la rehabilitación es el crédito provisional.

Si no se nombra un fideicomisario, el deudor tiene el derecho único de elaborar un plan de reorganización y presentarlo dentro de los 120 días. De lo contrario, el fideicomisario tiene la responsabilidad de asegurarse que se presente un plan. Puede ser elaborado por el fideicomisario, el deudor, el comité de acreedores o acreedores individuales y se puede presentar mas de un plan. Todos los planes de reorganización tienen que ser presentados a los acreedores y accionistas para su aprobación. El papel del tribunal es revisar la información en el plan, para asegurar de que la exposición sea completa.

Es una reorganización, el plan tiene que ser justo, equitativo y factible. Estos significa que todas las partes tienen que ser tratadas de un modo justo y equitativo y que el plan sea realizable con respecto a la capacidad de obtener utilidades y la estructura financiera de la compañía reorganizada, así como a la capacidad de la compañía para obtener crédito mercantil y, quizá, préstamos bancarios a corto plazo.

Cada clase de tenedores de derechos tiene que votar sobre un plazo. Para que sea aceptado el plan tienen que votar a favor de él mas de la mitad en número y dos terceras partes en importantes de los derechos totales en cada clase y los tenedores de derechos pueden aceptar mas de un plan.

El siguiente paso es que el tribunal de quiebra celebre una audiencia de confirmación. Si los tenedores de derechos aceptan mas de un plan, el tribunal tiene que seleccionar el mejor. También puede confirmar un plan que haya sido aprobado por una clase pero no por todas las clases de tenedores de derechos. En todos los casos el plan de reorganización tiene que cumplir con ciertos estándares para ser confirmado por el tribunal. Estos estándares tienen que ver con que sea justo, equitativo y factible. Una vez confirmado el plan por el tribunal de quiebre, el deudor tiene que desempeñarse de acuerdo con las condiciones del mismo. Más aún, todos los acreedores y accionistas, incluyendo los descontentos, quedan obligados por el plan.

Reorganización en estado de quiebra

El aspecto difícil de una reorganización es la reconstrucción de la estructura de capital de la compañía para reducir la cantidad de cargos fijos. Al elaborar un plan de reorganización existen 3 pasos. Primero, se tiene que determinar la valuación total de la compañía reorganizada. Tal vez este paso sea el más difícil y el más importante. La técnica favorecida por los fideicomisarios es la capitalización de las probables utilidades.

La cifra de valuación está sujeta a considerable variación, debido a la dificultad de estimar las probables utilidades y determinar una tasa de capitalización apropiada. Por lo tanto, la cifra de valuación no representa más que el mejor estimado del valor potencial. Aunque la capitalización de las probables utilidades es el enfoque generalmente aceptado para valuar una compañía en reorganización, la valuación se puede ajustar hacia arriba si los activos tienen un importante valor de liquidación. Por supuesto que a los accionistas comunes de la compañía les gustaría ver una cifra de valuación tan alta como sea posible. Si la cifra de valuación que propone el fideicomisario se encuentra por debajo en la liquidación de la compañía, los accionistas comunes insistirán en la liquidación en lugar de la reorganización.

Una vez que se ha determinado una cifra de valuación, el siguiente paso es elaborar una nueva estructura de capital para la compañía para reducir estos cargos se disminuye la deuda total de la empresa desplazándola en parte hacia bonos amortizables con utilidades, acciones preferentes y acciones comunes. Además de reducirla, los términos de la deuda se pueden cambiar. Se puede ampliar el vencimiento de la deuda para reducir el importe de la obligación anual del fondo de amortización. Si se estima que la compañía reorganizada necesitará nuevo financiamiento en el futuro, el fideicomiso puede sentir que se necesita una razón más conservadora de deuda a capital con el fin de obtener flexibilidad financiera futura.

Una vez que se ha establecido la nueva estructura de capital, el último paso incluye la valuación de los antiguos valores y su intercambio por otros nuevos. En general, todos los derecho garantizados sobre activos tienen que ser liquidados por completo antes de que se puede liquidar una reclamación sin derechos preferentes. En el proceso de intercambio, los tenedores de bonos tienen que recibir el valor par de sus bonos en otros valores antes de que se pueda realizar distribución llego en el paso 1 establece un límite superior sobre el importe de valores que se pueden emitir.

Los accionistas comunes de una compañía bajo reorganización sufren bajo la regla de prioridad absoluta, mediante la cual los derechos tienen que ser liquidados en el orden de su prioridad legal. Desde su punto de vista, ellos preferirían mucho mas que las reclamaciones se liquidaran sobre una base de prioridad relativa. Bajo esta regla, los valores se asignan sobre la base de los precios de mercado relativo de los valores. Los accionistas comunes nunca podrían obtener valores con garantía preferente en una organización, pero tendrían derecho a algunas acciones comunes si sus acciones actuales tuvieran valor. Debido a que la compañía en realidad no están siendo liquidada, los accionistas comunes argumentan que la regla de la prioridad relativa es realmente la más justa.

Conclusiones

Toda Fusión permitirá ampliar su potencial de negocios sin realizar esfuerzos técnico adicional, cada vez que la misma contará con un portafolio de servicios ampliado obtenido de la conjunción de los instrumentos de ambas entidades.

Al fusionarse se busca mantener la cartera de clientes y a su vez tratar de captar los mismos, fortaleciéndose en dicha Fusión, mientras no se presente una atención personalizada a todos los clientes en un 100%, seguirán siendo más de lo mismo, otro banco en el montón. La experiencia nos dice que un cliente por muy pequeño que sea, es decir que no sea un cliente corporativo, que es donde el Banco se enfoca más y tiene la razón, pero esos clientes pequeños también hay que tratar de mantenerlos contentos y la atención personalizada es lo primordial.

Una empresa puede adquirir a otra de diferentes maneras. Las tres formas legales de las adquisiciones son: fusiones y consolidados, adquisiciones por acciones y compra de activos. Las fusiones y consolidaciones son las menos costosas de acordar desde el punto de vista legal, pero requieren de un voto de aprobación por parte de los accionistas. Las adquisiciones por medio de acciones no requieren de ese voto y de ordinario se llevan a cabo a través de una oferta directa; sin embargo, es difícil obtener el control total mediante una oferta directa. Las adquisiciones de activos son comparativamente costosas, porque la transferencia de la propiedad de las acciones es más difícil. Las fusiones y adquisiciones requieren de una amplia comprensión de diversas reglas fiscales y contables complicadas, debido a que pueden ser transacciones gravables o exentas de impuestos.

La sinergia proveniente de una adquisición se define como el valor de la empresa combinada menos el valor de las dos empresas como entidades separadas. Los accionistas de la empresa adquiriente ganarán si la sinergia proveniente de la fusión en mayor que la prima.

Bibliografía

- Ángel Redondo, CURSO PRÁCTICO DE CONTABILIDAD GENERAL, undécima edición.

- Capitant, Henri. Vocabulario jurídico. 6ta. Reimpresión. Ediciones Buenos Aires, Argentina.

- Código de Comercio, Gaceta Nº 475 Extraordinaria del 21 de diciembre de 1955.

- Curso de Especialización en Finanzas Instituto Venezolano de Mercado de Capitales, Bolsa de Valores de caracas, Profesor: José A. Torres L. (Consultor), 2000

- Durand rt. J. Latsha. Fusions, scissions et apports partiels d’actifs. 3era. Edición, 1972. París.

- Gaceta Oficial Extraordinaria N° 5480 del 18-07-2000

- James C. Van Horne, Fundamentos de Administración Financiera. 6ta. Edición, Prentice Hall.

- Montilla, Roberto l. Derecho mercantil.

- Stephen A. Ross, Randolph W. Westerfield y Jeffrey F. Jaffe. Finanzas Corporativas. 5ta Edición, Mc Graw Hill.

- www.el-nacional.com

- www.eud.com

- www.monografias.com

[1] Capitant, Henri. Vocabulario jurídico. 6ta. Reimpresión. Ediciones Buenos Aires, Argentina. Pág. 290.

[2] Durand rt. J. Latsha. Fusions, scissions et apports partiels d’actifs. 3era. Edición, 1972. París.

[3] Montilla, Roberto l. Derecho mercantil. Pág. 462.

[4] Michael Jensen, American Economic Review, 1986.