A la hora de analizar la conveniencia o no de realizar un proyecto de inversión, es necesario utilizar ciertos indicadores financieros que nos permiten tomar una decisión objetiva. Estos indicadores nos dicen si el proyecto es viable o no. Este artículo explica los distintos aspectos que deben tenerse en cuenta para un correcto cálculo del Valor Actual Neto (VAN), la Tasa Interna de Retorno (TIR) y el Período de recupero (PR).

La Evaluación Financiera de un proyecto consiste en consolidar todo lo que averiguamos acerca del mismo (estimaciones de ventas, inversión necesaria, gastos de operación, costos fijos, impuestos, etc) para determinar finalmente cual será su rentabilidad y el valor que agregará a la inversión inicial. A continuación detallo los pasos que hay que seguir para una efectiva evaluación financiera:

1. Lo primero que se debe hacer es decidir cuál será la duración de la vida del proyecto (Por ej:. 5 años). Lo más probable que este plazo sea incierto para el decisor. Lo que se puede hacer en estos casos es tomar un periodo “razonable” para el tipo de proyecto que se trate, que refleje el máximo de años que la persona que va a invertir podría esperar para recuperar su inversión inicial y se hace la suposición que los activos de la empresa se venden el último año del periodo.

2. Luego se debe decidir en cuántos períodos se va a dividir la vida del proyecto. Es decir, si la evaluación se realizara sobre una base mensual, trimestral, semestral, anual, etc. Por ejemplo, si yo elijo dividir la vida del proyecto en meses, eso significa que voy a tener que calcular Ingresos, egresos, inversión, depreciaciones, impuestos, etc., de forma mensual. Lo normal es que los periodos sean anuales.

3. Luego debo determinar la tasa de costo de oportunidad (To). La To es la mejor tasa que yo podría obtener, invirtiendo el mismo dinero en otro proyecto con un riesgo similar.

Por ejemplo, yo puedo tener $100.000 y tengo la opción de poner una casa de venta de ropa. También se que la tasa de retorno normal de una casa de venta de ropa es de 30% anual, la de un Plazo Fijo es de 15%, la de un proyecto de extracción de petróleo es de 50% y la de un negocio de venta de calzados es de 35%. ¿Cuál de estas tasas tomo?

La respuesta es 35%. ¿Por qué? La tasa del plazo fijo lo descartamos porque tiene mucho menos riesgo que una casa de venta de ropa. La del proyecto de extracción de petróleo también queda descartada por dos razones: primero, tiene mucho más riesgo que la casa de ropa y segundo, probablemente, no sea una opción para el inversor ya que este solo cuenta con $100.000, y para poder usar la tasa deben ser opciones realmente viables para el inversor.

Nos quedan las tasas de un negocio de venta de calzado (35%) y la tasa de retorno normal de un negocio de venta de ropa (30%). Se puede decir que estos dos proyectos tienen un riesgo similar y que ambas son viables para el inversor, por lo que debemos tomar la mayor, que en este caso es 35%.

Hay que aclarar que si en el paso anterior elegimos periodos mensuales para evaluar el proyecto, To también deberá ser determinada en forma mensual. Si elegimos dividir el proyecto en periodos anuales, la To deberá ser anual.

Lo que suele ocurrir es que es muy difícil de determinar esta tasa de costo de oportunidad, porque no tenemos la información necesaria. Entonces lo que se hace es, por ejemplo, tomar la tasa de retorno normal de un plazo fijo y agregarle un plus por el riesgo asociado al proyecto de que se trate.

Por ejemplo, si la tasa de retorno de un plazo fijo es del 15%, le sumamos un 10% para algún proyecto con poco riesgo, o le sumamos un 40% para un proyecto muy riesgoso, obteniendo una To de 25% o 55% respectivamente.

Cabe aclarar que este método es muy subjetivo y existe el riesgo de que la evaluación final no refleje la realidad.

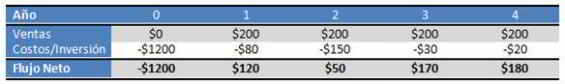

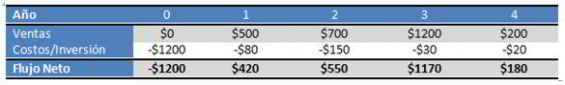

4. A continuación se debe determinar el monto de la inversión inicial y de los flujos de fondos netos de cada período en los que se divide el proyecto. Esto es, el resultado por cada período de los Ingresos y egresos de fondos. Ej:

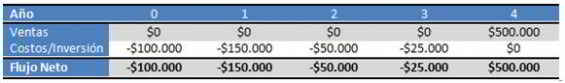

El Año 0 se usa para registrar la inversión inicial. Y luego, en cada uno de los años siguientes se registran los ingresos y egresos que se generan por la operación normal del proyecto. Eso no quite que puedan existir 2 o más periodos de inversión sin ningún tipo de ingreso, como podría ser por ejemplo, en un proyecto de construcción de un edificio. Lo que se vería como sigue:

A la hora de armar los flujos hay que tener siempre en cuenta que son únicamente movimientos de dinero. No son los mismos Ingresos y egresos que aparecen en el estado de resultados de una empresa. Por ejemplo, si se prevé que en el periodo 1 se va a realizar una venta a crédito, la cual, nos la van a pagar en el periodo 3 ¿En qué periodo se registra? La respuesta es en el periodo 3, que es cuando efectivamente ingresa el dinero. Mientras que en el estado de resultados, la venta aparecerá en el periodo 1.

5. Finalmente se calculan los indicadores que nos ayudarán a tomar la decisión final. Los indicadores más usados son el Valor Actual Neto (VAN), la Tasa Interna de Retorno (TIR) y el Período de recupero (PR):

VAN

VAN

Los resultados pueden ser:

VAN menor a 0 : El proyecto no es rentable. El retorno del proyecto no alcanza a cubrir la tasa de costo de oportunidad.

VAN mayor a 0 : El proyecto es rentable. El proyecto da un retorno mayor a la tasa de costo de oportunidad.

VAN igual a 0 : Indiferente. Significa que el proyecto me está rindiendo lo mismo que la tasa de costo de oportunidad.

TIR

La TIR representa la tasa de retorno del proyecto. Para calcularla se parte de la fórmula del VAN, se hace el VAN=0 y se despeja «tir».

El cálculo es muy complejo, por lo que normalmente se realiza con una calculadora financiera o por computadora (Excel tiene una fórmula predefinida para calcular la TIR).

Los resultados pueden ser:

TIR mayor que To : realizar el proyecto. El proyecto da un retorno mayor a la tasa de costo de oportunidad.

TIR menor que To : no realizar el proyecto. El proyecto da un retorno menor a la tasa de costo de oportunidad.

TIR igual que To : el inversionista es indiferente entre realizar el proyecto o no. Significa que el proyecto me está rindiendo lo mismo que la tasa de costo de oportunidad

Periodo de Recupero

Es el tiempo en el que el inversionista recupera su inversión Inicial. Ej:

En el ejemplo anterior vemos que se invirtieron $1200 y se recuperan 420 en el año 1, 550 en el año 2 y el resto en el año 3. Con lo que podemos decir que el proyecto permite recuperar la inversión inicial en 3 años. La decisión, en este caso, depende del inversor y del tiempo que está dispuesto a esperar para recuperar su inversión. Los tres criterios deben usarse conjuntamente para tomar la decisión. Si miramos uno solo podemos arriesgarnos a tomar una decisión equivocada.