Resumen

El análisis de factibilidad forma parte del proceso de evaluación al cual debe someterse todo nuevo proyecto de inversión. En la actualidad, en ocasiones, se aborda este tema desde un enfoque económico-financiero fundamentalmente, olvidando el resto de los análisis que deben ser tratados. A partir de dicha cuestión, el presente trabajo propone un sistema de análisis de factibilidad basado en: estudio de mercado, estudio técnico, estudio medio ambiental, estudio económico-financiero, donde cada uno de estos elementos posee igual nivel de importancia para la toma de decisiones del inversor.

Palabras clave: evaluación de proyectos de inversión, análisis de factibilidad, toma de decisiones, estudio de factibilidad de mercado, estudio de factibilidad técnico, estudio de factibilidad medio ambiental, estudio de factibilidad económico-financiero, análisis bajo incertidumbre.

Introducción

La evaluación de proyectos de inversión constituye hoy en día un tema de gran interés e importancia ya que mediante este proceso se valora cualitativa y cuantitativamente las ventajas y desventajas de destinar recursos a una iniciativa específica. El análisis de proyecto es un método para presentar el mejor uso de los recursos escasos de la sociedad. De la correcta evaluación que se realice de un proyecto de inversión depende que los proyectos a ejecutar contribuyan al desarrollo a mediano o largo plazo de una empresa en específico y en general de la economía de un país.

La evaluación de proyectos de inversión es un análisis que se lleva a cabo mediante un proceso de varias aproximaciones en las que intervienen técnicos, financistas y administradores. Las tres etapas que se deben considerar al evaluar un proyecto de inversión son: etapa de preinversión, etapa de maduración, etapa de funcionamiento. El análisis de factibilidad es parte de la etapa de preinversión dentro de la evaluación de proyectos de inversión. En ocasiones, la literatura actual referida a estos temas aborda la selección y valoración de proyectos de inversión desde una óptica económica-financiera solamente, restándole importancia a los demás estudios que forman parte de un correcto análisis de factibilidad.

A partir de estos elementos nuestro trabajo tiene como objetivo ofrecer una perspectiva generalizadora y sistémica de los principales aspectos que se deben tener en cuenta para realizar un estudio de factibilidad, además de exponer algunas perspectivas de análisis que pueden servir como herramienta para la toma de decisiones del inversor.

Para la consecución del objetivo antes propuesto se realizó una amplia revisión bibliográfica sobre el tema utilizándose bibliografía actualizada, aunque siempre recurriendo a libros y autores ya clásicos en los temas a tratar.

Estudio de factibilidad de proyectos de inversión

El proceso de evaluación de inversiones está estrechamente relacionado con el concepto de proyecto de inversión. Por esta razón se hace imprescindible para el lector antes que todo dominarlo. Podemos definir un proyecto de inversión como: conjunto de acciones que son necesarias para llevar a cabo una inversión la cual se realiza con un objetivo previamente establecido, limitado por parámetros, temporales, tecnológicos, políticos, institucionales, ambientales y económicos.

El análisis de factibilidad forma parte del ciclo que es necesario seguir para evaluar un proyecto. Un proyecto factible, es decir que se puede ejecutar, es el que ha aprobado cuatro estudios básicos:

- Estudio de factibilidad de mercado

- Estudio de factibilidad técnica

- Estudio de factibilidad medio ambiental.

- Estudio de factibilidad económica-financiera

La aprobación o “visto bueno” de cada evaluación la llamaremos viabilidad. Estas viabilidades se deben dar al mismo tiempo para alcanzar la factibilidad de un proyecto ya que dentro de este tendrán iguales niveles de importancia a la hora de llevarlo a cabo; entonces con una evaluación que resulte no viable, el proyecto no será factible. Para realizar un análisis de factibilidad que realmente contribuya al proceso de toma de decisión es necesario tener en cuenta que cada uno de estos estudios se cumplimentan y sirven de base para el que le sigue en el orden antes establecido, es decir constituyen en su conjunto un sistema de evaluación para establecer la factibilidad de llevar a cabo una inversión determinada. En algunas literaturas esta cuestión se aborda de distinta forma, afirmando que un proyecto debe satisfacer para su posterior desarrollo los tres siguientes principios: factibilidad técnica, económica y operativa, olvidando la necesidad de un estudio previo del mercado en que deseamos insertarnos así como la importancia que en la actualidad se le confiere a la cuantificación y cualificación de la injerencia que el proyecto causará al introducirlo en un medio biótico y abiótico. No obstante estos enfoques no son los únicos, también podemos encontrar los que realizan el análisis de factibilidad desde un ángulo económico- financiero, o en oposición los que además de los estudios de mercado, técnico, medio ambiental y económico- financiero incluyen estudios de tipo legal. Sin embargo la diversidad de criterios respecto al tema nos permite converger en los cuatro estudios antes expuestos.

El objetivo central del estudio de factibilidad se basa en la necesidad de que cada inversión a acometer esté debidamente fundamentada y documentada donde las soluciones técnicas, medio ambientales y económicas-financieras sean las más ventajosas para el país. Por otra parte debe garantizar que los planes para la ejecución y puesta en explotación de la inversión respondan a las necesidades reales de la economía nacional. Estos estudios sirven para recopilar datos relevantes sobre el desarrollo de un proyecto y en base a ellos la alta dirección podrá tomar las decisiones más acertadas.

Estudio de factibilidad de mercado

En un estudio de factibilidad, es el estudio de mercado el encargado de decidir a priori la realización o no de un proyecto, convirtiéndose entonces en el precedente para la realización de los estudios técnicos, ambientales y económicos- financieros.

El estudio de mercado se puede definir como la función que vincula a los consumidores con el encargado de estudiar el mercado a través de la información, la cual se utiliza para identificar y definir tanto las oportunidades como las amenazas del entorno; para generar y evaluar las medidas de mercadeo así como para mejorar la comprensión del proceso del mismo. Este por su carácter preliminar, constituye un sondeo de mercado, antes de incurrir en costos innecesarios.

Los estudios de mercado, contribuyen a disminuir el riesgo que toda decisión lleva consigo, pues permiten conocer mejor los antecedentes del problema. El estudio de mercado surge como un problema del marketing que no podemos resolver por medio de otro método. Llevar a cabo un estudio de éste tipo resulta caro, muchas veces complejos de realizar y siempre requieren de disposición, tiempo y la dedicación de varias personas.

El estudio de mercado constituye entonces un apoyo para los niveles de decisión correspondientes en la empresa, no obstante, éste no garantiza una solución buena en todos los casos, más bien es una guía que sirve solamente de orientación para facilitar la conducta en los negocios y que a la vez trata de reducir al mínimo el margen de error posible.

Etapas del estudio de mercado

Con el estudio de mercado pueden lograrse múltiples objetivos, pero en la práctica se aplican en campos bien definidos. Los pasos a seguir para llevar a cabo un análisis comercial, según bibliografía especializada, son los que a continuación se muestran:

- Análisis del producto

Producto principal. Se deben reunir los datos que permitan identificar al producto principal así como señalar sus características físicas, químicas o de cualquier otra índole. Es necesario que exista coherencia con los datos del estudio técnico y aclarar si se trata de productos para exportación, tradicionales, o un nuevo producto.

Subproductos. Es preciso señalar si se originan subproductos en la fabricación del producto principal y el uso que se les dará.

Productos sustitutivos. Se debe señalar la existencia en el mercado así como las características de los productos que satisfagan iguales necesidades, indicando en que condiciones pueden competir con el producto objeto de estudio.

Productos complementarios. Es necesario especificar en este caso si el uso o consumo del producto está condicionado por la disponibilidad de otros bienes y servicios. Identificando esos productos complementarios y destacando sus relaciones con el producto, para que sean incluidos en el estudio de mercado.

En consecuencia, al estudiar el producto analizaremos también sus usos, realizaremos de ser necesario test sobre aceptación, test de recomparación con la competencia, así como estudios sobre sus formas, tamaños y envases.

- Clientes Potenciales

Se debe estimar la extensión de los probables consumidores o usuarios, así como determinar de igual forma el segmento de la población a la cual será dirigido el producto en el mercado. Por otra parte es necesario determinar las cantidades del bien que los consumidores están dispuestos a adquirir y que justifican la realización de los programas de producción. Se debe cuantificar la necesidad real o sicológica de una población de consumidores, con disposición de poder adquisitivo suficiente y con unos gustos definidos para adquirir un producto que satisfaga sus necesidades. Esto generalmente se hace a través de la obtención de información primaria como analizaremos más adelante. El análisis de clientes debe comprender también, la evolución de la demanda actual del bien, y el análisis de ciertas características y condiciones que sirvan para explicar su probable comportamiento a futuro. El estudio del consumidor está dirigido igualmente a conocer sus motivaciones de consumo, sus hábitos de compra, sus opiniones sobre el producto ofertado por la empresa y sus competidores, así como la aceptación del precio fijado, entre otros aspectos.

- Análisis del mercado

Será necesario en este caso estudiar las cantidades que suministran otros fabricantes del bien que se va a ofrecer en el mercado, así como analizar las condiciones de producción de las empresas productoras más importantes refiriéndose a la situación actual y futura. Esto deberá proporcionar las bases para prever las posibilidades del proyecto en las condiciones de competencia existentes. Es necesario para las empresas identificar las estrategias y objetivos, los puntos débiles y fuertes así como los modelos de reacción de su competencia. Algunos de estos datos son difíciles de recopilar en los mercados industriales ya que no están sindicalizados como en el de los bienes de consumo. Por esta razón, cualquier información será de gran ayuda para conocer la competencia y prepararnos para enfrentarla. De forma general la competencia puede identificarse según Kotler (1992) desde dos perspectivas, industrial y del mercado esto es aplicable a todo tipo de mercados.

Dentro de todo este análisis de la competencia es necesario tener en cuenta los precios del producto, donde se analizan los mecanismos de formación de estos en el mercado. Existen diferentes posibilidades de fijación de precios, las cuales se debe señalar según correspondan con las características del producto y del tipo de mercado. Por otra parte se deben indicar también valores máximos y mínimos probables entre los que oscilará el precio de venta unitario del producto, y sus repercusiones sobre la demanda del bien. Una vez que se ha escogido un precio, es el que se debe utilizar para las estimaciones financieras del proyecto.

En este análisis puede incluirse de ser necesario estudios sobre participación por marcas, entre otros aspectos a valorar por el investigador.

- Proveedores:

Se deben identificar los proveedores de los principales insumos demandados por la empresa, los cuales garanticen la cantidad, calidad y tiempos de entrega requeridos para cumplir con los parámetros del proceso productivo o de prestación de servicios en cuestión.

- Distribuidores:

Es necesario identificar los canales de distribución a utilizar así como su posible alcance. Otros aspectos relacionados a este tema y de gran importancia son qué calidad y rapidez en la entrega son capaces de brindar estos distribuidores a sus clientes.

Estas etapas del estudio de mercado pueden variar según los elementos sobre los que se precise tener mayor información. En ocasiones estas también incluyen estudios sobre la incidencia de la publicidad sobre las decisiones de compra del consumidor.

Un estudio de mercado debe servir para tener una noción clara de la cantidad de consumidores que habrán de adquirir el bien o servicio que se piensa vender, durante qué periodo de tiempo y a qué precio están dispuestos a obtenerlo. Adicionalmente, el estudio de mercado va a indicar si las características y especificaciones del servicio o producto corresponden a las que desea comprar el cliente. Nos dirá igualmente qué tipo de clientes son los interesados en nuestros bienes, lo cual servirá para orientar las estrategias del negocio hacia la satisfacción de sus necesidades y deseos.

Dentro de un estudio de factibilidad es el estudio de mercado quién aporta la información clave para planificar aspectos tanto técnicos como económicos en la empresa.

En el proceso de recopilación de la información para una investigación de mercado existen dos clases fundamentales de datos: primarios y secundarios, ambos de gran valor para una investigación como lo afirma Bueno (1992). Los datos primarios lo constituye la información proveniente de la fuente original a indagar que el investigador compila para resolver el problema que lo preocupa.

Para la recopilación de la información primaria existen cuatro métodos básicos:

Encuestas: Se realizan con la finalidad de analizar los hechos, opiniones y actitudes mediante la administración de un cuestionario a una parte de la población seleccionada como muestra representativa.

La encuesta personal es la más utilizada por ser la más eficaz, esta consiste en un diálogo entre, el entrevistador y el entrevistado para obtener determinada información. Presenta las características de tener un alto coste y una mayor duración en su aplicación así como el riesgo de que el entrevistador influya en las respuestas.

La encuesta postal solo se utiliza con fines informativos de poca precisión. Con ella podemos llegar a sitios inaccesibles, hay una mayor sinceridad en las respuestas, se evita el riesgo de influencia del encuestador, tiene un costo reducido y se efectúa con rapidez, pero presenta los inconvenientes de un bajo porcentaje de respuestas (por debajo de un 20%), las respuestas pueden ser asesoradas por otros individuos y existe lentitud en las mismas.

La encuesta por vía telefónica permite lograr una economía en coste y un ahorro en tiempo aunque presenta la dificultad, en ocasiones, de la falta de sinceridad de los encuestados y de la falta de representabilidad.

Entrevistas a profundidad: Este método consiste en una conversación de no más de 45 minutos. Debe realizarla un entrevistador con experiencia que pueda conducir la conversación por el camino correcto. Debe ser grabada.

Dinámica de grupo: Esta es poco utilizada pues se obtiene una lluvia de ideas que conlleva a un difícil procesamiento. Se efectúa en un grupo de no más de diez personas de formación homogénea. Se necesita de una persona diestra para poder llevar la conversación por la vía deseada.

Observación: Los datos se reúnen observando alguna acción del sujeto. La observación puede ser más objetiva que la entrevista. Esta se enfoca en lo que la gente hace o hizo. Los observadores sólo pueden interpretar el comportamiento del que fueron testigos directos, o sea, nos indica lo que ha ocurrido, pero no puede explicar el por qué, ni profundizar en los motivos, actitudes u opiniones.

Los datos secundarios son aquellos que se obtienen de forma indirecta sobre el problema a solucionar estos se clasifican en datos internos y datos externos.

Datos internos: Es la información disponible dentro de la compañía que el investigador está estudiando.

Datos externos: Es la información que se ha recopilado de fuentes exteriores a la empresa.

Toda la información recopilada es procesada mediante la utilización de técnicas estadísticas que permiten al investigador de mercado llegar a conocer objetivamente el problema que está indagando.

Entre las técnicas más utilizadas con este fin podemos citar:

- Pruebas de hipótesis: media, varianza y proporción.

- Análisis de varianza.

- Regresión: simple, múltiple.

El empleo de una u otra depende de los objetivos que se persigan en la investigación de mercado.

Estudio de factibilidad técnica

Castro (1988) establece en la etapa técnica una serie de decisiones a tomar respecto a: tecnología, tamaño y localización. Cada una de ellas responde a diferentes interrogantes: el tamaño al cuánto, la tecnología al cómo y la localización al dónde. Uno de los estudios técnicos de mayor complejidad a realizar por los economistas e ingenieros, dentro de los fundamentos técnicos de cada nueva propuesta de inversión, lo constituye, la selección de la mejor variante de macrolocalización de cada nueva fábrica, así como la determinación de su tamaño óptimo. Es imprescindible en esta etapa considerar en el análisis diversos criterios económicos, políticos, técnicos y sociales, algunos de ellos no cuantificables, pero que influyen decisivamente a la hora de seleccionar la variante óptima de macrolocalización y de tamaño de cada proyecto industrial. Se sabe que existe una relación muy estrecha entre el tamaño o la capacidad máxima de producción posible a alcanzar por cada nueva fábrica, la tecnología de producción y la zona de macrolocalización de ésta.

Tecnología

Antes de decidirnos por una tecnología a aplicar en un proyecto determinado se debe realizar un filtrado de ideas, donde se rechazan las que claramente no son posibles técnicamente. Luego es necesario realizar un análisis más preciso sobre la posibilidad de fabricar el producto desde el punto de vista de si dispone la empresa de los recursos y conocimientos técnicos para llevar a cabo el desarrollo de este. Lo normal es que la empresa no disponga de todas las tecnologías para la fabricación del producto. No obstante debemos preguntarnos si podemos adquirir la tecnología que nos falta y especialmente la disponibilidad de proveedores para obtener los componentes necesarios. En la actualidad la mayor parte de las empresas dependen de una gran cantidad de proveedores y subcontratistas que facilitan buena parte de su proceso productivo.

Según plantea Sánchez (2003) la selección de la tecnología implica elegir una determinada combinación de factores productivos para transformar diversos insumos en productos.

Las decisiones de tecnología se relacionan en varias bibliografías generalmente con:

- Relación demanda-capacidad.

- Características y disponibilidad de la mano de obra.

- Características y disponibilidad de materiales y/o materias primas.

- Disponibilidad financiera.

- Tamaño: es un factor determinante a la hora de escoger una tecnología debido a que esta debe responder directamente a los requerimientos de capacidad que se instalarán.

Tamaño

El tamaño establece la cantidad de obra a realizar o la capacidad de abastecimiento en la unidad de tiempo, mencionando también el número de personas a beneficiar tanto en el presente como en el futuro, y se puede realizar en forma mensual o anual.

Se hace necesario señalar que además de la tecnología previamente seleccionada también influyen en la selección del tamaño otros factores generales dentro de los cuales podemos mencionar los siguientes, Castro (1988):

- Balance demanda-capacidad: A través del estudio de mercado, se determinan si existe o no una demanda potencial y en que cantidad para determinar el tamaño del proyecto. En el estudio de mercado se determina la magnitud de la demanda, donde pueden darse diferentes casos.

- Localización: El tamaño se ve afectado por la localización cuando el lugar elegido para ejecutar el proyecto no dispone de la cantidad de insumos suficientes, ni accesos idóneos a estos entre otros aspectos a considerar.

- Capacidad financiera empresarial: Este es uno de los puntos más importantes en el momento de implementar un proyecto, ya que la inversión del proyecto puede ser afectada por la capacidad financiera, ya que muchas veces se dan un límite máximo de inversión debido a esta.

- Garantía de suministros de los equipos y piezas de repuesto de la tecnología en concreto a instalar.

- Fuentes y disponibilidad de materias primas en el país: podemos decir que el volumen limitado de materias primas disponibles, también limita la capacidad anual de producción a instalar, especialmente en aquellas producciones que dependen de materias primas de procedencia agrícola o mineral. Para la comparación de las necesidades que requieren el programa de producción preestablecido del proyecto con las disponibilidades de materias primas es indispensable conocer las calidades y volúmenes de las reservas existentes.

- Tecnologías: algunos prototipos de plantas de una capacidad predeterminada, solicita un tamaño o capacidad de producción por lo que es siempre aconsejable por los técnicos especializados conocer si la tecnología seleccionada será capaz de satisfacer las expectativas de capacidad requeridas así como es necesario identificar cual es el equipo que determina el ritmo de producción para evitar los llamados cuellos de botella.

- Aspectos institucionales y/o legales

- Costos de inversión y producción de las plantas

- Existencia de economías de escala

Tamaño óptimo

El tamaño óptimo o escala óptima de producción, está asociado en la literatura especializada al incremento perspectivo de la demanda y a la disminución de los costos de inversión o de producción por unidad.

Es sabido que el perfeccionamiento de los métodos que se utilizan para determinar el tamaño óptimo de las nuevas plantas, contribuye a elevar la eficiencia económica en las futuras empresas industriales al obligar al uso más racional de las capacidades de producción que se crearán en la industria nacional en el futuro.

Para poder seleccionar el tamaño óptimo de un nuevo proyecto se requiriere haber seleccionado previamente el tipo de tecnología y haber determinado el posible déficit de capacidad que habrá a mediano y largo plazo para poder satisfacer el surtido y la cantidad de bienes a producir en el futuro.

Criterios de decisión

Los criterios de decisión que a continuación se muestran, relacionan las decisiones tecnología-tamaño:

- Costo mínimo total. La empresa podrá ofrecer distintas funciones de coste en dependencia de las diferentes dimensiones que adopte. De esta idea se deduce otro planteamiento importante para la rentabilidad de la empresa, el cual es conocer el volumen de producción mínimo que la empresa tiene que realizar para que sus ingresos se equilibren con los costes totales, punto a partir del cual se obtendrán beneficios con cada unidad producida y vendida. Este punto de equilibrio sirve de referencia para la elección de la dimensión productiva y para conocer el grado de ocupación de la misma, ya que en caso de producir por debajo de este se obtendrán pérdidas por un mal aprovechamiento de la capacidad instalada. Las decisiones tomadas teniendo como base el costo mínimo total son consistentes con las tomadas teniendo en cuenta costo mínimo unitario ya que emplean la misma información.

Otros criterios de decisión lo constituyen los siguientes:

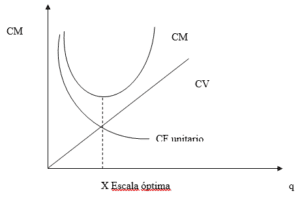

- Costo mínimo unitario o medio (CM). (Ver figura 1)

- Costo mínimo anual equivalente (CAE).

- Valor actual de los costos (VAC).

Escala óptima según costo medio

Figura 1. Escala óptima según costo medio. Fuente: Elaboración propia

Localización

”La localización óptima de un proyecto es la que contribuye en mayor medida a que se logre la mayor tasa de rentabilidad sobre el capital (criterio privado) u obtener el costo unitario mínimo (criterio social)”. Urbina (1993).

En este punto, es importante analizar cuál es el sitio idóneo donde se puede instalar el proyecto, incurriendo en costos mínimos y en mejores facilidades de acceso a recursos, equipos, etc. El objetivo que persigue la localización de un proyecto es lograr una posición de competencia basada en menores costos de transporte y en la rapidez del servicio. Esta parte es fundamental y de consecuencias a largo plazo, ya que una vez emplazada la empresa, no es cosa simple cambiar de domicilio. Una característica básica de las decisiones de localización de las inversiones es que sus efectos económicos, políticos y sociales tienen repercusiones a muy largo plazo a veces a más de cincuenta años y son de difícil corrección por cuanto se tendría que incurrir adicionalmente en gastos de inversiones considerables.

En la localización de proyectos, dependiendo de su naturaleza, Castro (1988) considera dos niveles:

Nivel Macro: que es la definición general de donde ubicar el proyecto con escasos detalles. Es comparar alternativas entre las zonas del país y seleccionar la que ofrezca mayores ventajas para el proyecto.

Nivel Micro: definida como un diseño de la idea proyecto con el máximo nivel de detalles incluyendo disposición en planta de cada factor. En la localización a nivel micro se estudian aspectos más particulares a los terrenos ya utilizados.

Por otra parte, cuando los economistas e ingenieros comienzan los estudios técnicos-económicos para determinar las variantes óptimas de localización de cada proyecto industrial se parte de la premisa de que está demostrada económicamente la necesidad y conveniencia a largo plazo de producir dichos bienes en el país y no importarlos. Por otra parte es necesario conocer previamente cual es la tecnología a utilizar y la capacidad máxima estimada de producción.

Al plantearse en la economía nacional o en la microeconomía la necesidad de un nuevo proyecto industrial es necesario hacer un análisis de cada zona de localización posible sobre la base de los criterios de racionalidad económica y teniendo en cuenta también criterios políticos, técnicos, y sociales para poder determinar cuáles son las zonas donde sería posible macrolocalizar la nueva fábrica. De esta forma se simplificará el número de variantes a evaluar en profundidad, con el consiguiente ahorro de tiempo en el estudio.

Para tomar la decisión de localizar un proyecto se debe considerar:

- Balance demanda-capacidad: para poder fundamentar técnica y económicamente cada nueva inversión se debe comenzar con el pronóstico de la demanda perspectiva anual, a mediano y largo plazo, en unidades físicas, de uno o más bienes que se podrían producir mediante la selección previa de la tecnología. El pronóstico perspectivo de la demanda y de las capacidades anuales se confecciona mediante el balance demanda-capacidad anual a mediano y largo plazo, con el fin de conocer el déficit real de oferta que habrá.

- Fuentes y disponibilidad de materias primas: se debe tener en cuenta las cantidades que se requieren consumir anualmente para garantizar el aprovechamiento pleno de las nuevas capacidades que se creen durante la vida útil económica de cada nueva instalación.

- Disponibilidad actual y perspectiva de fuerza de trabajo: teniendo en cuenta su calificación o no en las distintas zonas del territorio es otro aspecto importante a la hora de tomar decisiones de localización de una nueva inversión .El análisis de las disponibilidades perspectivas de fuerza de trabajo no se puede efectuar considerando sólo la cantidad que se necesita, sino también por la estructura de calificación y especialización que requiere la tecnología de operación del proyecto a llevar a cabo.

- Fuentes y disponibilidad de energía: dada la importancia para todas las instalaciones industriales de la garantía del futuro suministro estable de los portadores de energía, es necesario evaluar cuidadosamente si habrá disponibilidad perspectiva de abastecimiento de esta.

- Las fuentes y disponibilidad de agua: el agua es uno de los recursos naturales más escaso en muchos países subdesarrollados. Sin embargo, es un insumo indispensable para las actividades industriales ya que se requiere para el consumo de calderas y para enfriamiento, así como para el consumo de los trabajadores, limpieza de equipos y locales etc. La disponibilidad perspectiva de agua dulce, en la cantidad y calida requerida, puede llegar a tener un peso decisivo en el lugar a escoger para ser localizada la nueva planta.

- Vías de transporte y comunicaciones: el análisis de las vías de transporte por carretera, ferrocarril y puertos existentes y perspectivos, incluyendo las líneas telefónicas, a lo que se le incorpora más recientemente el acceso a Internet en cada zona de localización posible, es otro factor importante a considerar para la selección de la variante óptima de localización de la nueva planta.

- Costo y disponibilidad de terrenos.

- Factores ambientales.

- Régimen impositivo y legal.

Criterios de decisión de localización:

Los principales criterios utilizados para tomar la decisión de localización de un proyecto de inversión son mencionados a continuación:

- En base a la experiencia

- Factores ponderados

- Método Brown & Gibson

- Método del análisis dimensional

- Método de la economía localizacional espacial

Estudio de factibilidad medio ambiental

Se conoce como Evaluación del Impacto Ambiental (EIA) al proceso formal empleado para predecir las consecuencias ambientales de una propuesta o decisión legislativa, la implantación de políticas y programas o la puesta en marcha de proyectos de desarrollo.

Pero antes de introducirnos en esta temática debemos referirnos al concepto de Impacto Ambiental, término definido como el efecto positivo, negativo o no existente que produce una determinada acción humana sobre el medio, efectos que pueden ser: sociales, económicos, tecnológico-culturales y ecológicos.

La EIA se implementó por primera vez en Estados Unidos en 1969 como requisito de la National Environmental Policy Act (NEPA), desde entonces la EIA ha cobrado importancia dentro de las legislaciones de muchos países.

Ésta evaluación ha tenido su creciente aplicación en proyectos individuales, dando lugar a nuevas técnicas, como los estudios fitosanitarios y los de impacto social. Una EIA suele comprender una serie de pasos:

- Un examen previo, para decidir si un proyecto requiere un estudio de impacto y hasta qué nivel de detalle.

- Un estudio a priori para identificar los impactos claves y su magnitud, significado e importancia.

- Una determinación de su alcance, para garantizar que la EIA se centre en cuestiones clave y determinar dónde es necesaria una información más detallada.

- Para finalizar, el estudio en sí, el cual consiste en meticulosas investigaciones para predecir y evaluar el impacto.

A este último paso se hace imprescindible agregar uno que en nuestra opinión es de suma importancia, el cual consiste en la toma de medidas correctivas. Es necesario aclarar que hay impactos que pueden producir determinados proyectos sobre el medio que no es posible su corrección debido a su magnitud, en tal caso el proyecto debe rechazarse para su inversión puesto que no será factible desde el punto de vista ambiental. Por otra parte podemos enfrentarnos a situaciones en que sí es posible mitigar el impacto de la inversión a realizar, en dicha situación es que se procede a tomar medidas correctivas. Este proceso suele implicar igualmente la preparación de un informe llamado “Declaración de Impacto Ambiental” y el subsiguiente seguimiento y evaluación. En caso de llevarse a cabo el proyecto se realiza a veces un examen a posteriori, o Auditoria sobre el terreno, para determinar hasta qué punto las predicciones de la EIA se ajustan a la realidad.

Actualmente, dentro de la comunidad empresarial ha crecido un interés en la inspección previa de las prácticas, orientada en especial en a la eliminación de residuos y al uso de energía. La Auditoría Ambiental se aplica de igual forma a la regulación voluntaria de las prácticas empresariales en función de valores predeterminados de su impacto ambiental.

Estudio de factibilidad económica- financiera

El objetivo fundamental de la evaluación económica-financiera es valorar la inversión a partir de criterios cuantitativos y cualitativos de evaluación de proyectos, empleando las pautas más representativas usadas para tomar decisiones de inversión. El modelo económico financiero de evaluación de inversiones permite al analista experimentar con diferentes hipótesis y escenarios, sin poner en riesgo el negocio. La simulación financiera implica la cuantificación del impacto probable de las decisiones sobre la cuenta de resultados, el balance y la tesorería de la empresa. Entre sus aplicaciones básicas se encuentran la evaluación de nuevas propuestas de negocio, la valoración de empresas ante la posibilidad de adquisiciones o fusiones, análisis de cambios en la estructura de capital o en la política de dividendos, etc.

Análisis Beneficio-Costo

De nada vale verificar la factibilidad financiera de un proyecto de inversión si no se verifica que económicamente también lo sea. El beneficio contable es una expresión técnica que representa el exceso de ingresos sobre los gastos, dichos ingresos y gastos no representan necesariamente entradas y salidas de efectivo, sino que son el resultado de una aplicación coherente, entre dos ejercicios contables de los principios tradicionales de contabilidad. El método del Análisis Beneficio-Costo permite establecer un proceso de valoración económica de los costos evitados como beneficios o de los beneficios no percibidos como costo, ante una medida o proyecto. Todo esto se sustenta en la aplicación del costo de oportunidad como base referencial. Es evidente entonces, que el valor de los beneficios es decisivo también a corto plazo pero no suficiente. Más que el beneficio a corto plazo se necesita evitar la quiebra, seguir funcionando para alcanzar a obtener el beneficio del largo plazo, se necesita por lo tanto disponer de los fondos en cantidad suficiente y a su debido tiempo para hacer frente a las obligaciones de pago al llegar el momento de su vencimiento. El beneficio constituye entonces una estimación y no la realidad. Por lo que se hace necesario la aplicación de criterios de evaluación de inversiones donde se utilicen los flujos de caja los cuales expresan la cruda verdad acerca de la situación de la empresa entre lo que constituye entradas y salidas de las cuentas bancarias. En todo análisis beneficio-costo es de vital importancia los costos, ya que estos también influyen en los beneficios que se estimen del proyecto en términos cuantitativos.

Conceptos generales de costos. Importancia.

Antes de comenzar el análisis de proyectos de inversión abordaremos aspectos importantes relacionados con los costos, cuestión que influye directamente en una buena estimación de los flujos de efectivo del proyecto.

El costo es definido, de forma general, por Polimeri (2005) como el valor sacrificado para obtener bienes y servicios. En el momento de adquisición, se incurren en costos para obtener beneficios presentes o futuros; cuando se obtienen beneficios, los costos se convierten en gastos. Estas terminologías en ocasiones se utilizan indistintamente.

La gerencia se enfrenta constantemente a la selección entre diferentes cursos de acción. La información acerca de los costos y su comportamiento es vital para la toma de decisiones efectivas. El cálculo de este se utiliza para la medición de la utilidad, para el cálculo de los flujos de efectivo, así como para la fijación de los precios del producto, entre otros análisis importantes para la entidad.

Los elementos que componen el costo de un producto son: los materiales, manos de obra y los costos indirectos de fabricación. Donde tanto los costos de materiales como de mano de obra se pueden dividir en directos e indirectos.

Análisis temporal de proyectos de inversión

Existen varios criterios de evaluación de la inversión, los cuales se clasifican en dos grandes grupos de técnicas: estáticas y dinámicas. Las primeras se caracterizan por no considerar el valor del dinero en el tiempo, los flujos de efectivo son los mismos en todos los años por lo que ofrecen resultados poco confiables y se utilizan para inversiones que tienen poco tiempo para su ejecución. Entre las técnicas estáticas tenemos:

- Período de recuperación simple (PERs)

- Tasa media de rentabilidad. (TMR)

Por otra parte tenemos las técnicas dinámicas las cuales consideran el valor del dinero en el tiempo entran en la operación de descuento y capitalización, sus resultados son más confiables y complejos de calcular en ocasiones. A continuación se enumeran distintas técnicas dinámicas:

- Período de recuperación descontado (PERd)

- Tasa interna de rentabilidad (TIR)

- Tasa verdadera de rentabilidad (TVR)

- Plazo financiero medio (PFM)

- Valor actual o presente neto (VAN)

- Razón beneficio costo (B/C)

- Valor futuro neto (VFN)

- Costo total actualizado (CTA)

- Costo anual equivalente (CAE).

Un proyecto de inversión se puede estudiar como un proceso temporal constituido por unas corrientes de cobros y pagos asociadas a cada uno de los períodos que lo componen. La diferencia entre estas corrientes es lo que llamamos flujo neto de caja (cash flow) o flujos neto de efectivo (FE).

El análisis temporal y correspondiente evaluación financiera del proyecto de inversión se inicia con el dominio de los siguientes conceptos y cálculos, Bueno (1993):

- Costo de la inversión (Io): En cuanto a los costes de realización del proyecto hay que decir que se derivarán de los estudios y diseños de ingeniería pertinentes. Estos incluyen todas aquellas inversiones necesarias para que el proyecto pueda operar. Además de los desembolsos para la adquisición de activos fijos que sustenten la realización de la inversión, generalmente es preciso añadir las necesidades del Fondo de Maniobra (working capital), entendiendo por tal concepto la diferencia entre el incremento en activos circulante y el incremento en pasivos circulantes no sujetos a intereses. Han de ser considerados también posibles incrementos en los costes respecto a las previsiones; el factor de corrección para cobertura de contingencias será mayor cuánto menos avanzado esté el proyecto; si la fase de diseño ya ha sido superada suele establecerse en un 10% de la cuantía de la inversión.

| Costo de Inversión | Inversión Fija |

| Gastos previos a la Explotación | |

| Capital de Trabajo |

Figura 2 Estructura del costo de inversión. Fuente: Tomado de “Curso básico de economía de la empresa”. Bueno (1993).

- Duración de la inversión (n): Período de vida o tiempo en que estará funcionando normalmente la inversión o que esta generará los FE correspondientes.

- Cálculo de las entradas de fondos: Son los cobros producidos por la inversión, magnitud que por lo general no coincide con los ingresos. Desde el punto de vista financiero interesa evaluar las previsiones de cobros que se producirán en periodos sucesivos las que dependerán de las condiciones de pago ofrecidas así como de las ventas esperadas.

- Cálculo de las salidas de fondos: Son los pagos o flujos de salida de los distintos conceptos de coste como pueden ser; desembolso inicial, costes operativos o de explotación, impuestos derivados de los beneficios obtenidos para la inversión.

- Cálculo de los flujos netos de caja (FE): Se trata de los flujos que se derivan de la actividad de explotación del proyecto. Si llamamos I a los ingresos realizados en el período, G a los gastos y A la amortización del período, siendo t el tipo impositivo, podemos establecer el flujo neto de caja operativo tras impuestos:

Dado que los impuestos se ven influidos por la amortización:

Es de suma importancia para la empresa conocer sus flujos de efectivo ya que una compañía puede tener problemas de efectivo, aún siendo rentable. Por otra parte estos son fundamentales para analizar la viabilidad de proyectos de inversión, ya que son la base de sus criterios más importantes de cálculo: VAN, la TIR y del PER; así como para medir la rentabilidad o crecimiento de un negocio cuando se entienda que las normas contables no representan adecuadamente la realidad económica.

- Tasa de interés del capital (r) o tasa de actualización: Es la rentabilidad marginal que se sacrificaría por la decisión de ejecutar el proyecto en sí. Es propia del evaluador, independientemente de las características del proyecto tratado. Los inversores solicitan del proyecto una rentabilidad al menos equivalente a la que podrían obtener en otra inversión de similar riesgo. La aceptación de la existencia de un interés del mercado financiero a largo plazo, implica la aceptación de una tasa única de interés para toda la vida útil del proyecto, es decir un mercado financiero perfecto, afirmación cuanto menos dudosa; así lo afirman autores como, Peumas (1967), Domínguez (1980), Suárez (1987). Los bancos comerciales y de desarrollo cobran la tasa de interés nominal que incluye la tasa de inflación. Esta, en forma implícita obliga al prestatario a pagar el préstamo más rápido que si no hubiera existido la inflación. Los préstamos a mediano y largo plazo pagan la tasa de interés nominal del año en que se contratan, salvo que se haya establecido en otra forma. Los bancos de financiamiento a largo plazo por consiguiente, prefieren utilizar en sus préstamos, tasas fluctuantes revisables anual o semestralmente para ajustarlas de acuerdo a la inflación. La tasa de interés fluctuante impone severas restricciones en la posición de liquidez de un proyecto. Comúnmente se ha visto que empresas con solidez financiera adecuada van a la bancarrota por falta de efectivo para cubrir los incrementos en sus gastos financieros derivados por un incremento en la tasa de interés nominal fluctuante. Otros autores consideran que la tasa de interés del capital debe ser una tasa de rendimiento mínimo aceptable, establecida en el mercado para las inversiones.

- Costes irrecuperables: Son desembolsos pasados e irreversibles, ya que los costes no recuperables son pasado, no pueden estar afectando la decisión de aceptar o no el proyecto; en consecuencia deberían ignorarse.

- Incluir coste de oportunidad: Cuando un inversionista invierte en una determinada opción dejando a un lado otras alternativas que tiene de invertir el dinero con que cuenta se dice que incurre en un costo de oportunidad los cuales deben ser considerados.

Criterios de Evaluación Económica-Financiera de un Proyecto.

El análisis de los criterios de evaluación económica financiera de un proyecto de inversión a mediano y largo plazo, es el punto culminante para pasar al proceso de toma de decisión de la factibilidad de la inversión, en este sentido se hace necesario el análisis de los criterios cuantitativos. Existen diversos criterios para seleccionar proyectos de inversión aunque en la práctica los más usados, son los que a continuación se expondrán.

Criterio del plazo de recuperación simple o pay back (PERs)

Este criterio se basa en determinar el plazo de recuperación o pay back de una inversión, también llamado pay off, pay out, pay cash, es decir el tiempo en que se tarda en recuperar el desembolso inicial. Este se calcula acumulando los flujos de efectivo en el tiempo hasta que su suma sea igual a dicho desembolso inicial. Este criterio se basa en que la inversión más conveniente es aquella cuyo PERs esperado sea más corto según Brealy & Myers (1998). Este criterio no tiene en cuenta el valor del dinero en el tiempo, así como tampoco los FE producidos después del plazo de recuperación.

Las empresas desean que el desembolso sea recuperado en un cierto período de tiempo máximo. Para utilizar el criterio de periodo de recuperación la empresa debe decidir una fecha tope adecuada y es aquí donde en ocasiones se comienza a contradecir este criterio con el VAN. Si se utiliza el mismo período máximo independientemente de la vida del proyecto, tenderá a aceptar demasiados proyectos de duración corta y pocos de larga duración. Si por término medio los periodos máximos son demasiado largos, aceptará algunos proyectos con VAN negativos; si, por otra parte en general son proyecto demasiado cortos, rechazará algunos de VAN positivos.

Muchas empresas que utilizan el plazo de recuperación eligen el período máximo esencialmente en base a conjeturas. Es posible mejorar esto si se conoce el perfil de los flujos de tesorería. Sin embargo, esa fecha tope óptima funciona únicamente con aquellos proyectos que tienen perfiles típicos de FE.

Criterio del plazo de recuperación descontado (PERd)

El plazo de recuperación descontado es una versión del plazo de recuperación simple más confiable ya que tiene en cuenta el valor del dinero en el tiempo.

| PERd | = | Año anterior a la recuperación | + | Costos no recuperados al año siguiente | / | Flujos de efectivo de ese año |

El criterio del plazo de recuperación descontado responde a la interrogante de cuántos períodos son necesarios para que el proyecto tenga razón de ser teniendo en cuenta el valor del dinero en el tiempo. El PERd depende aún de la fecha tope escogida arbitrariamente e ignora todavía los flujos de caja producidos después de esta.

Criterio del valor actual neto (VAN)

El VAN representa el máximo valor que la empresa puede pagar por la opción a invertir, sin incurrir en pérdidas financieras de oportunidad, Bierman & Smith (1975)

El VAN o valor capital de una inversión es el valor actualizado de todos los flujos de caja esperados en el momento actual conociendo la tasa de interés del capital (r), la duración del proyecto (n) y la inversión inicial (Io) referidos con anterioridad. El VAN será calculado entonces según la siguiente fórmula:

VAN = -Io + ∑in=1FE / (1 + r)n

El VAN representa la rentabilidad en términos absolutos de un proyecto de inversión. Según este criterio la decisión de inversión se apoya en el siguiente razonamiento:

- Si VAN > 0, la inversión debe llevarse a cabo ya que es rentable para la empresa

- Si VAN < 0, la inversión no debe realizarse porque no es rentable para la empresa.

- Si VAN = 0, es igual que la inversión se realice o no ya que no modifica el patrimonio de la empresa.

El mayor, y posiblemente único inconveniente de este criterio reside, como plantean algunos autores entre ellos Kelety (2000), en la fijación del tipo de descuento o actualización de los flujos de caja; hipótesis en la cuál los excedentes de tesorería se reinvierten hasta el final de la vida útil a un tipo de interés compuesto igual al que está tomado como tasa de actualización y esto no siempre es así. En la práctica se utilizan tipos de interés del mercado de capitales a largo plazo o el coste medio de capital medio, que incluyen un riesgo normal o sistemático.

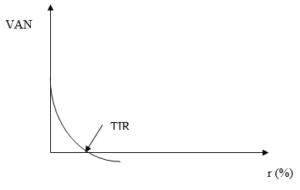

Criterio de la tasa interna de rentabilidad (TIR)

La TIR o tasa de retorno de la inversión es el tipo de descuento que hace igual a cero el VAN de dicho proyecto, es decir:

VAN= -Io+ ∑in=1FE / (1+r)n = 0 donde r sería la TIR del proyecto

La TIR se representa gráficamente en la figura 3.

Representación de la TIR

Figura 3. Representación de la TIR. Fuente: Elaboración propia.

La TIR representa el porcentaje o tasa de interés ganado sobre el saldo no recuperado de una inversión. Es la rentabilidad obtenida sobre el capital mientras esté invertido, tras permitir el reembolso parcial de la inversión. La TIR surge del propio proyecto independientemente de las condiciones de quien lo evalúa.

Aunque el período de recuperación y la TIR son criterios ad hoc, la TIR tiene un abolengo más respetable y es recomendada en muchos textos financieros. Podemos decir que la TIR proporciona un criterio de rentabilidad de forma actual y relativa, es decir al escoger la alternativa que teóricamente es mejor, escogemos la que nos proporcionan mayor beneficio por unidad monetaria invertida, Kelety (2000). La decisión sobre el proyecto se plantea así:

- Si TIR > r, la inversión puede realizarse porque la rentabilidad que nos ofrece el proyecto es mayor que la que ofrece el mercado.

- Si TIR < r, no interesa llevar a cabo la inversión porque la rentabilidad que nos ofrece el proyecto es menor que la que ofrece el mercado.

- Si TIR = r, la situación es de indiferencia, por lo que con decidores con aversión al riesgo tampoco se realizaría.

La aplicación práctica de este criterio presenta algunos problemas de cálculo, como expone Bueno (1993), especialmente si la inversión es no simple (presenta más de un flujo de caja negativo), ya que se tendrá una ecuación de grado n con n raíces y soluciones, en las que puede haber varias positivas y otras negativas o imaginarias. En la inversión simple solo existe una solución positiva. En cualquier caso, de no disponerse de programas específicos de cálculo, se recomienda aplicar procedimientos de prueba y error, con ayuda de tablas financieras.

Aparte de la posible existencia de tasas de rendimiento interno múltiples, hay que agregar un segundo problema que puede influir en el valor de la TIR del proyecto de inversión, el cual es definir a qué tasa se invierten los flujos de caja intermedios. En el modelo general se supone que los flujos intermedios positivos se reinvierten al mismo tipo de TIR que los negativos.

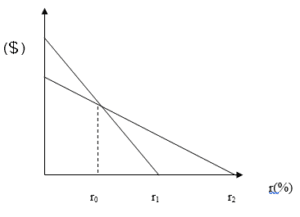

La posible equivalencia o no entre del VAN y la TIR se recoge en la figura 4, en la que se representan dos proyectos donde estos criterios difieren. El punto de intersección o de indiferencia de ambos proyectos se conoce como el punto de Fisher, ya que fue este el primer economista que estudió el problema de la tasa de retorno (ro) la que iguala los valores capitales de ambas inversiones, por lo que según el tipo de descuento r, a partir de dicha intersección, se elegirá uno u otro proyecto ya que antes de ro entran en contradicción el VAN y la TIR.

Relación entre el VAN y la TIR: el punto Fisher

Figura 4. Relación entre el VAN y la TIR: el punto Fisher. Fuente: Tomado de “Curso básico de economía de la empresa”, Bueno, 1993

La TIR puede ser una medida práctica, pero también puede ser una medida engañosa. Por lo tanto, se debe saber cómo calcularla y utilizarla adecuadamente.

Análisis de sensibilidad

El futuro es incierto, no seríamos realistas al suponer que en el tiempo, los acontecimientos se presentarán tal y como hemos previsto. La inversión siempre estará en condiciones de riesgo e incertidumbre. La diferencia fundamental entre estos conceptos es que el primero lleva asociada cierta probabilidad mientras el segundo no. En el fondo, todos los modelos de análisis de inversiones en situación de riesgo a lo que tienden es a sacar la inversión del entorno de incertidumbre, sustituyéndolo por el riesgo según afirma Kelety (2000).

La expresión del grado de desconocimiento de una condición futura se denomina incertidumbre, esta puede derivarse de una falta de información o incluso por que exista desacuerdo sobre lo que se sabe o lo que podría saberse. Puede tener varios tipos de origen, desde errores cuantificables en los datos hasta terminología definida de forma ambigua o previsiones inciertas del comportamiento humano. Por lo que es necesario determinar hasta qué punto las condiciones analizadas pudieran cambiar y el proyecto continuará siendo viable.

Existen una serie de técnicas para realizar análisis en incertidumbre entre las que podemos mencionar:

- Análisis de sensibilidad

- Técnica del punto muerto

- Simulación

El más útil de todos los métodos no probabilísticos es el llamado análisis de sensibilidad. Este modelo persigue determinado grado de riesgo (sin otorgar probabilidades) de cada una de las variables aleatorias del proyecto y parte de asumir la posibilidad de que el resultado no sea el previsto. Por lo cual se trata de estimar cual será el nivel de riesgo de cada una de las variables esenciales del proyecto. Este nivel de riesgo se mide en base al efecto que tiene la variación porcentual de las variables elementales sobre el resultado final del VAN o la TIR. Para realizar un análisis de sensibilidad es necesario seguir los siguientes pasos establecidos por Kelety (2000):

- Determinar la lista de variables elementales

- Para cada variable estimar un intervalo de variación

- Calcular los valores de VAN o la TIR ante estas nuevas situaciones.

El análisis de sensibilidad no tiene por objetivo eliminar la incertidumbre inherente a toda decisión relacionada con la realización de un proyecto de inversión sino más bien es un instrumento que permite cuantificar las consecuencias económicas de una variación inesperada, pero posible, de parámetros importantes. El análisis de sensibilidad determina hasta dónde puede modificarse el valor de una variable para que el proyecto sea rentable. Refleja un análisis unidimensional acerca de la incidencia para el proyecto de la desviación de una variable. Entre las principales ventajas del análisis de sensibilidad están las siguientes: permite determinar las variables relevantes del proyecto, determinar la elasticidad o sensibilidad de los resultados del proyecto respecto a cada variable relevante y en ocasiones puede conducir al punto crítico. Entre sus desventajas podemos citar altos factores subjetivos, el trabajo bajo el supuesto de céteris páribus así como que no toma en cuenta la relación entre las variables.

Este análisis de factibilidad ha sido aplicado para determinar si es factible la introducción de nuevos materiales para soldar en el marcado, obteniéndose resultados que sirven de apoyo al proceso de toma de decisiones del inversor.

Conclusiones

- Existen varios estudios que son necesarios realizar para evaluar la factibilidad de un proyecto, a pesar de la diferencias entre autores, los más utilizados son los estudios de factibilidad de mercado, técnico, medio ambiental y económico-financiero. En su conjunto estos estudios abarcan los componentes evaluativos más importantes para determinar la factibilidad de una inversión.

- Al realizarse el proceso de análisis de factibilidad se le otorga a cada estudio que lo compone igual nivel de importancia; de resultar negativo para el proyecto uno de ellos, la inversión no se llevará a cabo.

- El enfoque sistémico dentro de un estudio de factibilidad aporta al agente encargado de tomar las decisiones principales, mayor número de elementos cualitativos y cuantitativos para el proceso de toma de decisiones.

Bibliografía

- Brealey R. Fundamentos de financiación empresarial / R. Brealey, S Myers. -España: Mc Graw-Hill, 1998.

- Bueno Campos, Eduardo. Curso básico de economía de la empresa; un enfoque de organización. –Madrid: Ed. Pirámides. S.A. 1993.

- Bueno Campos, E. Economía de la empresa; análisis de las decisiones empresariales / E. Bueno Campo, I. Cruz Roche, J.J. Durán Herrera.- Madrid: Ed. Pirámides, S.A, 1992

- Castro Tato, M. Evaluación de proyectos industriales.—La Habana: Universidad, 1988 VRACE

- Colectivo de autores. Escorias de humos de cubiletes como materia prima para la fabricación de fundentes de soldaduras.-Santa Clara: Universidad Central “Marta Abreu”, 2002 (monografía)

- Comitte on grade and environment: “Market access impact of ecolabelling requirements. “, 1998.

- Córdora, J.L. Teoría y aplicaciones del Marketing / J.L.Córdora, J.M. Torres.-España: Deusto, S.A, 1998.

- Curso Online Mercado. www.esma.com feb. 2007.

- Field Barry C. Economía Ambiental.- Colombia: Ed. Mc Chile, 1995

- Kelety Alcaide, Andrés. Análisis y evaluación de Inversiones.- Barcelona: Ed. Gestor, 2000

- Kotler, Ph. Dirección de Marketing.- Madrid: Ed. Pretice-Hall, 1992

- Polimeri. Contabilidad de Costos. Conceptos y aplicaciones para la toma de decisiones gerenciales.- La Habana: Ed. Félix Varela, 2005.

- Sánchez Machado, Inocencio. La Simulación económica y financiera; Aplicación a la valoración de propuestas de negocio.- Santa Clara: Universidad Central, s.a. (monografía)

- Sánchez Machado, Inocencio. Evaluación Financiera Económica y Social de proyectos.-Santa Clara: Universidad Central, 2004.(monografía)