El presente artículo analiza la importancia que han tenido los sistemas de información para las Instituciones Financieras, como lo es el caso de la Banca Electrónica. Se verá la evolución de la banca en nuestro país y la situación en la que nos encontramos.

Ya que aunque hemos tenido un gran avance en el comercio electrónico, este negocio apenas está comenzando y es por lo cual se ven algunas áreas de oportunidad que se tienen.

Uno de las principales preocupaciones que tenemos los mexicanos es la seguridad.

Los fraudes cibernéticos a los tarjetahabientes es un problema que ha tenido la Banca Mexicana y es por eso que se buscan sistemas de seguridad que nos infundan confianza para de esta manera tener una cultura de la banca en línea.

1. Introducción

Las finanzas, arte de manejar el dinero. Muchas personas pensarán que el término “finanzas” es sólo para aquellos que se dedican al manejo del capital. Y están en un grave error, ya que

¿quién no maneja dinero en estos tiempos? Todo mundo hacemos finanzas, todo a nuestro alrededor gira en un entorno económico.

El dinero es un mecanismo de intercambio, pero para hacer estos intercambios se necesita más de una persona, una que venda algo y que ese algo lo necesite el otro.

En ocasiones no es tan sencilla la operación, y se necesita de un tercero, en muchos de los casos estos son las Instituciones Financieras.

Las Instituciones Financieras han venido cambiando a lo largo de los años su manera de operación. Cada día se han hecho más eficientes al buscar las maneras en que sus clientes tengan más beneficios de estar con ellos.

Los Sistemas de Información han sido en gran parte el motor de estos cambios, ya que cada día nos sorprende más las múltiples operaciones que podemos hacer desde nuestra casa, carro u oficina.

En el presente artículo se muestra la evolución de la banca en México gracias a estos Sistemas de Información y las ventajas y desventajas que esto nos trae, que más que desventajas es un aspecto de oportunidades para las empresas.

La seguridad para los usuarios, así mismo algunos de los mecanismos que han venido usando los Bancos para proteger a sus clientes.

2. Evolución de los Sistemas de Información para la Banca en México

Hacia el año 1900, según Don Carlos Aguilar Villalobos, sólo existían bancos en algunas ciudades del país, por lo que si se deseaba abrir una cuenta de ahorro, era necesario ir a la oficina bancaria, cada una de las cuáles contaba con su propia autonomía.

Para el año 1960 se tenían que hacer manualmente todas las operaciones, esto requería de mucho tiempo. La operación más común eran los depósitos a cuentas de ahorros.

Cuando se abrían las cuentas, los clientes firmaban las cartulinas y estas eran guardadas para revisar si era la misma firma a la hora de cambiar un cheque. Algunas otras actividades de los bancos como otorgar créditos estaban exclusivas para algunas clases de las sociedades.

Todos estos mecanismos fueron cambiando a finales de la década de los 60, ya que viene un importante crecimiento económico y es ahí donde comienza la era computacional en los bancos.

Cada una de las sucursales trabajaba independientemente de las otras. Para los años 70, comenzó con el desarrollo de la tecnología, ya con las computadoras se crearon archivos guardados en cintas para eliminar aquellas cartulinas guardadas.

A partir de los años 80, se contaba con una dispositivo para verificar las firmas de los cheques, poco después desapareció este método entrando las claves electrónicas para registrarlas.

El Telefax fue útil para dar avisos de un lugar a otro e inclusive desde otros países. Poco después se utilizó el sistema auto-respuesta que hacía posible la transmisión directa entre un banco central y todas las sucursales. .

En 1969 las tarjetas de crédito permitieron manejar información personal de los clientes. Sin embargo cada que el cliente quería hacer alguna compra, la tienda tenía que hablar al Banco para revisar la posibilidad del cargo.

El sistema On-line viene del año 1979, el cuál logra un registro en el momento en que se da la operación, gracias a esto los clientes podían consultar saldos en las sucursales sin esperar varios días para que se hicieran las transacciones.

Años más tarde vienen los cajeros automáticos, que automatizó varios servicios que brindaban los bancos, tales como retiros de efectivos y pagos de servicios. La tarjeta de nómina llega unos años más tarde.

Para 1988 la banca por teléfono apoyada con los sistemas satelitales, centrales y fibras ópticas comenzó a tener una utilidad muy elevada.

Es a finales del año 1999 cuando se ofrecen los servicios a través de la web, sin embargo los portales de las instituciones financieras fueron lanzados hasta el año 2000.

Es aquí cuando el cliente ya no tiene que ir ni siquiera al cajero o llamar por teléfono realizar sus asuntos, sino que en la comodidad de su casa puede hacer sus movimientos y servicios bancarios.

La banca electrónica, según un importante grupo financiero ha hecho que los bancos tengan una captación de clientes muy grande, ya que hoy en tan sólo 3 meses los bancos logran acumular alrededor de 220 mil clientes, mientras que treinta años antes hubieran tardado más de tres años.

3. Situación de la Banca en México

En nuestro país el negocio de la Banca Electrónica ha tenido un éxito muy grande y en poco tiempo se han multiplicado el número de clientes bancarios. México se encuentra dentro de los países con mayor uso de la Banca Electrónica, según un estudio realizado por Unisys, seguido por Australia y Estados Unidos.

Según Alejandro Pineda Mosiño, director de canales de Banca Comercial de BBVA-Bancomer (Enero 9, 2006) “En cinco años se logró prácticamente hacer el mismo número de transacciones financieras y no financieras por Internet que en ventanillas”

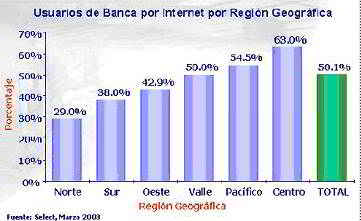

La Consultora Select (Marzo del 2003), hizo un estudio del cual podemos analizar la siguiente gráfica que nos muestra las regiones del país que cuentan con mayores servicios de Banca en línea.

Figura 1. Resultados del estudio de la Consultora Select a los usuarios de la Banca en Línea (Select, Marzo del 2003).

Para las Instituciones Financieras fomentar la Banca en Línea es fundamental, ya que para ellos representan menores costos. Pero no sólo los beneficios son para ellos, sino también para los clientes, ya que representan ahorros en tiempo, transporte, en seguridad, etc.

Para las Instituciones Financieras fomentar la Banca en Línea es fundamental, ya que para ellos representan menores costos. Pero no sólo los beneficios son para ellos, sino también para los clientes, ya que representan ahorros en tiempo, transporte, en seguridad, etc.

Y es que la banca en línea el cliente puede realizar todas las operaciones que hace en una ventanilla bancaria.

Algunos de los servicios que pueden hacer los usuarios son consultas de saldos, estados de cuenta, movimientos diarios, traspasos, depósitos, inversiones, pago a servicios básicos, pago de servicios básicos, pagos interbancarios, entre otros

Es tan grande la manera en que la banca ha venido a revolucionar el mercado que se pudiera pensar que ya no hay crecimiento.

Sin embargo, la Banca en Línea está naciendo y existen muchas debilidades que el Sistema Financiero en conjunto con los Sistemas de Información debe ir mejorando.

Ya que uno de las principales preocupaciones de los mexicanos es la seguridad con la que cuentan.

En una entrevista realizada al Dr. José Eduardo Miranda (Director de la Carrera de Finanzas en el Tec, campus Guadalajara) comentó algunas diferencias personales entre la Banca Electrónica de Estados Unidos y la de México.

Entre las características de la Banca Extranjera se encuentran: que el sistema está más desarrollado, está más integrado, las operaciones interbancarias son más fáciles, ya que comenta, aquí en México, es a veces complicado realizar esas operaciones interbancarias a través de Internet, en Estados Unidos te cobran menos comisiones por los servicios, es mucho más amigable y accesible los sistemas, y uno de los puntos en los que hizo más énfasis fue en la Seguridad, ya que comenta, en Bancos como Bank of America tienen sistemas de seguridad muy fuertes para no tener fraudes cibernéticos a los cuentahabientes

Según el periódico el Universal (13 de Enero del 2006), durante el año 2005 los fraudes cometidos a través de la banca en línea ascendieron a 25 millones de pesos. Señala Master Card, que 62% de las compras no las reconocen los dueños de las tarjetas.

La Tabla siguiente (Tabla 1), muestra los principales factores que influyen en el uso de Banca Electrónica, según Clara Centeno de esta manera, se pueden buscar Oportunidades de mejora tanto de los usuarios como de las instituciones para sacar el máximo beneficio que esto trae consigo.

Tabla 1. Clara Centeno, IPTS

| Factores relacionados con la tecnología de acceso y las infraestructuras | Factores específicos del sector de la banca por Internet | Otros factores socioeconómicos |

| Penetración (ordenadores personales, Internet) | Confianza en las instituciones bancarias | Confianza institucional |

| Conocimientos informáticos (ordenadores personales, Internet) | Cultura bancaria | Nivel de ingresos de la familia |

| Preocupación por la seguridad y la privacidad | Cultura de banca electrónica | Tasa de inflación |

| Coste del acceso | Empuje publicitario de la banca por Internet | Volumen de la economía sumergida |

4. Seguridad en la Banca

México está avanzando en la seguridad electrónica, ya que cada vez sus Bancos se están incorporando más a mecanismos de seguridad que eviten los robos de identidad, como lo es el caso del Sistema Identrus.

Este sistema, según Sara Cantera, consiste en emitir un certificado tanto para el Banco asociado como para el cliente, y serán los bancos los encargados de revisar toda la identidad de sus clientes y la seguridad que tenga el equipo en que hagan sus movimientos, de esta manera se hará una certificación de la tarjeta.

Este certificado según consta de dos dispositivos que es el chip de la tarjeta y un puerto USB para la computadora, al querer el cliente utilizar la Banca en línea tendrá que introducir su tarjeta al puerto para obtener una clave antes de que la transacción sea autorizada explicó Catherine McGrail, vocera de Bladex.

Según Victor Carpizo, director de productos de MasterCard en México “la desconfianza del tarjetahabiente y las pérdidas generadas por fraudes a los comercios, son las principales frenos para el avance del comercio electrónico”, es por eso que MasterCard, VISA y Banamex diseñaron Secure Code, que ayuda a los clientes a reconocer su compra mediante un password.

Banamex por su parte otorgó el sistema de seguridad Netkey, que tiene la función de un Biper, y da una clave al cliente para hacer movimientos, según señala Banamex, gracias a NetKey disminuyó en un 70% los fraudes desde el 2004 a la fecha.

5. Conclusión

Sabemos que esto de los Sistemas de Información no es algo nuevo, viene de décadas atrás, sin embargo, estas están cambiando día con día.

Es por eso que las Instituciones Financieras deberán estar siempre con los últimos sistemas tecnológicos, ya que no es sólo una Institución quien pudiera proveernos de sus servicios. Existe mucha competencia y es por esto que deben ofrecer diferentes y mejores maneras de hacer las cosas para que los clientes les sean de utilidad según sus conveniencias.

Podemos darnos cuenta la importancia que tienen los Sistemas de Información para el crecimiento de la Banca, y que a pesar que en nuestro país ha ido creciendo muy rápido, esto está por comenzar, es por eso la importancia de prepararnos con todos aquellos puntos que el cliente ve importantes para ellos y los cuáles han sido un obstáculo para realizar sus movimientos bancarios en línea.

La seguridad es uno de los más grandes obstáculos, que más que un obstáculo puede ser un tope, una oportunidad que se tiene para mejorar, y de esta manera ir creando una cultura de la banca en línea.

Es importante el desarrollo de nuevos sistemas como el Identrus, Netkey, para aumentar la seguridad de sus clientes, ya que como vimos, el robo de passwords es bastante fácil de realizar.

La banca electrónica siempre y cuando se use de manera correcta no es insegura, es por esto que se debe buscar un aumento de cultura por parte de los usuarios de la banca, y de esta manera buscar el beneficio para ambas partes, ya que entre mayores sean las personas que utilicen este sistema los costos individuales serán menores.

6. Referencias

1. “E-asy Does It”. Wilson Web, (on- line database). Bank Systems & Technology v. 42 no. 12 (December 2005) p. 16.

2. “Exploring a Small Bank’s IT” Wilson Web, (on- line database). Bank Systems & Technology v. 42 no. 12 (December 2005) p. 18-19.

3. “A Searchlight for Banks in Cyberspace” Wilson Web, (on- line database). Bank Systems & Technology v. 42 no. 12 (December 2005) p. 17.

4. “The Electronic Revolution Will Not Be Televised” Wilson Web, (on- line database). Bank Systems & Technology v. 42 no. 12 (December 2005) p. 20-2, 24-5.

5. “The Blended IT Team” Wilson Web, (on- line database). Bank Systems & Technology v. 42 no. 12 (December 2005) p. 26-9.

6. “Preserving Competition in Electronic Home Banking” Jstor, (on-line database). Paul M. Horvitz Journal of Money, Credit and Banking, Vol. 28, No. 4, Part 2: Payment Systems Research and Public Policy Risk, Efficiency, and Innovation. (Nov., 1996), pp. 971-974,

7. “The Diffusion of Technological Innovation in the Commercial Banking IndustryJstor, (on-line database). Johannes M. Pennings; Farid Harianto. Strategic Management Journal, Vol. 13, No. 1. (Jan., 1992), pp. 29-46,

8. “Competition and Efficiency in the Banking System–Empirical Research and Its Policy Implications” Jstor, (on-line database). The Journal of Political Economy > Vol. 75, No. 4, Part 2: Issues in Monetary Research, 1966 (Aug., 1967), pp. 461-479,

9. “It’s Not Just the ATMs: Technology, Firm Strategies, Jobs, and Earnings in Retail Banking”, Jstor, (on-line database). Larry W. Hunter; Annette Bernhardt; Katherine L. Hughes; Eva Skuratowicz, Industrial and Labor Relations Review > Vol. 54, No. 2A, Extra Issue: Industry Studies of Wage Inequality (Mar., 2001), pp. 402-424,

10. “La bancarización, un asunto de cultura” Infolatina, (on-line database). Publication: El Economista – Valores y Dinero

Provider: El Economista Date: January 16, 2006

11. “Ascienden fraudes ciberneticos a 25 millones de pesos” Infolatina, (on-line database).Publication: El Universal – General, El Universal, January 13, 2006. (Consultado 31 de Enero del 2006).

12. “La banca electronica, oportunidad para bajar gastos: bbva-bancomer” Infolatina, (on-line database). Notimex – Financiero, Notimex, January 9, 2006 (08:22). (Consultado 31 de Enero del 2006).

13. “Avanza en AL seguridad electrónica” Infolatina, (on-line database). El Norte – Negocios, Agencia Reforma, December 29, 2005. (Consultado 31 de Enero del 2006).

14. “México, Líder Mundial En Uso De Banca Electrónica”, ISI Emerging Markets, (on-line database). El Financiero – Finanzas, El Financiero, November 16, 2005.

15. “Strategy, competition and diversification in European and Mexican banking”, Bernado Batiz-Lazo, Douglas Wood., ProQuest ABI/inform Global (business). (on-line database). The International Journal of Bank Marketing. Bradford: 2003.Vol.21, Iss. 4/5; pg. 202, 15 pgs.

16. “Information technology expenditure and industry performance: The case of the Mexican banking industry”, Carlos J Navarrete, James B Pick., ProQuest ABI/inform Global (business). (on-line database). Journal of Global Information Technology Management. Marietta: 2002.Vol.5, Iss. 2; pg. 7, 22 pgs,

17. “Tradition and innovation” Whitson, Keith, ., ProQuest ABI/inform Global (business). (on-line database). Banking World. London: Jan 1995.Vol.13, Iss. 1; pg. 36, 2 pgs.

18. “Mexican banks prepare for the onslaught”. Corcella, Karen. ProQuest ABI/inform Global (business). (on-line database). Wall Street & Technology. New York: Nov 1994. Vol. 12, Iss. 5; p. 37 (2 pages).

19. “Billings get bigger as new business grows” Rau, Anthony. . ProQuest ABI/inform Global (business). (on-line database).Marketing Week. London: Jan 27, 1995. Vol. 17, Iss. 44; p. 22 (1 page).

20. “Mexico Loses in Innovation” EBSCO, (on-line database). Business Mexico. Aug2005, Vol. 15 Issue 8, p6-6, 1/3p,

21. “buy a toaster, open a bank account”. EBSCO, (on-line database). Business Week; 1/13/2003 Issue 3815, p54-54, 1p, 1c.

22. Ahumada, Sergio. «Crece la importancia de la Banca por Internet». Boletín Tecnología y Negocios. No. 90. Marzo 21, 2003.